L’once d’or frôle le seuil symbolique des 2 000$. C’est un record historique. Mardi, l’étalon de 31,10 grammes atteignait les 1 980$, dépassant son précédent record de septembre 2011 (1 933$). Plusieurs événements obscurcissent touche par touche le tableau des perspectives économiques. Dans ce contexte sombre, l’or est aux yeux de bon nombre d’investisseurs une valeur refuge. Mais est-il encore temps de profiter de cette embellie ? Et si oui, comment investir sur l’or papier?

Les certificats sont des produits dérivés qui permettent de répliquer la performance d’un actif financier, comme un indice boursier, une action ou une matière première. Le cours d’un certificat sur l’or réplique à tout moment l’évolution du prix de l’once : s’il progresse de 10%, le certificat permet au porteur de gagner 10% (hors frais). Si le prix de l’once d’or baisse de 10%, le porteur du certificat perd 10%.

Les certificats sont sans échéance ; ils permettent d’investir sur du court, moyen ou long terme. Attention cependant, ils ne présentent aucune garantie en capital et sont associés, dans notre cas, à un risque de change euro-dollar (l’or s’échangeant en dollars américains).

MeilleurPlacement vous propose un certificat indexé au prix de l’or via votre contrat d’assurance vie ou de capitalisation (ISIN : NL0006454928).

Les performances passées ne préjugent pas des performances futures.

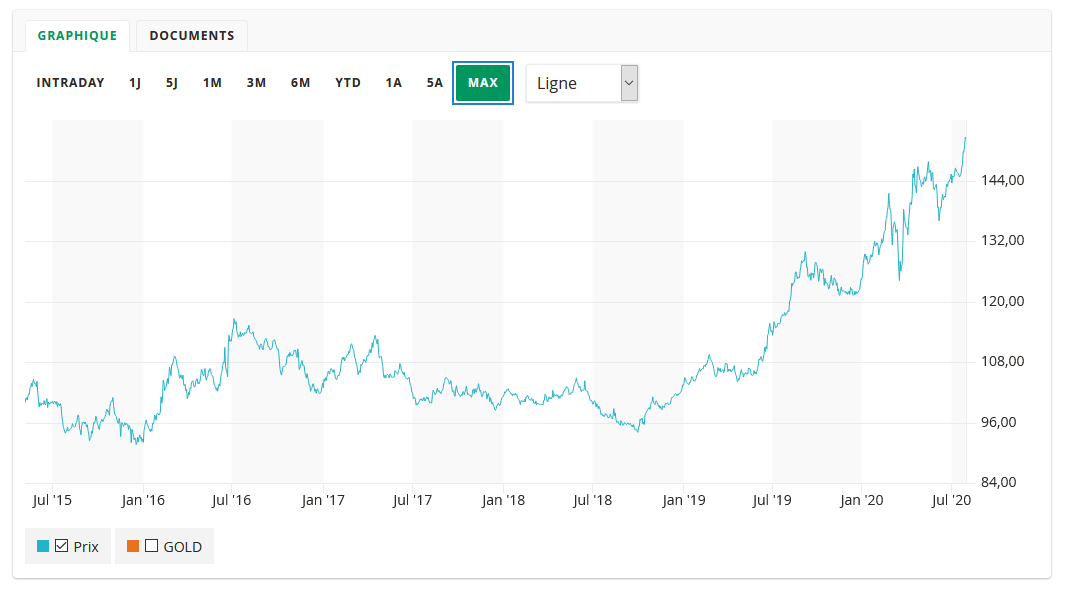

Les performances du certificat :

Sur 5 ans, le certificat a généré une performance de plus de 50%* grâce à l’évolution favorable du prix de l’once d’or.

Par extension, MeilleurPlacement vous propose également un certificat lié à l’évolution d’un panier de métaux précieux (ISIN : NL0006191470). Dans votre accès client MeilleurPlacement, vous pouvez directement souscrire à ces certificats.

L'intérêt de cette solution est double. Elle est très simple d’accès, notamment pour ceux qui sont habitués à acheter des actions et d’autres produits financiers. C’est une solution peu coûteuse, surtout si on passe par un courtier en ligne avec des frais d'achat et de vente au plus bas. Le principal inconvénient : c'est un produit financier donc il y a un risque de contrepartie (faillite de l'intermédiaire), de change puisque l’or s’échange en dollars, et de liquidité (ou plutôt d'illiquidité) plus élevé qu’un investissement physique sur des lingotins, ou des pièces d’or Maple Leaf ou Krugerrand par exemple. Il faut donc choisir des intermédiaires solides et réputés, comme BNP Paribas.

Les certificats Or et métaux précieux sont éligibles au compte titres (mais pas au PEA), et à certains contrats d'assurance-vie, comme M Retraite Vie. L'intérêt d'investir au sein de l'assurance-vie est double : des frais d'achat nuls (à conditions de passer par un contrat sans frais d'entrée ni d'arbitrage) et une fiscalité très avantageuse au bout de 8 ans.

Le fonds BlackRock Global Funds - World Gold Fund A2 EUR Acc (ISIN : LU0171305526) investit au moins 70% du total de son actif dans des actions de sociétés liées à l’exploitation de mines d’or : les fameuses minières. Mais pourquoi acheter l’action d’une société minière, plutôt que de l’or ? Principalement pour profiter de l’effet de levier.

En effet, si la mine d’or a un coût d’extraction de 1 200$, toute valeur supérieure de l’once engendre quasi-exclusivement des bénéfices pour la société. Autrement dit, si l’once cote 1 900$, la minière engendre 700$ de bénéfice dans notre exemple. Il est donc essentiel de connaître le coût d’extraction des minières ciblées par vos investissements. Au-dessus de celui-ci, l’opportunité d’investissement est intéressante. Bien entendu, les minières sont particulièrement rentables en ce moment ; l’or étant à son zénith historique.

Les performances passées ne préjugent pas des performances futures.

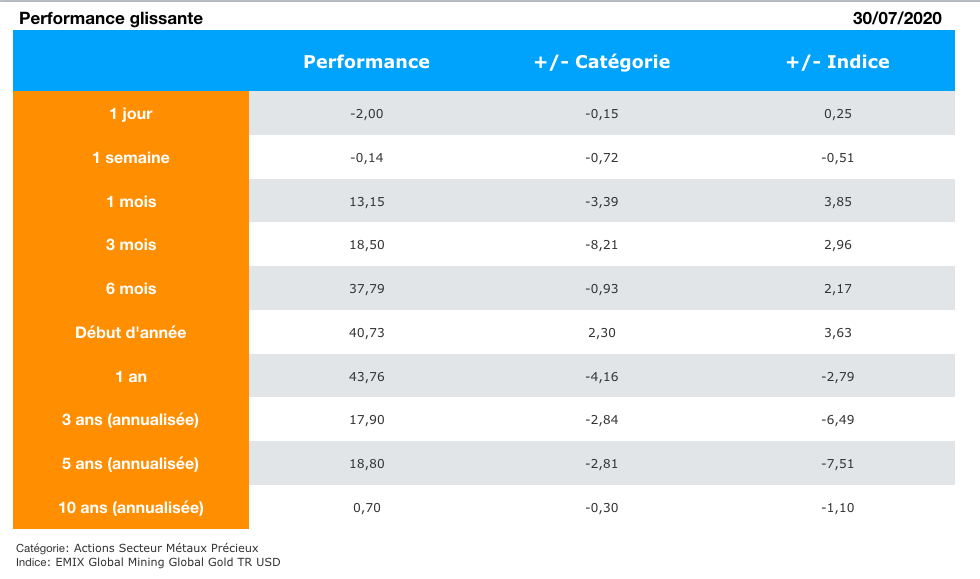

Les performances du fonds :

Depuis le début de l’année, la performance du fonds de BlackRock est de +40,73%*.

Mais attention : la volatilité sur les fonds liés aux minières peut être particulièrement importante. Comme vous le voyez sur le tableau ci-dessus, les variations sur les principales échéances sont à deux chiffres. Une telle volatilité peut évidemment jouer en la défaveur de l’investisseur en cas de forte correction, comme au premier trimestre. Tout investissement sur les fonds, comme sur les actions, doit s’envisager dans une perspective de long terme.

Via notre contrat d’assurance vie M Retraite Vie, vous pouvez sélectionner des fonds parmi les 750 supports d’unités de compte proposés. C’est le plus simple à faire, pour une gestion libre. Vous bénéficiez alors d’une tarification ultra compétitive : 0 frais d’entrée et 0 frais sur vos versements (hors SCPI, OPCI, SCI et ETF). Les arbitrages sont gratuits.

Plus largement, la gestion libre vous permet d’investir via des fonds sur toutes les zones géographiques, et/ou des secteurs d’activité précis : vous pouvez sélectionner des fonds uniquement investis dans le secteur minières et plus généralement de l’or.

Le fonds d'actions minières BGF World Gold Fund fait actuellement partie de notre allocation conseillée au sein du contrat M Stratégie Allocation Vie.

Si vous souhaitez déléguer la gestion de votre contrat d’assurance vie auprès des experts de MeilleurPlacement, nous avons conçu pour vous le mandat d’arbitrage M Stratégie Allocation. Il est accessible à partir de 10 000 euros et vous fait bénéficier des mêmes tarifications avantageuses que M Retraite Vie.

En complément du fonds en euros Netissima (1) présent dans les profils de gestion, les supports en unités de compte sont sélectionnés par nos experts.

Tous les mois, le comité stratégique d’investissement se réunit autour de Marc Fiorentino pour gérer votre contrat dans le cadre du mandat d’arbitrage. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs et analyse l’environnement macro-économique. La gestion de vos actifs est ainsi optimisée dans une optique de long terme, en cohérence avec votre profil d’investisseur et votre sensibilité au risque.

Sur les quatre profils proposés via ce mandat d’abitrage, le fonds BlackRock Global Funds - World Gold Fund A2 EUR Acc (ISIN : LU0171305526) est utilisé comme support sur les minières. Sur le profil Prudent, 0,91% de l’allocation est actuellement dédié à ce fonds, contre 4,69% pour le profil Offensif.

>> Je souhaite en savoir plus sur le mandat d’arbitrage proposé par MeilleurPlacement

Les turbos permettent d’investir à la hausse (turbo call) ou à la baisse (turbo put) sur un sous-jacent, comme l’once d’or, avec un effet de levier. Un turbo est composé de plusieurs caractéristiques (sous-jacent, parité, levier, barrière). Nous vous en parlons plus en détail ici.

Au sein de votre abonnement MF Privé, vous recevez chaque semaine nos recommandations boursières et bénéficiez d'un accompagnement pour toutes vos problématiques patrimoniales, le tout sous le regard avisé de Marc Fiorentino et de son équipe.

Si vous n'avez jamais été abonné, vous pouvez bénéficier d'un mois test pour découvrir gratuitement le service (et annuler sans frais au bout d'un mois si vous n'êtes pas convaincu).

>> Je souhaite tester les conseils boursiers de MF privé gratuitement pendant un mois

Depuis le 1er janvier, le prix du métal précieux a progressé de près de 30%. Sur un an, la hausse avoisine les +38%. Sur les mêmes périodes, le CAC40 perd respectivement 19% et 12%. Plusieurs raisons expliquent cette envolée ; elles ne sont pas toutes intuitives.

Tout d’abord, le dollar américain a subi une longue séquence de baisse ces dernières semaines, l’ayant conduit vers un creux de deux ans face à un panier de devises de référence, dont l’euro ou le yen japonais. Un dollar faible est un facteur de soutien pour le prix de l’or. Mais ce n’est pas le seul.

Bien sûr, le Coronavirus est passé par là et a assombri les perspectives économiques mondiales. En tant que valeur refuge par excellence, l’or en tire profit. Personne n’arrive vraiment à anticiper la trajectoire de la pandémie, et ses conséquences économiques sur les prochains trimestres. La crainte d’une deuxième vague, tant aux États-Unis qu’en Europe, pousse un grand nombre d’investisseurs à se ruer sur le métal jaune.

Pour faire face à la crise économique, les banques centrales mondiales ont maintenu, ou abaissé, leurs taux directeurs à des niveaux historiquement bas. Cette tendance devrait se maintenir au moins jusqu’au deuxième semestre 2021. Les achats massifs d’obligations par les banques centrales jouent un rôle important en faisant baisser les rendements des emprunts d’Etat. Ces derniers sont recherchés en période de crise mais ils ne paient presque plus … l’autre grande valeur refuge, l’or, tire alors son épingle du jeu.

Les banques centrales, notamment celles des pays émergents, achètent aussi de l’or. Pour autant, leurs achats ont été divisé par deux sur un an selon le Conseil Mondial de l’Or (CMO). L’organisme a publié ce jeudi son dernier rapport trimestriel. On y apprend notamment que la demande d’or a baissé au deuxième trimestre, toutes catégories d’acheteurs confondus. A titre d’exemple, l’Inde et la Chine qui ont été particulièrement touché par la pandémie, ont appliqué des mesures strictes de confinement. Ces dernières ont entraîné un report de millions de mariages ; événements propices à l’achat d’or par les familles. Historiquement, ces deux pays représentent la moitié de ce marché colossal.

Autre information du rapport : l’offre, aussi, est en baisse sur la période. Et pour cause, l’extraction minière a évidemment été impactée par les fermetures ponctuelles dans certains pays producteurs, du fait du Covid. L’offre d’or a globalement baissé de 15% au deuxième trimestre.

Dernière cause, et non des moindres : les ETF. Ces titres financiers cotés sur le cours de l’or ont attiré d’énormes flux d’investissement entre avril et juin derniers. Au total, ils ont atteint 434 tonnes du précieux métal sur la période. Soit un record depuis 2009. En valeur, cela représente plus de 24 milliards d’euros, portant les encours au 30 juin à 206 milliards de dollars (235 au prix actuel de l’once). Les baisses de taux, les injections massives de liquidités et les différents plans de relance ont alimenté ces flux. C’est un témoignage important de l’incertitude économique actuelle.

L’or est donc au plus haut. Est-ce le moment d’en acheter ? Comme le rappelle souvent Marc Fiorentino : “L'or est un parfait anxiolytique financier. S'il vous permet de mieux dormir la nuit et d'apaiser vos angoisses, n'hésitez pas à placer une petite partie de vos liquidités en or. 5%. Pas plus. Car, comme on l'a vu pendant la crise, l'or peut décrocher brutalement à la baisse, avant de reprendre sa progression”.

Intéressé(e) par un investissement dans l'or ? >> Recevez une information détaillée sur le contrat d'assurance vie pour investir sur les certificats indexés sur l'Or et/ou les fonds d'actions minières

Communication non contractuelle à caractère publicitaire

* Les investissements en unités de compte présentent un risque de perte en capital, doivent s’envisager dans une optique long terme et porter sur une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

(1) Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum de 30 % sur les Unités de Compte, lesquelles ne garantissent pas la capital versé et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

Taux de rendement 2019 du fonds en euros Netissima au sein du contrat M Stratégie Allocation Vie, net de frais annuels de gestion (0,75 %), hors prélèvements fiscaux et sociaux, attribué par l'assureur Generali Vie selon les modalités précisées dans la Note d'information valant Conditions Générales. Les rendements passés ne préjugent pas des rendements futurs et ne sont pas constants dans le temps.

Taux 2019 variables pour le fonds en euros Netissima en fonction de la part d'Unités de Compte sur l'encours global du contrat :

Part de l’épargne investie en Unités de Compte < à 20 % : 1,20 %

Part de l’épargne investie en Unités de Compte ≥ à 20 % et < à 30 % : 1,40 %

Part de l’épargne investie en Unités de Compte ≥ à 30 % et < à 40 % : 1,50 %

Part de l’épargne investie en Unités de Compte ≥ à 40 % et < à 50 % : 1,60 %

Part de l’épargne investie en Unités de Compte ≥ à 50 % : 1,70 %