Sur le long terme, les actions constituent le seul placement financier capable de battre l’inflation. Toutefois, les marchés actions peuvent bien entendu subir des phases temporaires de baisse, comme en 2022. Les principaux indices boursiers mondiaux ont tous cédé du terrain l’an dernier : -9,5% pour le CAC40, -12% pour l’Euro Stoxx, -19% pour le S&P500 et même -33% pour le Nasdaq. Plusieurs fonds d’investissement ont toutefois tiré leur épingle du jeu en affichant des baisses moins marquées en Europe, voire des résultats positifs. En parallèle, leurs performances de moyen et de long terme restent très attractives. Quels sont ces fonds ? On fait le point dans cet article !

Baisse des marchés actions, krach obligataire, forte inflation, hausse des matières premières et des taux, guerre en Ukraine, confinements en Chine… Ces leviers négatifs ont constitué de lourdes menaces en 2022 pour les principaux fonds d’investissement.

La guerre en Ukraine a entraîné une forte augmentation de la volatilité et de l’aversion pour le risque sur les marchés actions. Face à de tels risques, encore présents, la plus grande prudence doit toujours être de mise.

La dégradation du contexte géopolitique a eu de lourdes conséquences économiques, en particulier l’accélération de l’inflation, déjà stimulée par la reprise post-Covid. L’Ukraine est en effet l’un des principaux exportateurs de céréales et d’huiles alimentaires, et la Russie, l’un des principaux producteurs d’or noir et de matières premières comme le palladium ou le nickel.

Suite à l’invasion russe, les Occidentaux ont décidé de réduire leur dépendance au pétrole et au gaz russes, entraînant une flambée des prix des hydrocarbures et plus largement des coûts de l’énergie. Mécaniquement, les actions du secteur énergétique se sont envolées et les fonds d’investissement les ciblant ont généré des rendements importants l’an passé.

D’un point de vue strictement boursier, le pire a toutefois été évité. Comme pour les principales places mondiales, le CAC40 s’est redressé au cours de l’été grâce à de bons résultats d’entreprises, globalement supérieurs aux attentes des analystes. Cette tendance s’est prolongée au second semestre. En France, le CAC40 a tout de même perdu 9,5% l’an dernier, soit sa plus mauvaise performance depuis 2018 (-11%).

Les investisseurs ont également tablé à partir du second semestre sur un “pivot” des Banques centrales, c’est-à-dire sur un assouplissement de leur politique monétaire dédiée à la lutte contre l’inflation. Ces espoirs ont toutefois été douchés mi-décembre, suite à la détermination de la Fed et de la BCE à poursuivre leurs hausses de taux face à la forte hausse globale des prix qu’elles n’avaient pas anticipée en début d’année.

Dans ce contexte chargé, les fonds d’investissement qui ont affiché des performances positives sont particulièrement rares. D’autres, en baisse, ont mieux résisté à la chute globale que les grands indices boursiers. Dans la suite de cet article, on fait le point sur quatre fonds européens qui se sont révélés résilients en 2022.

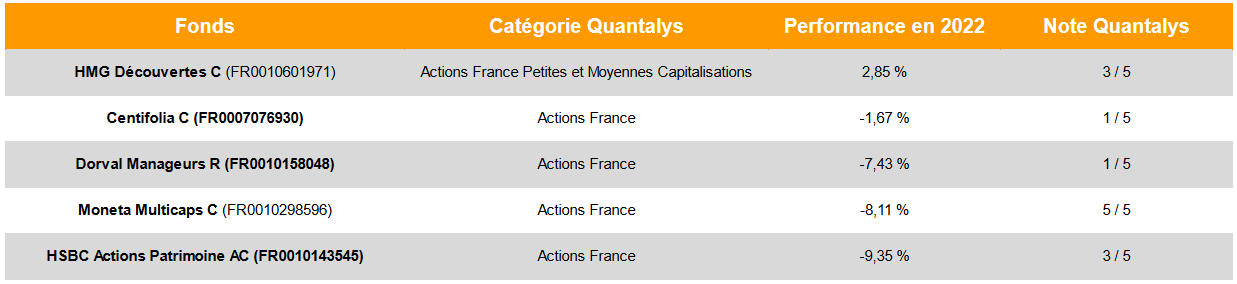

2022 : LES MEILLEURS FONDS FRANÇAIS

Cliquez ici pour voir l’image en grand

1. Premier du palmarès, le fonds HMG Découvertes C (FR0010601971) est dédié aux petites et moyennes actions françaises, principalement issues des secteurs de la consommation cyclique, de l’industrie, des services de communication et des matériaux de base. En 2022, il a généré une performance de 2,85%*.

>> Je demande une information complémentaire sur le fonds HMG Découvertes C

2. Dans les fonds ayant le mieux résisté, on retrouve le fonds Moneta Multi Caps C (FR0010298596), l’un de nos fonds préférés pour cibler les grandes actions françaises, qui fait notamment partie de notre allocation conseillée sur le contrat Meilleurtaux Allocation Vie. Le fonds a été créé en mars 2006 et cible les actions françaises, principalement dans les secteurs industriels, financiers, des technologies de l’information et des télécommunications.

Les 5 premières lignes en portefeuille représentent plus de 20% de son actif total :

1. BNP Paribas : 5,6% de l’allocation totale du fonds

2. Sanofi : 5,6%

3. TotalEnergies : 5,1%

4. Bolloré : 4%

5. Peugeot Invest : 2,6%

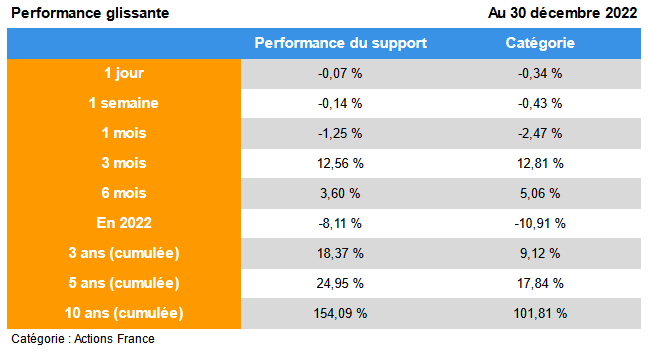

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 154,09%*, soit une surperformance de plus de 50%* sur sa catégorie d’investissement (les actions françaises). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme.

La performance cumulée du fonds est de 24,95%* sur cinq ans et de 18,37%* sur trois ans, là aussi supérieures à la moyenne des actions françaises. En 2022, elle ressort à -8,11%*, surperformant la catégorie d’investissement (-10,91%*).

MorningStar estime que le risque du support est supérieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 18,59% et à 23,74% sur trois ans. Le gérant actuel, Romain Burnand, est à la tête du fonds depuis sa création en mars 2006.

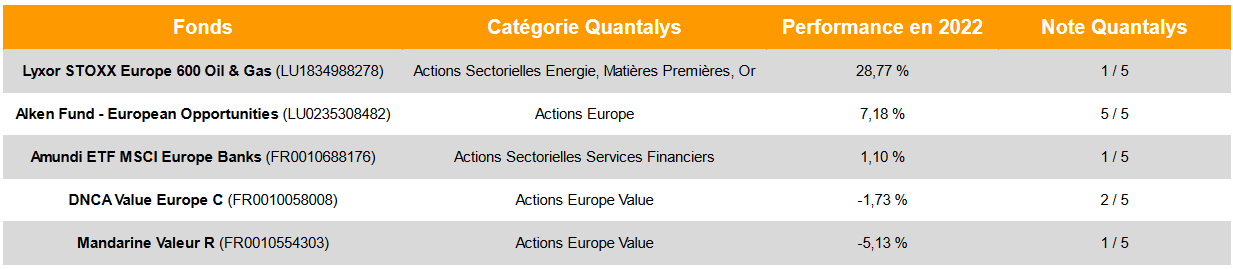

2022 : LES MEILLEURS FONDS EUROPÉENS

Cliquez ici pour voir l’image en grand

Dans ce palmarès, nous avons intégré des fonds européens généralistes et sectoriels pour refléter la résilience des secteurs énergétique et financier en 2022. Respectivement, ils ont été soutenus par la guerre en Ukraine et par la hausse des taux.

1. Hors actions sectorielles, le meilleur fonds d’actions européennes en 2022 a été le fonds Alken Fund - European Opportunities Class (LU0235308482). Il cible les actions européennes des secteurs industriels, des matériaux de base, de la consommation défensive et de l’énergie. Il ressort premier de notre palmarès avec une performance de 7,18%* en 2022.

>> Je demande une information complémentaire sur le fonds Alken Fund - European Opportunities Class

2. Mais le fonds européen le plus performant a été l’ETF Lyxor STOXX Europe 600 Oil & Gas (LU1834988278). Créé en octobre 2006, il réplique les performances de l’indice de référence STOXX Europe 600 Oil & Gas. Comme son nom l’indique, cet indice est composé de 600 valeurs européennes (Royaume-Uni inclus), représentatives du secteur pétrolier et gazier en Europe. Par conséquent, cet ETF est éligible au PEA.

Les cinq principales actions de l’indice répliqué représentent 75% de l’allocation totale de l’ETF :

1. Shell, principale pétrolière anglo-néerlandaise : 30,35%

2. TotalEnergies, première pétrolière française : 15,68%

3. BP, grande pétrolière britannique : 15,23%

4. Equinor, grande compagnie pétrolière et éolienne norvégienne : 7,44%

5. Eni, société italienne de gaz et d’électricité : 6,30%

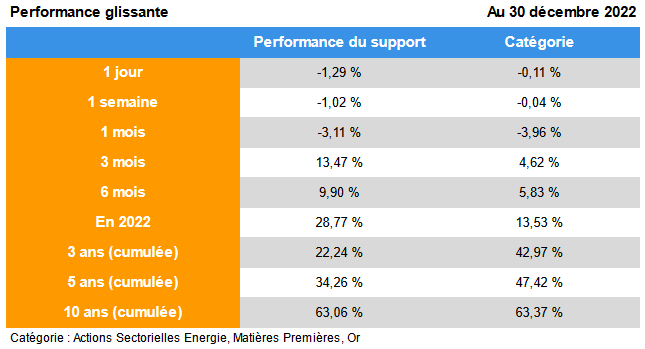

Les performances* du fonds :

Source : Quantalys

La performance de l’ETF ressort à 63,06%* sur dix ans, conforme à celle de sa catégorie d’investissement (les actions du secteur énergétique et des matières premières). Sur cinq ans, le tracker affiche une performance de 34,26%* et de 22,24%* sur trois ans.

Comme avec le précédent support, ce sont surtout ses performances des derniers mois qui attirent l’attention. En 2022, l’ETF a généré une performance de 28,77%*, supérieure à celle de la catégorie d’investissement. Et ce, malgré la baisse des prix pétroliers ces dernières semaines.

MorningStar estime que le risque du support est inférieur à la moyenne sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 23,11% et à 34,02% sur trois ans.

>> Je demande une information complémentaire pour investir sur le secteur européen de l’énergie

INVESTIR SUR LES MEILLEURS FONDS DANS L’ASSURANCE VIE

Les quatre fonds présentés dans cet article sont éligibles à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

• 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

• 0 € de frais de dossier.

• 0,5 % de frais de gestion sur les unités de compte.

• Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

• Un fonds en euros Nouvelle Génération.

• Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

• Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

• La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

• Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.