Pour investir en immobilier, les Français s’intéressent de plus en plus à la Pierre Papier. Il s’agit d'acheter des parts d'une société qui va acquérir des biens immobiliers, les gérer et distribuer les bénéfices aux investisseurs. Pour le particulier, cela signifie accéder, sans souci de gestion et pour une mise de départ potentiellement faible, à un investissement immobilier. Mais pour profiter de toutes les qualités de ce type de placement, encore faut-il choisir le véhicule adapté à ses attentes.

De plus en plus connue par le grand public, la SCPI (société civile de placement immobilier) tend à devenir un véhicule incontournable du patrimoine des Français. L’an dernier, plus de 6 milliards d’euros ont été collectés par ce véhicule de placement.

Une SCPI est une société civile. Il s’agit d’une structure d'investissement de placement collectif qui investit directement dans des immeubles. Elle collecte des fonds auprès d'épargnants pour constituer un portefeuille composé uniquement d'actifs immobiliers tels que des logements, des murs de magasins, des bureaux ou encore des entrepôts. En investissant, l'épargnant obtient des parts de la SCPI et devient alors associé. La société de gestion se charge de louer le parc immobilier et de l'entretenir pour le compte des porteurs de parts. En contrepartie, elle leur reverse, sous forme de revenus réguliers, une quote-part des bénéfices (loyer et plus-value de cessions) encaissés à proportion de leurs droits dans la SCPI, après déduction des différentes charges (frais d'entretien, de gestion locative, travaux, etc.). Elle est transparente fiscalement, les bénéfices (revenus fonciers et plus-values immobilières) étant imposés entre les mains des associés.

>> Je reçois une information détaillée sur l'offre SCPI de meilleurtaux Placement

La SCPI est une spécificité française. L’autre véhicule pour investir en immobilier est la SIIC (Société d'investissement immobilier cotée). Il s’agit d’un véhicule plus connu par les investisseurs étrangers (« REIT » en anglais) et des Français habitués à investir en actions.

Les SIIC ou « foncières » sont des sociétés commerciales dont l’activité principale est la gestion de biens immobiliers. Ce sont donc des sociétés anonymes classiques avec des dirigeants et des actionnaires. Contrairement aux SCPI, elles ne collectent pas de fonds auprès des particuliers mais vont avoir recours à l’emprunt ou à des augmentations de capital (comme toute société, donc…). Surtout, la grande différence avec les SCPI est que ce sont des sociétés cotées en Bourse. Les investisseurs ont donc la possibilité d’acheter des actions. Il existe de nombreuses SIIC cotées sur Euronext. Les plus connues sont Unibail-Rodamco-Westfield, Klépierre, Icade, Nexity, Gecina, ou encore Covivio. Depuis 2004, la plupart des foncières cotées ont obtenu le statut de SIIC. Avec ce statut, elles sont exonérées d’impôt sur les sociétés. Les bénéfices sont imposés au niveau des actionnaires (sur leurs dividendes). En contrepartie de leur statut fiscal favorable, les SIIC ont l'obligation de distribuer 85 % des bénéfices exonérés provenant des opérations de location des immeubles et 50 % des bénéfices exonérés provenant de la cession des immeubles.

Les OPCVM immobiliers permettent aux particuliers, pour un investissement relativement modeste, de s'exposer à l'ensemble du secteur des sociétés foncières plutôt que d'acheter des actions d'une seule foncière. L'investissement est donc plus diversifié et le particulier n'a pas besoin d'analyser et sélectionner les meilleures SIIC. C'est le travail de la société de gestion. Le fonds Allianz Foncier est investi sur une quarantaine de foncières. Près de 30% de l’actif total est dédié aux sociétés allemandes Vonovia, Deutsche Wohne et LEG Immobilien. Parmi les sociétés françaises, on notera Unibail, Klépierre, ou encore Icade.

La principale différence entre les SCPI et les SIIC est que les SIIC sont des investissements cotés en Bourse. En conséquence, leur valeur évolue chaque jour en fonction des anticipations des investisseurs. Elles sont donc beaucoup plus volatiles que les parts de SCPI qui sont auditées une fois par an, et n’évoluent pas forcément tous les ans.

Cela peut être un avantage : quand on investit sur une SIIC, on peut espérer des performances* rapides si on l’achète au bon moment, avant une hausse des marchés boursiers ou avant une annonce ou une bonne publication. Obtenir un gain de 10% en quelques semaines est tout à fait envisageable avec une SIIC, absolument pas avec une SCPI

Mais le risque est important. Un titre coté en Bourse peut subir une chute importante à court terme (qui peut s’avérer très pénalisante pour le long terme). La chute d’un titre coté en Bourse n’est pas forcément justifiée d’un point de vue fondamental. Les investisseurs n’ont pas tous les éléments à disposition pour juger de la valeur d’un titre coté. Ils peuvent avoir des excès de panique, déclencher un krach boursier qui affecterait tout un marché et qui ferait chuter un titre alors que la société se porte très bien, ou en tout cas moins mal que ce que la baisse du cours pourrait faire penser.

Mais si les SIIC sont plus volatiles que les SCPI, ce n’est pas uniquement du fait des aléas boursiers, mais également du fait du recours à l’emprunt. En effet, alors que les SCPI sont très contraintes (taux d’endettement qui ne dépasse pas 10 ou 15%), les ratios d’endettement des SIIC atteignent facilement 30% et dépassent même parfois 50%. Bien sûr, quand tout va bien, les SIIC profitent largement de l’effet de levier procuré par l’endettement pour booster leurs performances. En revanche, en situation de crise, elles subissent alors des problèmes de refinancement qui les mettent en difficulté et justifient alors pleinement la baisse de leur cours.

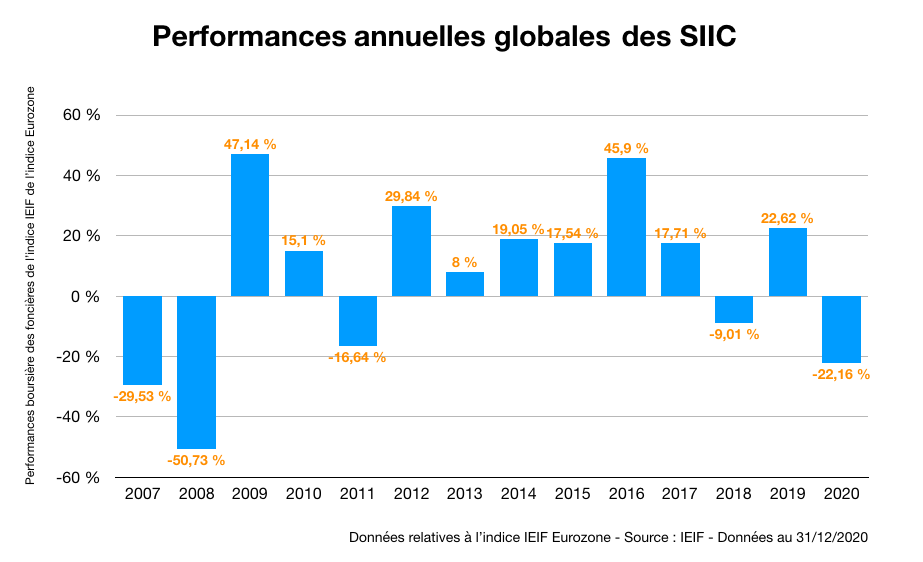

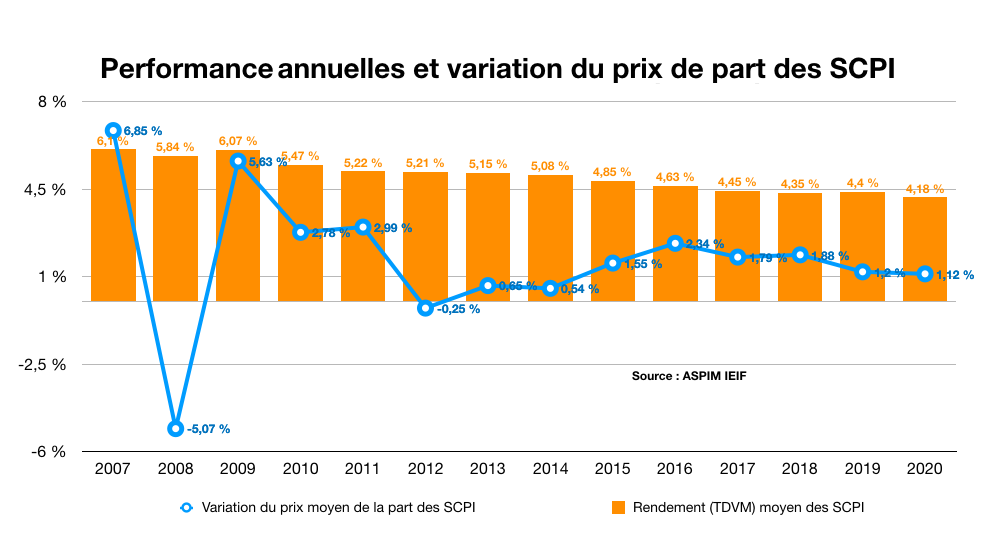

Cela a clairement été le cas en 2007-2008, années au cours desquelles la baisse cumulée de l’indice européen des foncières cotées IEIF SIIC Europe a atteint 65%*, dividendes inclus ! Sur la même période, la performance globale des SCPI s’établissait à +13,5%**. Même constat pour l'année 2020, année de crise sanitaire, où l'indice des foncières a perdu 22,16%* (près de 50%* au plus fort de la crise), tandis que les parts de SCPI... grimpaient en moyenne de 1,12% !

>> Je reçois une information détaillée sur l'offre SCPI de meilleurtaux Placement

Les SIIC plus risquées, mais donc plus rentables ? Que ce soit pour une SCPI ou une SIIC, la performance se mesurera par la combinaison des rendements (TDVM*** dans le cas des SCPI) et des éventuelles plus-values au moment de la revente. Les SIIC étant cotées en Bourse, l’évolution du prix de vente est soumise à de fortes fluctuations. Il y aura donc une plus forte volatilité des performances des SIIC, avec de très belles années et au contraire quelques années assez catastrophiques. Une performance « boursière » en somme.

La SCPI, en revanche, misera plutôt sur une performance linéaire dans le temps basé principalement sur les rendements réguliers. Les prix des parts évoluent peu et ne constituent donc pas la base de la performance. Ils ne constituent qu’un supplément de performance, parfois un malus dans les (rares) années de baisse, mais le plus souvent un bonus.

Au final entre début 2007 et fin 2020, la performance des SIIC a été de 43,45%*, soit un TRI (Taux de Rendement Interne) annuel de 2.6%*. La performance négative de 2007-2008 est telle pour les foncières cotées européennes que le niveau de fin 2006 est à peine récupéré en 2016, ce qui signifie que les investisseurs ont enregistré une période quasiment blanche de 10 ans en termes de performance sur les foncières cotées européennes, dividendes inclus !

Les investisseurs en SCPI ont quant à eux enregistré sur la même période un TRI annuel supérieur à 6,70%**, avec une baisse du prix de part limitée à -5,38%** en 2008, très rapidement récupérée à fin 2009...

>> Je reçois une information détaillée sur l'offre SCPI de meilleurtaux Placement

Après une très bonne année 2019 (hausse de 12% des foncières, rendement des SCPI en hausse), l’année 2020 a été plus difficile pour les sociétés de gestion immobilière, en particulier d’immobilier d’entreprise.

Du fait des confinements et du ralentissement économique, certaines entreprises et commerces se sont retrouvés en grande difficulté. Pour éviter la faillite, elles ont dû renégocier leurs baux et obtenir des délais de paiement. Dès le mois de mars, les sociétés de gestion ont dû négocier des reports, échelonnements, voire même des annulations de loyers avec leurs locataires en difficulté. Et naturellement, puisque certains loyers n’ont pas été payés en temps et en heure, les SCPI et les SIIC ont répercuté cette baisse sur leur distribution aux associés.

Mais là encore, les effets ne sont pas les mêmes sur les SCPI et les SIIC. En 2020, l’indice Euronext IEIF REIT Europe a perdu 35%*. Certaines SIIC ont connu des dégringolades encore plus fortes. C’est le cas notamment d’Unibail-Rodamco-Westfield qui a subi de plein fouet les difficultés des centres commerciaux en Europe mais surtout aux États-Unis. Confrontée à un niveau d’endettement trop lourd par rapport à ses fonds propres, la société a raboté son dividende et a annoncé une augmentation de capital dilutive pour les actionnaires. Le titre a dégringolé en Bourse (-80%* entre janvier et septembre 2020, -53,5%* sur l'ensemble de l'année) et a entrainé tout le secteur avec lui. Un mini-krach boursier pour l’ensemble du secteur des foncières.

Un krach qui n'a pas affecté les SCPI. Car la valeur d’une SCPI dépend strictement de la valeur du parc immobilier. Celle-ci est liée aux rendements fonciers. Or, pour beaucoup de SCPI, les reports ou annulations de loyers en 2020 sont restés marginaux. Les demandes d’aménagement de loyers représentaient 30% des loyers pour les SCPI les plus touchées et 5% pour celles les moins touchées. Le TDVM*** 2020 moyen des SCPI est ressorti à 4.18%**. Une baisse par rapport à 2019. Mais un niveau quand même très solide, surtout si on le compare aux autres placements sans risque et risqués.

>> Je reçois une information détaillée sur l'offre SCPI de meilleurtaux Placement

Les SCPI ont beaucoup d'atouts. Mais elles ont quand même deux inconvénients majeurs : la fiscalité et les frais.

Les frais de gestion sont prélevés sur les rendements et les rendements affichés par les SCPI sont nets de frais de gestion. Donc ils sont en quelque sorte "indolores" pour l'investisseur.

Par contre, si les rendements affichés sont également nets des commissions de souscription (un investisseur qui achète 100 € une SCPI qui verse ensuite 4% nets de frais de gestion et de prélèvements sociaux recevra bien 4 € de dividendes), ces frais ne sont pas indolores au moment de la revente des parts de SCPI.

Les frais de souscription sont généralement compris entre 8 et 12%. Concrètement, si vous achetez une part de SCPI 100 € et que vous voulez la revendre quelques mois plus tard, vous allez récupérer environ 90 € (sauf s'il y a eu une revalorisation de parts entre temps). Il faut donc quelques années de distributions (et idéalement quelques revalorisations de parts) pour que l'investissement soit vraiment rentable.

Quand on compare ces frais aux frais d’une acquisition immobilière en direct, cela n’a rien de surprenant. Quand vous réalisez un investissement immobilier en direct, vous payez des frais de notaire (8%) mais aussi des frais d’agence qui oscillent entre 4 et 5%. Pour un investissement global de 100 000 euros, par exemple, la valeur du bien n'est en fait que de 87 ou 88 000 euros.

Mais si on les compare à un investissement dans une SIIC ou un OPCVM Immobilier, la SCPI parait très désavantagée. Les frais pour acheter une action ou un OPCVM sont en effet beaucoup plus faibles. Les frais de courtage ou les frais d’entrée du fonds dépendent de l’établissement. S’ils peuvent parfois monter à 3% voire 5%, il est souvent possible d’acheter des SIIC avec des frais de courtage inférieur à 1% ou 0,5%, ou des OPCVM sans frais d’entrée. Il suffit de savoir où chercher. Par exemple, le fonds Allianz Foncier est disponible sur le contrat d’assurance vie Meileurtaux Placement Vie sans frais d’entrée.

Avec des frais très légers, les SIIC ou OPCVM de SIIC s’affichent comme des solutions intéressantes pour investir en immobilier à court/moyen terme alors que les SCPI vont être plus attractives sur le long terme. Car si sur 10 ans, des frais de 10% sont largement compensés (quand on regarde le tableau des performances ci dessous), la SCPI ne convient pas pour un investissement de court terme. Il faut alors se tourner vers d’autres véhicules de Pierre Papier moins chargés en frais comme les SIIC, mais aussi les SCI et les OPCI

Comme tous revenus d’actions, les dividendes et les plus-values mobilières générés par les SIIC sont imposés à la flat tax, au taux de 30% (possibilité de choisir une taxation au taux d’IR +17.2%).

Lorsqu’ils sont détenus dans l’assurance-vie, les OPCVM immobiliers bénéficient alors du cadre fiscal avantageux de l’enveloppe lorsque le contrat a plus de 8 ans : l’assuré peut éventuellement bénéficier d’un taux réduit, à 7,5% au lieu de 12.8%. Ils bénéficient surtout d’un abattement applicable sur les gains retirés de l’année de 4600 € (9 200 € pour un couple).

À première vue, la fiscalité sur les SCPI sera plus lourde. Les revenus versés par la SCPI sont à déclarer au barème de l’impôt sur le revenu en tant que revenus fonciers (possibilité de déduire les intérêts d’emprunt si l’achat a été fait à crédit). Ils sont donc soumis à la tranche marginale d’imposition de l’investisseur : 0%, 11%, 30%, 41% ou 45%. A cela s’ajoutent les prélèvements sociaux de 17,2%.

Au moment de la revente, si l’investisseur réalise une plus-value (nette de frais), celle-ci est soumise à un impôt sur la plus-value de 19% en plus des prélèvements sociaux de 17,2%.

Cependant, il existe de nombreuses possibilités permettant de réduire plus ou moins fortement la fiscalité de la SCPI :

• Conserver les parts à très long terme : des abattements sont octroyés sur la plus-value de cession, selon la durée de détention de la SCPI. À partir de la 6ème année de détention, l’investisseur bénéficie en effet d’un abattement de 6% par an sur la plus-value immobilière et de 1,65% pour les prélèvements sociaux. Il se retrouve ainsi exonéré d’impôt sur la plus-value au bout de la 22ème année de détention et de prélèvements sociaux au bout de la 30ème année.

• Investir dans des SCPI à crédit : c’est un autre avantage de la SCPI par rapport à une SIIC. Il est en effet possible d’obtenir un crédit immobilier pour un investir en SCPI et profiter ainsi du levier du crédit et de la déduction des intérêts d’emprunt sur les revenus fonciers pour l’impôt sur le revenu.

• Détenir la SCPI dans l’assurance-vie : comme pour un fonds immobilier, les gains générés par la SCPI seront soumis à la flat tax et peuvent bénéficier d’un taux réduit et d’abattements si le contrat a plus de 8 ans.

• Choisir des SCPI étrangères : si la SCPI verse tout ou partie de revenus provenant d’immeubles situés à l’étranger, les prélèvements sociaux ne sont pas dus. A noter par ailleurs que dans certains cas (biens situés aux Pays-Bas ou au Portugal par exemple), la convention fiscale passée entre les deux pays prévoit que les revenus sont exonérés d’impôt en France. Ils rentrent toutefois en compte pour le calcul du taux effectif. Dans d’autres cas (Allemagne ou Espagne par exemple), vous devez déclarer les revenus en France, mais vous disposez alors d'un crédit d’impôt égal à votre taux moyen d'imposition. Au final, la fiscalité est 2 ou 3 fois plus faible que pour une SCPI française.

• Investir dans des parts de SCPI en nue-propriété : dans ce cas, l’investisseur renonce à percevoir des loyers sur une période donnée (5, 8, 10, 15 ans). En échange, il achète les parts avec une décote. À l’issue de la période, cette décote disparait et l’investissement se revalorise. Cette revalorisation ne constitue pas une plus-value. Sans revenus ni plus-value, l’investisseur ne paye ni IR, ni prélèvements sociaux (et pas d’IFI non plus).

>> Je reçois une information détaillée sur l'offre SCPI de meilleurtaux Placement

Communication non contractuelle à but publicitaire

* L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

** Les performances passées ne sont pas un indicateur fiable des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

*** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.