Performance, risque, gérant, univers d'investissement, etc., nos experts vous transmettent leurs clés pour sélectionner les meilleurs OPCVM. Et en prime, ils vous donnent leurs 17 supports de prédilection

Pour le particulier française, Il existe des milliers d'OPCVM couvrant toutes les classes d’actifs (actions, obligations, etc.), zones géographiques (Europe, États-Unis, Japon, Chine, Asie émergente, Amérique latine, Afrique, etc.), secteurs d’activité et thématiques (pétrole, or, biotechnologie, santé, hautes technologies...). Difficile de ne pas se perdre lorsque l'on souhaite investir en OPCVM.

Pour vous accompagner, les experts MeilleurPlacement vous accompagnent pour sélectionner vos fonds. Sur chaque classe d'actifs, nous sommes en mesure de vous conseiller des fonds sur lesquels nous avons une forte conviction de long terme, pour mettre dans vos assurances-vie, compte titres ou PEA.

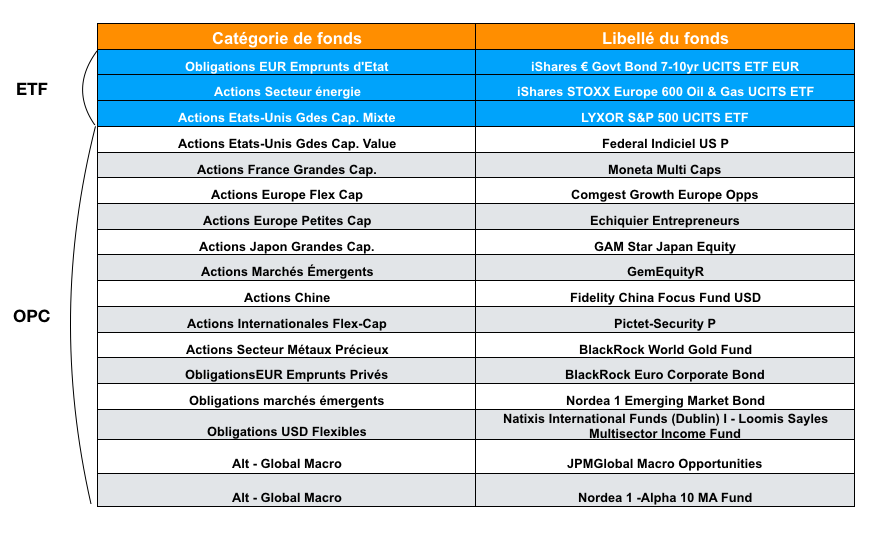

À titre d'exemple, vous trouverez ci-dessous une liste de nos 17 fonds retenus par nos experts pour investir de manière diversifiée sur les grandes classes d'actifs et les grandes zones géographiques, mais aussi quelques secteurs et thématiques qu'ils jugent attractifs :

Tous ces fonds, vous les retrouvez dans notre contrat M Stratégie Allocation Vie. Il s'agit d'un contrat d'assurance-vie avec un mandat d'arbitrage qui vous permet de déléguer la gestion de votre contrat auprès des experts de MeilleurPlacement. Il existe 4 mandats à choisir selon votre profil (prudent, équilibré, dynamique ou offensif).

L'avis de Bruno Peyraverney, directeur de l’Épargne chez MeilleurPlacement et membre du comité stratégique d'investissement de MSAV :

“Depuis la création de MonFinancier, aujourd’hui MeilleurPlacement, nous avons la conviction que les Français ont besoin d’être accompagnés dans leurs placements. Le contexte si particulier que nous vivons depuis quelques mois donne encore plus de consistance à ce sentiment.

Le contrat d’assurance vie M Stratégie Allocation Vie a la volonté de répondre précisément à cette attente que nos clients nous remontent depuis désormais près de 15 ans. Un contrat au sein duquel nous pilotons à la place des épargnants, une allocation d’actifs déclinée selon 4 profils, répondant à chacune des sensibilités et des objectifs de placement.

Ce pilotage s’exerce chaque mois à travers un comité stratégique d’investissement, lequel analyse l’environnement macro-économique, valide l’allocation d’actifs et procède si besoin aux éventuels arbitrages jugés pertinents, en cohérence avec les anticipations macro-économiques de Marc Fiorentino.

Cerise sur le gâteau, notre mandat d’arbitrage coche toutes les cases d’un ADN qui nous est cher : frais les plus bas, approche multi-gestionnaire, conviction de long terme, indépendance et prise de décision collégiale articulée autour des convictions de Marc Fiorentino.”

>> Je reçois une information détaillée sur le contrat d'assurance vie M Stratégie Allocation Vie

Au delà de la sélection des meilleurs OPCVM, la diversification de son portefeuille est indispensable, puisque chaque OPCVM présente des risques financiers différents. Sur une même période, les pertes subies par un fonds peuvent être contrebalancées par les gains générés par un autre. La diversification est l’une des clés de la stabilité d’un portefeuille financier bien géré.

On distingue principalement quatre types de diversifications :

- La diversification géographique. Tous les pays ne répondent pas aux mêmes défis économiques, politiques et sociaux. Les réponses apportées par les uns et les autres diffèrent beaucoup. Tout cela se traduit par des conséquences variées sur les valorisations des monnaies et des actions locales. Aussi, être diversifié sur plusieurs zones géographiques est indispensable pour bâtir un portefeuille équilibré.

- La diversification dans les classes d’actifs. Mieux vaut ne pas mettre tous ses œufs dans le même panier. De la même manière qu’il ne faut pas être investi sur un seul pays, mieux vaut se diversifier sur plusieurs classes d’actifs (actions, obligations, etc.) afin d’éviter les remous que pourrait subir le seul marché actions par exemple.

- La diversification sectorielle. Elle est également essentielle afin de ne pas investir sur des sociétés trop corrélées entre elles. Investir sur plusieurs secteurs d’activité permet de réduire le risque de son portefeuille, en cas de choc subi par l’un d’entre eux.

- La diversification dans le style de gestion. Gestion active ou passive ? Les deux sont possibles grâce aux OPCVM.

Dans le premier cas, le but est de confier à un gérant ses fonds pour qu’il surperforme un indice de référence sur le long terme, comme l’Euro Stoxx 50. A défaut de trouver un gérant qui devrait surperformer le marché, l’investissement via des ETF est préférable. Dans ce second cas, on cherche simplement à répliquer à l’identique les performances de l’indice, tout en profitant de frais plus faibles.

Notre sélection de fonds accessible via M Stratégie Allocation Vie est très diversifiée selon ces quatre critères :

- Diversification géographique : États-Unis, Europe, Japon, Chine, marchés émergents ...

- Diversification dans les classes d’actifs : actions, obligations, mixte, alternatif global macro.

- Diversification sectorielle : énergie, technologie, et métaux précieux.

- Diversification dans le style de gestion : active (14 OPC) et passive (3 ETF).

>> Je reçois une information détaillée sur la sélection de fonds de M Stratégie Allocation Vie

En investissant dans un OPCVM, on délègue la gestion du fonds à un gérant qui procède aux arbitrages sur le marché avec les fonds des porteurs de parts. L’objectif d’un grand nombre d’OPCVM est de battre son indice de référence, comme le CAC40. Cela demande du temps, de l’expertise et une forte rigueur. C’est un travail à temps plein ! Tout investisseur cherche à performer sur le long terme et il est donc primordial que les équipes de gestion auxquelles il confie ses fonds soient extrêmement stables dans la durée.

Notre sélection repose sur des équipes stables et qui ont fait leurs preuves ces dernières années. Citons quelques exemples présents dans notre sélection :

- Romain Burnand, gérant principal de Moneta Asset Management.

- Yves Kramer, le principal gestionnaire de Pictet Security Fund.

- Franz Weis, le principal gérant de Comgest Global Investir.

- Bruno Vanier, fondateur de Gemway Assets.

Mais battre son indice de référence n'est pas à la portée de tous et beaucoup de gérants n'y parviennent pas sur la durée. Pour un investisseur qui souhaite simplement répliquer les performances d’un indice boursier, les ETF (Exchange Traded Fund) sont la solution idéale, car leur seul objectif est de répliquer les variations de l’indice. Ils vont donc tout simplement acheter les titres qui composent l’indice.

Dans notre allocation au sein du contrat M Stratégie Allocation Vie, nous avons ainsi 14 fonds de gestion libre et 3 ETF.

>> Je reçois une information détaillée sur la sélection de fonds de M Stratégie Allocation Vie

Afin de trouver les meilleurs OPCVM au sein d'une catégorie, les experts de MeilleurPlacement analysent l'ensemble des fonds autour de 4 critères :

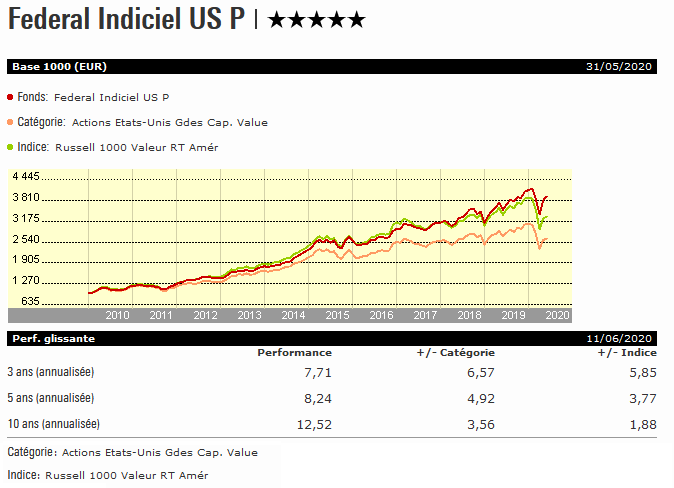

- La rentabilité et la surperformance : plus précisément, les experts vont rechercher des fonds capables de générer de la surperformance sur la durée, par rapport à leur catégorie et indice de référence. Prenons le cas du fonds Federal Indiciel US, fonds de grandes capitalisations américaines, dont voici la fiche morningstar :

On voit que le fonds a réalisé de très bonnes performances*** annuelles sur 10 ans (12,52%), 5 ans (8,24%) et 3 ans (7,71%). Mais ce qui nous marque le plus, c'est sa capacité à surperformer son indice et sa catégorie, notamment sur 3 ans (+6.57% par an de plus que sa catégorie) et 5 ans (+4,92% de plus que sa catégorie).

Lorsqu'on ne trouve pas, sur une catégorie, un fonds de qualité qui surperforme régulièrement son indice de référence, on se tournera alors vers un ETF (Exchange Traded Fund) qui va suivre son indice de référence à moindres frais.

- Un historique de performance supérieur à 10 ans pour une majorité de fonds

Réaliser une bonne performance sur un ou deux ans est à la portée de plus. Mais répéter les bonnes performances sur la durée est bien plus difficile. C'est pour cette raison qu'on s'attache généralement a sélectionner des fonds ayant plus de 10 ans d’existence, pour avoir un historique de performance robuste. Dans notre sélection de fonds MSAV, seuls 5 fonds ont (légèrement moins de 10 ans). La moyenne d'âge de nos fonds est de 14 ans.

- L’optimisation du couple rendement/risque

La performance n'est pas le seul critère qu'il faut prendre en compte pour analyser un OPCVM. En effet, pour tout investissement, l'espérance de gain est étroitement lié au risque. Plus le risque est élevé et plus le potentiel de gain est important. Inversement, le potentiel de gain est faible lorsque le risque est réduit.

Dans leur analyse, nos experts ne cherchent pas forcément les fonds ayant offert la meilleure performance passée, car ce sont souvent les plus risqués. Idéalement, ils vont donc sélectionner des fonds qui ont réussit à offrir sur le long terme une performance récurrente en limitant les risques.

- De bonnes notations auprès d'une majorité de médias indépendants, spécialisés dans la recherche OPCVM

La société Morningstar fournit des informations sur plus de 500 000 offres d’investissement au niveau mondial : fonds, ETF, FCPI, actions etc … Le site morningstar.com est très consulté par les investisseurs, en particulier pour ses classements et ses notations. A ce titre, l’entreprise précise “Ces notes sont une mesure quantitative qui classe tous les mois les fonds sur la base de leur performance passée sur 3, 5 et 10 ans sur une base ajustée du risque et par rapport à la moyenne de catégorie Morningstar à laquelle les fonds appartiennent”. Euronext Funds360 et Quantalys sont des concurrents français de Morningstar, fournissant sensiblement le même type de services d’information.

La plupart des fonds de notre sélection sont notés 4, voire 5 étoiles, par Morningstar. Ils bénéficient également de notes très favorables auprès d’Euronext Funds360 et de Quantalys.

>> Je reçois une information détaillée sur la sélection de fonds de M Stratégie Allocation Vie

Une fois les fonds sélectionnés, la question de l’allocation se pose. Quelle proportion de ses fonds allouer au marché actions américain ? Aux obligations européennes ? Aux marchés asiatiques ? Par la suite, quels arbitrages doivent être réalisés ? Et à quelle fréquence ?

Toutes ces questions demandent beaucoup de temps, de réactivité et une bonne expérience.

Au sein du nouveau contrat M Stratégie Allocation Vie, ce sont les experts de MeilleurPlacement, réunis autour de Marc Fiorentino, qui définissent votre allocation d’actifs selon leurs anticipations.

Le comité stratégique d’allocation d’actifs se réunit mensuellement. Il analyse l’environnement macroéconomique, valide l’allocation d’actifs et procède si besoin aux éventuels ajustements jugés pertinents, en cohérence avec les anticipations macroéconomiques de Marc Fiorentino. Ces modifications seront automatiquement réalisées sur votre allocation, grâce au mandat d’arbitrage. Vous n’avez rien à faire !

Les convictions macro-économiques de Marc Fiorentino, pour juin 2020 :

“Le chapitre de la crise sanitaire Covid-19 est sur le point de se refermer, sauf deuxième vague, qui semble s'éloigner, espérons-le. Si beaucoup craignent désormais une crise économique, plusieurs facteurs nous poussent à maintenir l'optimisme affiché depuis 2 mois. Tout d'abord, il faut se rappeler que la crise de 2020 ne ressemble à aucune autre crise.

On a volontairement choisi de débrancher l'économie pendant plusieurs semaines, et surtout de compenser, à l'euro près, les sommes perdues à coups de relance budgétaire et de création monétaire. La réaction des gouvernements a été puissante et rapide. Et c'est cette réaction, qui, dans un deuxième temps, nous avait poussés à investir en actions après le krach de mars 2020.

Les indices boursiers, pris de panique, avaient en effet trop chuté. Ils sont désormais remontés à un niveau d'équilibre. La machine va repartir, certes doucement, mais les économies devraient peu à peu retrouver leur niveau d'avant crise, surtout avec les plans de soutien budgétaires et monétaires. Même si la prudence reste de mise, notamment avec les chiffres du deuxième trimestre qui seront forcément très mauvais, nous maintenons nos allocations du mois dernier qui reflètent parfaitement notre vision à moyen terme.”

La détermination de la bonne allocation est essentielle. Comme mentionné précédemment, quatre profils de gestion sont accessibles sur le contrat M Stratégie Allocation Vie. Selon votre tempérament d’investisseur, votre horizon d’investissement et votre tolérance au risque, vous avez le choix entre plusieurs allocations plus ou moins orientées sur les OPC actions, donc plus ou moins risquées et rentables :

- Le mandat M Stratégie Allocation - Prudent

Horizon de placement recommandé : 3 ans minimum

Répartition - OPC actions Entre 15 % et 20%

- Le mandat M Stratégie Allocation - Équilibré

Horizon de placement recommandé : 5 ans minimum

Répartition - OPC actions Entre 25 % et 45 %

- Le mandat M Stratégie Allocation - Dynamique

Horizon de placement recommandé : 8 ans minimum

Répartition - OPC actions Entre 40 % et 70 %

- Le mandat M Stratégie Allocation - Offensif

Horizon de placement recommandé : 10 ans minimum

Répartition - OPC actions Entre 90 % et 100 %

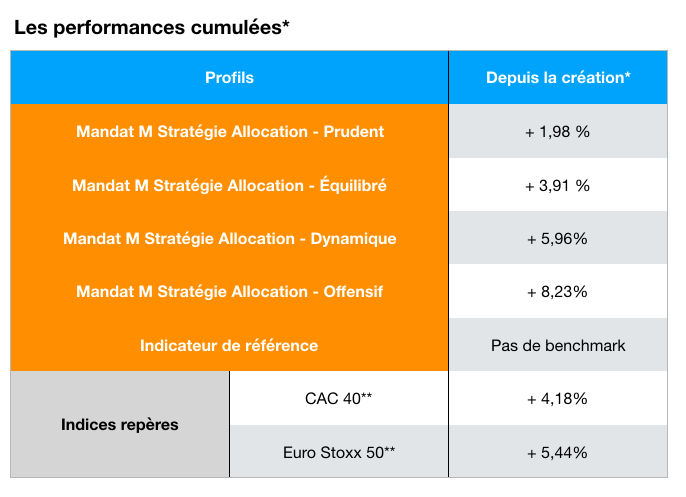

Le mandat M Stratégie Allocation a été lancé le 09/04/2020. les performances depuis le 9 avril sont les suivantes :

Les performances passées ne préjugent en rien des performances à venir et ne sont pas constantes dans le temps. Elles ne sont pas un indicateur fiable des performances futures et sont données à titre indicatif. Elles ne doivent pas être l’élément central de la décision d’investissement du souscripteur. Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global.

>> Je reçois une documentation gratuite sur le contrat d'assurance-vie M Stratégie Allocation Vie

Communication non contractuelle à but publicitaire

* Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 29/05/2020 - Source MeilleurPlacement. Les performances sont nettes de frais de gestion des contrats et nettes de frais de gestion propres aux supports en unités de compte, hors prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L’investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l’évolution des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

** Les indices repères présentés (indices dividendes non réinvestis) sont indiqués à titre d’information uniquement. Il ne s’agit pas d'indicateurs de référence des profils.

*** L'investissement sur des supports en unités de compte présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas.