La nouvelle vient de tomber, le taux du Livret A supposé être relevé à 4,1 %, selon la formule de calcul, sera finalement maintenu à 3 %. Une mauvaise nouvelle accompagnée d’une autre mesure : ce taux inférieur à ce qu’il devrait être actuellement est gelé jusqu’en 2025 qu’importe le niveau de l’inflation. Si cette nouvelle n’est pas pour déplaire aux épargnants, le Livret A n’offre pourtant pas un rendement assez élevé pour compenser la perte en pouvoir d’achat des ménages français. Malheureusement, les solutions pour obtenir un rendement plus élevé avec un niveau de risque limité ne sont pas légion. On vous en a sélectionné quelques-unes.

C’est le gouverneur de la Banque de France, François Villeroy de Galhau, qui a jugé nécessaire de ne pas rehausser le taux. Mais en contrepartie, le taux du Livret A sera gelé pendant 18 mois.

S’il n’a pas suivi la formule de calcul, c’est pour une raison solide. Une hausse trop importante aurait un impact significatif sur le secteur du logement social, car le Livret A est utilisé pour le financer. Cependant, il faut noter que le taux du Livret A a une influence directe sur le coût d'emprunt des bailleurs sociaux. À mesure que ce taux augmente, le coût de construction des logements sociaux devient plus élevé.

Cette décision a également été motivée par un niveau d’inflation qui devrait revenir sous la barre des 3 % en 2024.

Quoi qu’il en soit, l’inflation qui s’établit à 4,5 % sur un an à l’heure actuelle ne peut être compensée par le rendement du Livret A, qui, par ailleurs, est plafonné à 22 950 € (34 950 € avec le LDDS). Pour faire fructifier votre épargne, il faudra songer à d’autres placements plus rémunérateurs.

Le LEP, ou Livret d'Épargne Populaire, est un produit d'épargne réglementé qui a été créé pour encourager l'épargne des personnes à revenus modestes en leur offrant un rendement supérieur aux livrets d’épargne tout public tels que le Livret A.

Le taux du LEP censé être révisé au 1er août est finalement maintenu à 6 % alors que la formule prévoyait une baisse du taux à 5,6 %. Mais ce n’est pas tout, le plafond qui était jusqu’à présent fixé à 7 700 € est rehaussé à 10 000 €.

Toutefois, accéder à ce livret n’est possible que sous conditions de revenus. Ainsi, vous ne pourrez ouvrir un LEP que si vous ne dépassez pas un plafond de revenus. Pour une personne seule, le revenu fiscal de référence ne doit pas dépasser 21 393 €, et 32 818 € pour un couple (+2 854 € par quart de part supplémentaire).

Les super livrets sont des livrets à taux boostés proposant des taux attractifs mais qui ne sont valables que sur une période donnée, généralement de quelques mois. Passé les premiers mois, le taux d’intérêt proposé par la suite redescend plus bas.

Concernant les comptes à terme, on peut espérer obtenir un taux attractif à condition de bloquer son épargne pendant une certaine durée. L’épargne est donc généralement indisponible. Dans certains cas, il est possible de récupérer son épargne avant le terme, mais tout ou partie des intérêts sont alors perdus.

Le site Moneyvox, spécialiste de l'information sur l'argent (banque, crédit, impôt, etc.), recense les principales offres du moment sur les livrets et les comptes à terme.

On trouve ainsi en ce moment un taux boosté à 4% sur les 4 premiers mois chez Fortuneo, puis le taux repasse à 1% par la suite. Chez BForBank le taux est à 3,5% pendant 3 mois puis 0,6%.

Sur les comptes à terme, on peut obtenir 3% chez Boursorama, à condition de bloquer l’épargne au moins 12 mois. Difficile cependant de trouver mieux actuellement, sauf à bloquer son épargne 24 ou 36 mois, ou à regarder les offres de banques étrangères. La plateforme Raisin permet notamment d’accéder à ses offres. En ce moment la meilleure offre est celle de la banque suèdoise Klarna qui paye 3,95% sur 12 mois.

Attention à bien prendre en compte la fiscalité du super livret et du compte à termes. Contrairement aux livrets d’épargne réglementée tels que le Livret A, les gains générés par ces livrets sont fiscalisés. Les gains générés par un super livret ou par un compte à terme sont imposés, généralement au titre du prélèvement forfaitaire unique de 30 % (12,8 % pour l’impôt sur le revenu et 17,2 % pour les prélèvements sociaux).

>> Rendez vous sur le site Moneyvox pour comparer les offres

Pour les profils les plus prudents, les fonds en euros sont considérés comme un placement sûr, car ils offrent une garantie en capital. Cela signifie que le montant investi ne peut pas être perdu, sauf en cas de faillite de l'assureur. C'est donc une option attrayante pour les investisseurs qui souhaitent protéger leur capital. Malgré l’obtention d’un rendement plus faible, celui-ci est prévisible à 100 %.

Pour concurrencer les hausses consécutives du taux du Livret A, les assureurs ont dû relever le rendement des fonds en euros. Pour ce faire, ils ont pioché dans leurs réserves. En 2022, le rendement moyen des fonds en euros est ainsi ressorti à 2 % (contre 1,36 % pour le livret A). Selon plusieurs experts, le rendement moyen devrait tourner autour de 2,5 % pour 2023.

En 2022, l'assureur Spirica a augmenté le rendement de son fonds en euros "Nouvelle Génération" du contrat "meilleurtaux Liberté Vie" de 1,65 % à 2,30 %. Cela représente une hausse de 0,65 % par rapport à l'année précédente.

Si on reporte cette même hausse pour le rendement 2023 du fonds en euros Nouvelle Génération du contrat d’assurance-vie meilleurtaux Liberté Vie, alors le rendement pourrait atteindre 2,95 %.

A savoir qu’avec le contrat meilleurtaux Liberté Vie, le fonds en euros Nouvelle Génération est accessible à 100 %, c’est-à-dire que vous n’avez nullement besoin d’investir avec un minimum en unités de compte pourtant exigé pour souscrire la plupart des contrats d’assurance-vie.

>> Je découvre le contrat d’assurance-vie meilleurtaux Liberté Vie, sans frais d’entrée

Certains assureurs offrent un rendement boosté sur leur fonds en euros selon la part en unités de compte dans le contrat. Vous pouvez ainsi espérer obtenir un rendement supérieur à 3 % voire 4 % pour les meilleurs fonds en euros.

En 2022, le rendement du fonds euro Netissima a affiché un rendement compris entre 1,53 % et 3,06 % nets* selon la part en Unités de Compte détenue. A note que, comme il s’agit d’un contrat sans frais d’entrée, le rendement réel reste largement au-dessus de nombreux fonds euros. Netissima fait donc partie des bons élèves.

Pour 2023 et 2024, l’assureur Generali prévoit de booster fortement le taux de son fonds euro Netissima. Deux bonifications seront accordées, sous conditions :

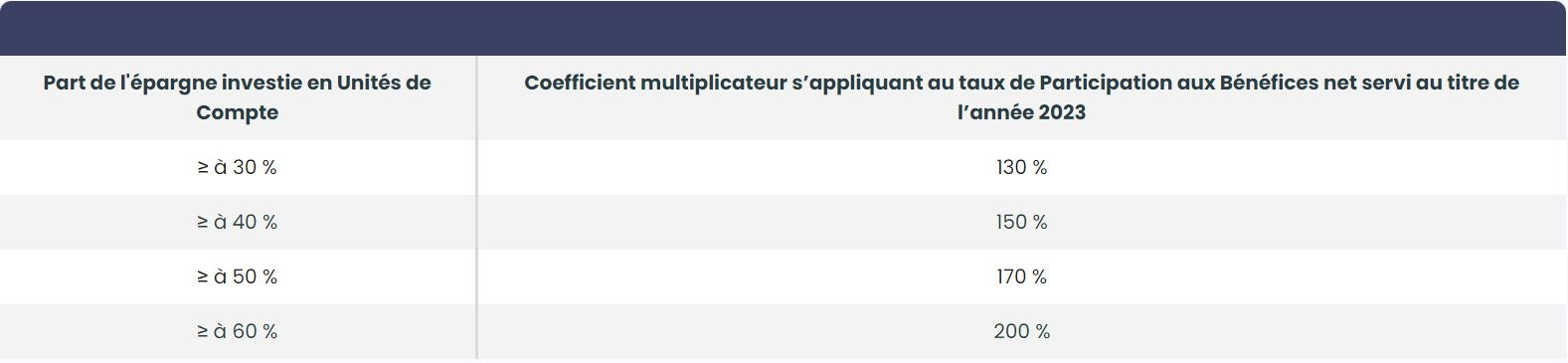

• Une majoration en fonction de la part investie en unités de compte :

Déjà appliqué depuis 2019, le dispositif de majoration a été reconduit pour 2023. Cette majoration permet d'augmenter le taux de rémunération du support en euros Netissima, en fonction de la part investie sur des unités de compte (présente dans le contrat au 31 décembre 2023 et au moment de l’attribution effective de la participation aux bénéfices).

Exemple : avec un taux hors majoration de 1,53%* (taux 2022), un investisseur qui aurait au 31 décembre 2023 une part de 60% en unités de compte bénéficierait d’un taux de 200% X 1,53%*, soit 3,06%*.

• Un boost de 1% pour 2023 et 2024 :

En plus de la majoration décrite ci-dessus, Generali accordera en 2023 et 2024 un surboost de performance de 1% sur le rendement du fonds euro Netissima, avec plusieurs conditions à respecter. Ce dispositif concerne les nouvelles souscriptions ou les nouveaux versements, réalisés entre le 15 février et le 31 juillet 2023, avec un minimum de 50% en unités de compte lors du versement, mais aussi au 31 décembre de l’année en cours.

Tout mouvement de désinvestissement sur le fonds euro éligible entraînera en priorité le désinvestissement de la poche bénéficiant du boost de 1%. Toutefois, cette bonification sera attribuée au prorata temporis sur la durée d’éligibilité.

D’autres produits d’épargne tels que les produits structurés permettent de viser un rendement bien plus élevé. Le produit structuré est un placement qui permet de viser un potentiel de rendement élevé avec une protection partielle du capital investi. En contrepartie des barrières de protection qui permettent de limiter les pertes, le gain espéré est plafonné et connu à l’avance.

Le gain est propre à chaque produit structuré et dépend des caractéristiques du produit. Certains produits assez défensifs visent d’offrir du 4 ou 5%*** par an, quand d’autres plus ambitieux permettent d’espérer 8 ou 10%***, voire plus.

Un produit structuré a généralement une durée de vie entre 5 et 10 ans, et selon le produit, il sera possible d’obtenir un gain en anticipé ou à l’échéance du produit. Le gain dépend de la hausse ou de la baisse d’un sous-jacent (bien souvent un indice) mais sans que la performance ne soit proportionnelle (la performance du produit structuré est capée). Ce sont les seuils définis à l’avance qui détermineront si le produit sera remboursé en anticipé (majoré d’un gain ou non) ou s’il sera remboursé à l’échéance si celui-ci dépasse un certain seuil.

Comparé à un investissement en Bourse avec lequel un investisseur doit se préparer à une perte en capital équivalente à la baisse du cours de l’action, le produit structuré limite les pertes grâce aux barrières de protection qui sont connues à l’avance.

Pour déterminer si le produit structuré sera remboursé en anticipé ou non, il faudra que le sous-jacent dépasse un certain seuil défini à l’avance à une date de constatation, elle-même connue d’avance. Les dates de constatation sont à intervalle régulier (trimestrielles, semestrielles,…). Si le sous-jacent n’atteint pas ce seuil durant les dates de constatation précédent l’échéance, alors le produit continue jusqu’à la prochaine date de constatation (voire jusqu’à son échéance). A l’échéance, la récupération du capital investi et le versement de coupons dépendra également d’un ou plusieurs seuils prédéfinis.

Depuis le début de l’année, Meilleurtaux Placement a proposé plusieurs produits structurés avec des rendements compris entre 6 et 10 %*.

>> Découvrez notre offre de produits structurés en cours

Communication non contractuelle à caractère publicitaire.

*Taux nets de frais de gestion du contrat, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

Taux variables selon la part en Unités de Compte détenue au 31/12/2022 et au moment de l'attribution effective de la participation aux bénéfices.

- Avec 0 % d'UC : 1,53 %

- Avec 30 % d'UC (bonus + 0,46%) : 1,99 %

- Avec 40 % d'UC (bonus + 0,77%) : 2,30 %

- Avec 50 % d'UC (bonus + 1,07%) : 2,60 %

- Avec 60 % d'UC (bonus + 1,53%) : 3,06 %

**Hors frais de gestion du contrat, fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement final ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale.

Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs souhaitant sortir avant l'échéance du produit ou âgés de plus de 70 ans.

Le produit s’inscrit dans le cadre de la diversification du patrimoine global des investisseurs et n’est pas destiné à en constituer la totalité.

meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.