Suite de notre tour d’horizon des fonds mondiaux sur lesquels investir. Après le TOP20 des fonds européens, découvrez aujourd’hui notre sélection de fonds dédiés aux grandes actions françaises. Comme dans notre précédent palmarès, nous vous présentons également nos critères de sélection et comment investir dessus dès maintenant, tout en optimisant les frais et la fiscalité !

Les OPCVM, plus généralement appelés fonds d'investissement, sont des organismes de placement collectif en valeurs mobilières. Concrètement, il s'agit d'une entité qui va investir sur des produits de placement (actions, obligations, taux…) le capital qu'elle a obtenu en émettant des titres auprès des épargnants. En achetant une part d’OPCVM, vous investissez donc dans une sélection de titres réalisée par la société de gestion selon des règles qu’elle a définies dans le prospectus du fonds.

Un fonds de gestion libre (ou “OPCVM”) va donner carte blanche à son gérant, qui va appliquer ses convictions pour battre un indice. C’est ce que l’on appelle la gestion active. Le plus souvent, le gérant va appliquer un stock-picking, qui consiste en une sélection de titres fondée uniquement sur l'analyse des valeurs, sans référence à un benchmark. Mais en fait, chaque gérant a son style particulier. Certains vont plutôt rechercher les opportunités de fusions-acquisitions, quand d'autres effectueront des arbitrages, ou encore joueront avec les options pour profiter d'une hausse ou d'une correction... Plus la gestion est complexe, plus elle entraîne des frais élevés.

Investir avec MeilleurPlacement dans des fonds d’investissement permet de bénéficier d’une très large diversification. Pour quelques centaines voire milliers d’euros, vous pouvez vous construire un portefeuille de titres très diversifié. Ce qui serait impossible pour un investissement en direct, même avec un capital important. Investir dans des OPCVM permet également d'accéder à des univers d’investissement variés et très spécifiques, voire même relativement exotiques (pays émergents en Asie, Amérique latine, Europe de l’Est …).

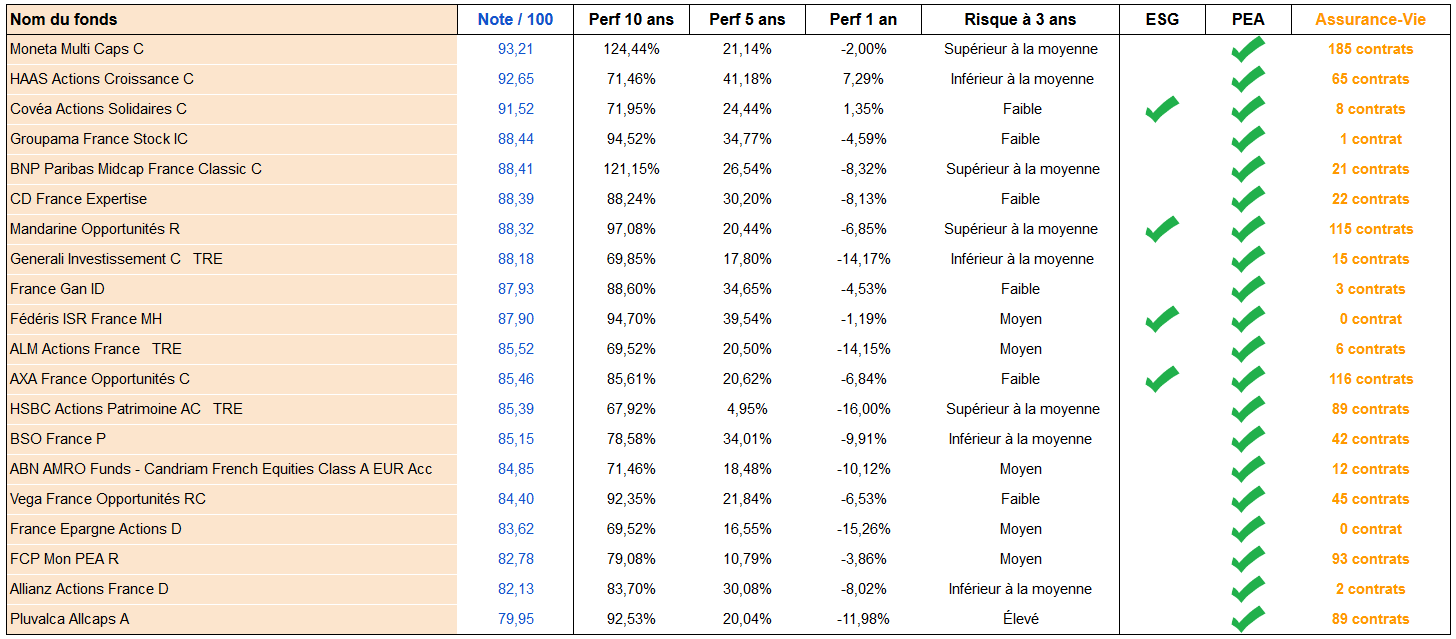

Découvrez notre sélection des 20 meilleurs fonds sur les grandes capitalisations françaises :

Sources : MorningStar, Euronext Funds360, MeilleurPlacement

>> J’investis sur ces fonds d’investissement via l’enveloppe fiscale avantageuse M Retraite Vie

NOTRE MÉTHODOLOGIE

Pour bâtir ce TOP20, nous avons suivi les étapes suivantes.

Tout d’abord, nous avons sélectionné les 200 premiers fonds sur les grandes capitalisations françaises auprès de MorningStar. Ils ont été classés selon leurs performances sur 10 ans. Ainsi, le premier de cette présélection est le plus performant sur la période considérée, et le dernier est le moins performant.

Dans un deuxième temps, ces 200 fonds ont été triés selon 9 critères, chacun étant associé à une pondération spécifique :

• Performances sur 1, 3, 5 et 10 ans. Bien sûr, la pondération est plus importante pour les performances à 5 et 10 ans, que pour celles à 1 ou 3 ans. Le but étant d’investir à moyen, voire à long terme.

• Le risque de chaque fonds, sur 3 ans (sa volatilité). Autrement dit, le couple rendement/risque à moyen terme, et le commentaire de MorningStar sur ce niveau de risque.

• La stabilité des équipes de gestion, jugée selon l'ancienneté des gérants. C’est un critère important : des équipes stables sur le long terme assurent généralement des meilleurs résultats pour l’investisseur.

• Les frais courants annuels. Ils incluent notamment les frais de gestion, de distribution, les commissions de mouvements (achat / vente) ou encore les droits d’entrée et de sortie lorsque l’OPCVM souscrit ou rachète des parts ou actions d’un autre fonds.

• L'éligibilité des fonds aux contrats d'assurance-vie, notamment ceux de MeilleurPlacement. Cette enveloppe permet d’optimiser la fiscalité pour l’investisseur. Ce critère prête attention à la qualité et aux frais de ces contrats.

• L'éligibilité des fonds au PEA. Les sociétés visées par les OPCVM doivent donc avoir leur siège dans l’Union Européenne ou dans un Etat de l’Espace économique européen (EEE).

• Les notations de MorningStar, organisme indépendant.

• Le respect des critères ESG (Environnement, Social, Gouvernance). Ces critères sont établis dans le cadre d’investissement socialement responsables (ou “ISR”). Par exemple, le fonds Mandarine Opportunités R (isin : FR0010657122) est présent dans notre sélection. Il investit dans des sociétés françaises, ou cotées en France, et qui répondent positivement à ces critères ESG, tout en surperformant les actions du CAC40, dividendes réinvestis.

• Et enfin, leur accessibilité, jugée selon l'investissement minimal pour chaque fonds et les frais associés. Malgré de bonnes performances, certains fonds sont réservés aux institutionnels et/ou ne sont accessibles que pour un investissement minimal de plusieurs centaines de milliers d’euros : naturellement, ils ont été retirés de notre sélection.

Après avoir pondéré chaque critère, les fonds obtiennent une note sur 100. Nous avons retenu les 20 premiers.

>> J’investis sur ces fonds d’investissement via l’enveloppe fiscale avantageuse M Retraite Vie

DÉCOUVREZ LE 1ER FONDS DU CLASSEMENT

Le meilleur fonds de notre TOP20 est donc Moneta Multi Caps C (isin : FR0010298596). Il a été lancé en mars 2006 et vise à surperformer l’indice français CAC All-tradable dividendes réinvestis nets, sur le long terme.

Trois secteurs français sont majoritairement représentés dans ce fonds : les valeurs industrielles (21%), financières (16%) et technologiques (13%).

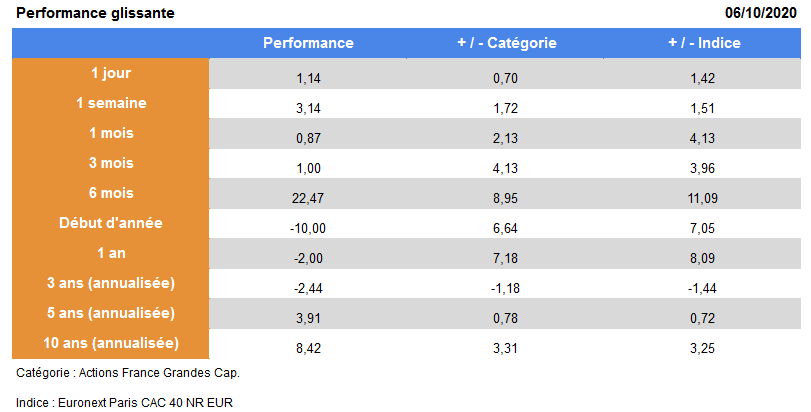

Les performances du fonds :

Source : Morningstar

Sur 10 ans, le fonds a généré une performance annuelle de 8,42%. La surperformance annuelle est de 3,25% par rapport à son indice de référence. L’écart est sensiblement le même avec les actions de la catégorie : les grandes capitalisations françaises. Un tracker (ou “ETF”) répliquant l’indice de référence serait donc largement battu par ce fonds, en termes de performances, preuve de la qualité des choix de gestion de Moneta.

Sur 5 ans, l’écart est néanmoins plus réduit. La performance annuelle du fonds est de 3,91%. La surperformance annuelle est de 0,72% par rapport à l’indice de référence.

Depuis le 1er janvier, le CAC40 perd plus de 18%. Le fonds a mieux traversé la crise en affichant une perte de 10%. Elle est à relativiser avec celle de 2% sur un an, contre -10% pour le CAC. La plupart des fonds du classement sont dans le rouge sur un an, mais affichent des performances importantes sur 3, 5 et 10 ans.

Le risque associé à ce fonds, sur 3 ans, est jugé comme “supérieur à la moyenne” par MorningStar qui lui attribue 4 étoiles sur 5 en guise de note générale. Ses frais de gestion annuels sont de 1,50%.

Le gérant du fonds, Romain Burnand, a rejoint Moneta en 2006. Il est venu partager ses convictions le 18 septembre à l'émission C'est Votre Argent présentée par Marc Fiorentino sur BFM Business.

Cet OPCVM est éligible au PEA et à 185 contrats d’assurance-vie, dont certains de grande qualité, sans frais d’entrée.

Comment investir sur ce fonds ?

Le fonds Moneta Multi Caps C est disponible sans frais d’entrée, de versement ni de courtage, sur le contrat d’assurance vie M Retraite Vie. L’assurance vie est idéale pour investir en OPCVM en limitant la fiscalité.

>>Je souhaite recevoir une information complémentaire pour investir sur le fonds Moneta Multi Caps

M RETRAITE VIE : DES AVANTAGES EXCEPTIONNELS

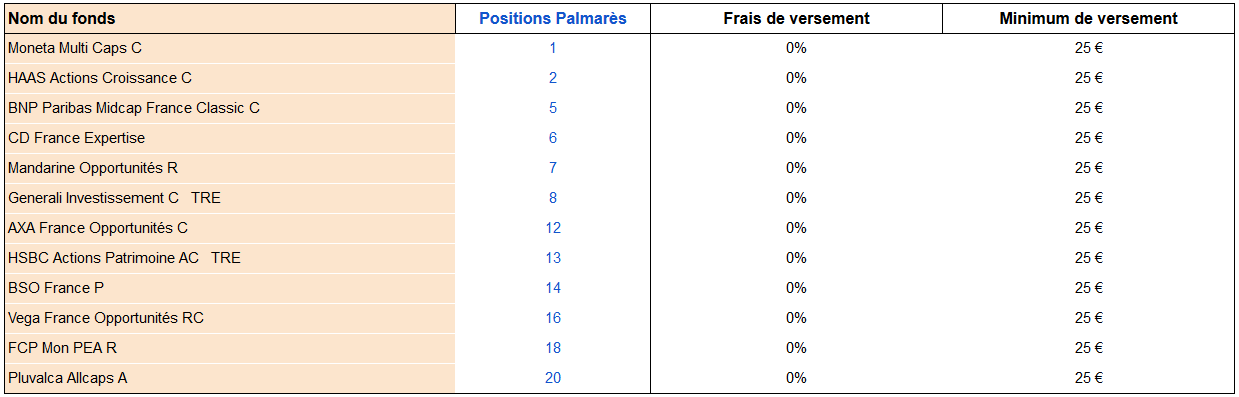

Sur les 20 fonds composant notre sélection, 12 sont éligibles à notre contrat d’assurance vie M Retraite Vie, dont les 2 premiers du TOP :

Source : MeilleurPlacement

M Retraite Vie est le principal contrat d’assurance-vie individuel proposé par MeilleurPlacement. Plusieurs avantages majeurs l’ont rendu très populaire ces dernières années.

Une tarification ultra-compétitive est appliquée : aucun frais de dossier, ni d’entrée, d’arbitrage ou sur vos versements n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2019, Suravenir Rendement offrait un rendement de 1,60%, contre 2,40% pour Suravenir Opportunités.

M Retraite Vie donne accès à plus de 735 fonds pour dynamiser vos placements, parmi lesquels figurent des fonds d'Investissement Socialement Responsable (ou “ISR”). De plus, 13 SCPI, 5 OPCI et 3 SCI sont également disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Le versement initial minimal pour souscrire au contrat est de 100€.

Ce sont des avantages précieux et … rares !

>> Je souhaite recevoir une documentation sur M Retraite Vie

ALLOCATION DE FONDS : DÉLÉGUEZ VOTRE CONTRAT À NOTRE COMITÉ D'EXPERTS

Vous pouvez également investir sur des fonds d’investissement performants, dont celui de Moneta, via notre mandat d’arbitrage M Stratégie Allocation Vie.

Vous êtes néophyte ou averti, vous n'avez ni le temps, ni l'envie de gérer votre épargne chaque mois. Vous ne souhaitez pas payer de frais d'entrée, de frais de versement, de frais d'arbitrage. Et encore moins des frais de gestion additionnels liés au conseil, comme cela est souvent pratiqué avec la gestion sous mandat ou autre gestion conseillée.

De plus, en rendez-vous physique ou lors de nos échanges en ligne et par téléphone, vous évoquez régulièrement votre besoin d'accompagnement pour gérer votre contrat car vous manquez de temps et / ou d’expertise pour le faire efficacement.

De plus en plus nombreux, vous nous confiez votre insatisfaction face aux solutions proposées (ou non) par votre réseau bancaire : contrats d'assurance vie chargés en frais, fonds en euros peu performants, manque de disponibilité, de conseil et de suivi, produits "maison", etc...

Au sein du contrat M Stratégie Allocation Vie, ce sont les experts de MeilleurPlacement, réunis autour de Marc Fiorentino, qui définissent votre allocation d’actifs selon leurs anticipations.

L’allocation de chaque profil (Prudent, Équilibré, Dynamique et Offensif) est définie par un comité stratégique d’investissement qui se réunit une fois par mois.

A titre d’exemple, voici les allocations dédiées au fonds Moneta Multi Caps C pour septembre 2020 :

• Profil Prudent : 2,59%

• Profil Equilibré : 5,52%

• Profil Dynamique : 8,62%

• Profil Offensif : 13,45%

Plus largement, et par soucis de diversification, ce mandat d’arbitrage vous permet d’investir sur les principales zones géographiques mondiales (Europe, Amérique, Asie …) et les principaux secteurs d’activité.

Vous l’avez compris, Moneta Multi Caps C est le meilleur fonds selon nos critères, pour investir sur les grandes capitalisations françaises. Il sert donc de support d’investissement pour cibler notre pays.

Avec cette allocation, vous suivez les convictions de MeilleurPlacement. Et particulièrement celles émises par Marc Fiorentino dans ses newsletters. Les décisions prises sur nos allocations d’actifs suivent ces convictions. Notamment au niveau de la part investie en actions.

Mais pour quels résultats ?

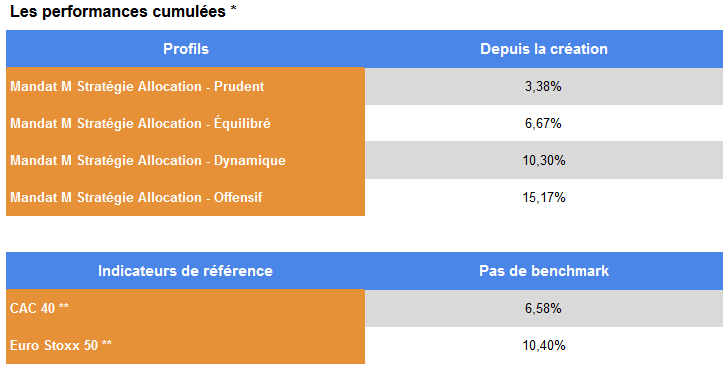

Les performances cumulées des 4 profils :

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 31/09/2020

Source : MeilleurPlacement

>> Je reçois une information détaillée sur les profils d’investissement du mandat d’arbitrage

Communication non contractuelle à but publicitaire

* Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 31/07/2020 - Source MeilleurPlacement.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, MeilleurPlacement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.