L’inflation est de retour. C’est l’une des inquiétudes majeures de bon nombre d’investisseurs. Entre l’impulsion des banques centrales, le rebond économique mondial post-Covid, la hausse des prix de l’énergie et des matières premières en général, les pénuries en tout genre et les tensions sur les chaînes d’approvisionnement… les prix s’envolent. Que la hausse de l’inflation soit temporaire ou durable, elle reste l’ennemie de l’épargnant. Pour s’en protéger, il existe plusieurs solutions. Nous vous proposons de faire le point sur les armes anti-inflation pour vous aider à protéger au mieux votre capital, votre épargne, pour les mois à venir.

Actuellement, l’inflation américaine dépasse les 5% en rythme annuel. Ce taux est à comparer avec la hausse beaucoup plus modeste du début de l’année, lorsque l’inflation atteignait à peine 1,4% en janvier, toujours en rythme annuel. Selon Janet Yellen, la secrétaire américaine au Trésor, l’inflation devrait rester particulièrement forte dans les mois à venir, mais elle finira par se tasser l’an prochain. En France, l’inflation atteint des niveaux record depuis novembre 2018 : l’indice des prix à la consommation a progressé de 2,2% sur un an en septembre, selon l’Insee.

Plusieurs raisons conjoncturelles expliquent une telle hausse des prix : tensions sur les chaînes d’approvisionnement, hausse du prix des matières premières, fort rebond de la consommation des ménages, politiques monétaires et budgétaires, aides financières (chèques envoyés aux ménages), forte épargne héritée de la pandémie… La hausse des prix des véhicules d’occasion et de l’immobilier jouent également un rôle important.

Cette hausse des prix a la particularité très importante de se réaliser dans un environnement de taux qui restent extrêmement bas. Le taux de l'OAT, les emprunts de l’État français à 10 ans, demeure à un niveau très faible, à 0,24%. Les taux monétaires (EONIA et Euribor) évoluent en territoire négatif. Et qui dit taux bas, dit rendements bas des placements monétaires.

À commencer par le Livret A. Le livret préféré des Français a été pendant longtemps présenté comme le rempart contre l'inflation. Logique : son taux était calculé en prenant en compte la hausse des prix à la consommation. D'ailleurs, si depuis le 1er février 2020 le rendement du Livret A est de 0,50 %, c'est bien parce que les taux et l'inflation sont à des niveaux historiquement bas.

Avec la hausse de l'inflation, peut-on espérer une hausse du rendement du Livret A ? Absolument pas : le gouvernement, qui n'aime pas le livret A, veut orienter l'épargne des Français vers de placements plus « productifs». En ce sens, il a pris deux mesures très défavorables au livret préféré des Français. La baisse de 0,75 à 0,50% de sa rémunération le 1er février 2020 et l’entrée en vigueur, à cette date, d'une nouvelle formule de calcul. Une formule de calcul qui donne la possibilité d'un taux inférieur à l'inflation, ce qui n'était pas possible jusque-là. Avec un rendement de 0,50 % et une inflation autour de 1 %, le rendement réel du livret A est donc de -0,50 %. Il ne protège plus de l'inflation.

Par extension, de très nombreux fonds en euros n'offrent pas une bonne protection contre l'inflation. C'est d'autant plus vrai que la majorité des fonds placés en assurance-vie le sont dans des contrats « grand public » et « de réseaux bancaires ». Des contrats qui prennent des frais d'entrée, et dont les rendements sont souvent inférieurs à la moyenne nationale.

Que faire donc pour protéger un capital financier face à la hausse de l'inflation ? Nous vous présentons 3 solutions

Historiquement, acheter des actions offre une bonne garantie contre la hausse des prix. Les actions françaises affichent un rendement annuel moyen de 8 à 10% (dividendes compris) sur le long terme et elles se sont plutôt bien comportées lors de la dernière période de forte inflation (au début des années 1980). Mais toutes les actions ne réagiraient pas de la même manière à une hausse de l'inflation. Certains secteurs seraient fortement pénalisés, on le voit déjà aujourd'hui, quand d'autres résisteraient bien, voire profiteraient même d'une hausse des prix.

En septembre, les grands acteurs du secteur pétrolier ont ainsi connu de fortes progressions en Bourse grâce à la flambée des prix de l’énergie. Une demande soutenue et une offre limitée stimulent le marché des matières premières. Pour en tirer profit, il existe des solutions d’investissement simples comme l’ETF Lyxor Stoxx Europe 600 Oil & Gas (LU1834988278) qui réplique les performances boursières des fleurons européens des secteurs pétrolier et gazier. Pour l’heure, ce tracker affiche une performance de près de 30%* sur 2021.

Une hausse des prix à la consommation provoque généralement de meilleurs résultats pour le secteur des biens à la consommation. Les dépenses à la consommation représentent plus des deux tiers de l’activité économique américaine. Le fonds BNP Paribas Funds Consumer Innovators Classic Capitalisation (LU0823411706) permet de cibler ce secteur. Sa performance sur 2021 dépasse pour le moment les 15%*.

Autre secteur qui profite de l'inflation : l'immobilier. À la croisée entre la Bourse et l’immobilier, les fonds d’investissement comme Allianz Foncier C/D permettent d’investir dans l’immobilier sans subir les contraintes de la propriété. Une foncière détient un patrimoine immobilier locatif générant des revenus. Ses missions sont donc d’acheter, de transformer, de conserver et parfois de vendre ses actifs immobiliers. Une foncière peut détenir des bureaux, des résidences services, des hôtels, des commerces, des logements, des infrastructures de logistique… Depuis le 1er janvier, sa performance dépasse les 11%*.

Enfin, pour protéger son épargne et tirer profit de la hausse des prix, il est aussi possible d’investir sur les obligations indexées sur l’inflation. Elles permettent à l’investisseur d’indexer le principal de l’obligation sur l’évolution générale des prix. Le “principal” désigne ce que l’emprunteur doit restituer au prêteur pour éteindre sa dette. Le paiement final est également indexé sur l’inflation constatée. Ces obligations permettent donc de se protéger face à une hausse durable de l’inflation. La performance du fonds Amundi Funds - Euro Inflation Bond (LU0201576401) ressort à plus de 3%* depuis le début de l’année.

Tous ces supports sont éligibles à Meilleurtaux Liberté Vie, l’assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

0 € de frais d'entrée et de sortie (hors supports spécifiques)

0 € de frais sur versements (hors supports spécifiques)

0 € de frais de dossier

0,5 % de frais de gestion sur les Unités de compte

Tous vos arbitrages en ligne sont gratuits.

Meilleurtaux Liberté Vie est la solution idéale pour investir à moindres frais sur plus de 680 fonds en gestion libre, et sélectionner des supports résilients face à un retour de l'inflation

>> Je demande une information détaillée sur le contrat d’assurance vie meilleurtaux Liberté Vie

Depuis de nombreux mois, Marc Fiorentino avertit sur le risque de dérapage de l’inflation, comme le 4 février :

“Ce que je regarde : je vous avais dit que le "black swan", le cygne noir qui pouvait faire déraper les marchés, c'était l'inflation. À la "libération", nous allons consommer comme si notre sort en dépendait, les entreprises vont rattraper leur retard d'investissement, et l'économie va être en surchauffe. Avec un risque de dérapage de l'inflation.

[...]La taille du package de reflation de l'économie de Joe Biden, 1 900 milliards de $, fait débat pour une raison intéressante : l'économie est déjà en train de rebondir et ce package de relance pourrait provoquer une surchauffe. Reflation, surchauffe, inflation. Depuis le temps qu'on vous en parle ici. Le risque pour le deuxième semestre 2021 aux États-Unis n'est pas le ralentissement de l'économie, mais sa surchauffe.

Et les marchés commencent à miser sur ce scénario. Les taux à long terme américains remontent, alimentés par la hausse du pétrole, par la hausse des matières premières et par les perspectives de reprise.”

Une solution existe pour investir selon les convictions de Marc Fiorentino. Vous êtes un investisseur néophyte ou averti, vous n'avez ni le temps, ni l'envie de gérer votre épargne chaque mois. Vous ne souhaitez pas payer de frais d'entrée, de frais de versement, de frais d'arbitrage. Et encore moins des frais de gestion additionnels liés au conseil, comme cela est souvent pratiqué avec la gestion sous mandat ou autre gestion conseillée.

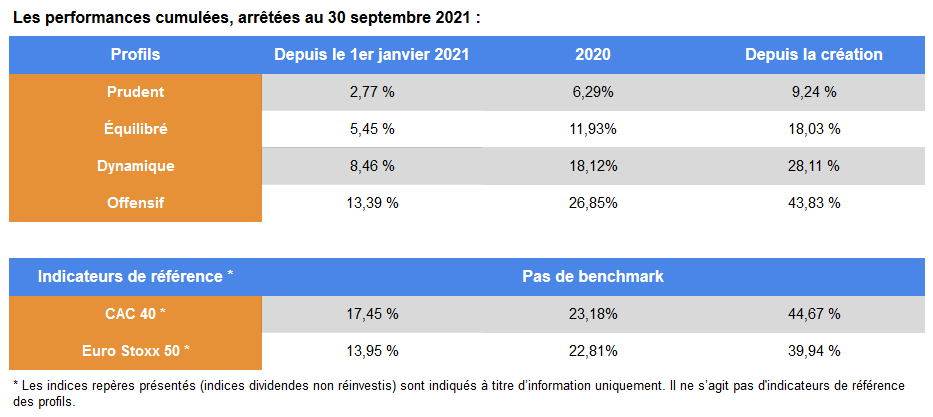

Au sein du contrat M Stratégie Allocation Vie, ce sont les experts de Meilleurtaux Placement, réunis autour de Marc Fiorentino, qui définissent votre allocation d’actifs selon leurs anticipations. L’allocation de chaque profil (Prudent, Équilibré, Dynamique et Offensif) est définie par un comité stratégique d’investissement qui se réunit une fois par mois.

Plus largement, et par souci de diversification, ce mandat d’arbitrage vous permet d’investir sur les principales zones géographiques mondiales (Europe, Amérique, Asie …) et les principaux secteurs d’activité. Rechercher des titres résilients à l'inflation est l'une des priorités du comité stratégique. C'est pour cela qu'on retrouve dans l'allocation conseillée des fonds liés au pétrole, à l'or et à l'immobilier.

Avec cette allocation, vous suivez les convictions de Meilleurtaux Placement. Et particulièrement celles émises par Marc Fiorentino dans ses newsletters. Les décisions prises sur nos allocations d’actifs suivent ces convictions.

>> Je reçois une information détaillée sur les profils d’investissement du mandat d’arbitrage

Mais pour quels résultats ?

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances* depuis le lancement arrêtées au 30/09/2021

Source : Meilleurtaux Placement

>> Je reçois une information détaillée sur les profils d’investissement du mandat d’arbitrage

La question taraude des millions d’épargnants : comment placer mes économies et faire travailler mon argent… mais sans prendre trop de risques et me retrouver en perte ? Par le passé, les fonds en euros pouvaient faire office de solution simpliste à cet égard. Mais la chute des taux au fil des ans et le durcissement des conditions d’accès ne laissent pas d’autre choix que d’investir sur des Unités de Compte pour trouver de la performance. Reste à savoir quelles Unités de Compte choisir…

Presque par réflexe, les épargnants à la recherche de solutions alliant performance et prise de risque maîtrisée se tournent vers l’immobilier. Non pas qu’ils aient tort : la pierre représente un véritable investissement patrimonial, capable de générer un rendement supérieur** aux fonds en euros garantis tout en présentant un niveau de risque significativement moins élevé que les marchés actions. L'immobilier est également réputé comme un bon rempart contre l'inflation. Historiquement, les prix sont plutôt corrélés à l'inflation. Par ailleurs, l'inflation n'affecte pas le rendement réel d'un placement immobilier : l’indice de référence des loyers étant généralement indexé sur l’indice des prix à la consommation, les propriétaires bailleurs peuvent donc choisir de corréler leurs loyers à l’inflation.

Reste que l’immobilier prend bien des formes : investissement locatif, achat en nue-propriété, défiscalisation, pierre-papier… Ne serait-ce que dans le cadre privilégié de l’assurance vie, de multiples solutions s’offrent à vous. Parmi elles, nous retenons les Sociétés civiles immobilières (SCI). Ces supports diversifiés dans l’immobilier présentent de multiples atouts particulièrement pertinents pour une stratégie prudente ou défensive. Côté performances, elles rivalisent le plus souvent avec les SCPI, que ce soit en termes de rendement (de l’ordre de 4 à 5 %** par an en moyenne) ou de stabilité dans le temps. Si des variations de performances peuvent se matérialiser d’une année à l’autre, elles ne subissent cependant pas les écarts parfois importants observés sur le marché des OPCI, tributaires pour la plupart de placements financiers plus volatils, dans les foncières cotées en particulier.

SCI spécialisée dans l’immobilier de viager, Silver Avenir se distingue positivement depuis son lancement il y a un peu plus d’un an. Avec un positionnement original sur un segment du marché immobilier bien orienté, Silver Avenir génère de la performance en investissant dans de l’immobilier résidentiel de qualité à prix décoté afin de récupérer la pleine propriété du bien au dénouement du viager en vue d’une revente ou d’une mise en location. Autre SCI innovante et récente, Novaxia R se concentre pour sa part sur la transformation de bureaux vacants en logements. On estime qu’il existe environ 4 millions de mètres carrés de bureaux vacants en France, dont un quart depuis plus de 4 ans, ce qui donne une idée de la profondeur de ce marché. L’acquisition de bureaux jugés obsolètes permet de bénéficier d’une décote de 20 % en moyenne, ce qui contribue à générer de la performance.

Ces deux SCI, et de nombreuses autres, sont éligibles au contrat d'assurance vie sans frais d'entrée meilleurtaux Placement vie. Ce contrat propose par ailleurs une suggestion d’allocation défensive qui repose sur deux piliers, d’importance égale (50/50) :

- Un des fonds en euros les plus performants du marché : Suravenir Opportunités (2 % en 2020***)

- Et la pierre-papier, avec une sélection de 3 sociétés civiles immobilières (SCI), pour générer un meilleur rendement en contrepartie d’une prise de risque mesurée.

Au sein du contrat meilleurtaux Placement vie, il est possible d'investir sur un certificat sur l'Or. S'il n'offre aucun rendement, le métal jaune constitue historiquement un placement refuge et un bon rempart contre l'inflation. Sa valeur a en effet tendance à suivre l'indice des prix à la consommation.

Les certificats sont des produits dérivés qui permettent de répliquer la performance d’un actif financier, comme un indice boursier, une action ou une matière première. Le cours d’un certificat sur l’or réplique à tout moment l’évolution du prix de l’once : s’il progresse de 10%, le certificat permet au porteur de gagner 10% (hors frais). Si le prix de l’once d’or baisse de 10%, le porteur du certificat perd 10%.

Les certificats sont sans échéance ; ils permettent d’investir sur du court, moyen ou long terme. Attention cependant, ils ne présentent aucune garantie en capital et sont associés, dans notre cas, à un risque de change euro-dollar (l’or s’échangeant en dollars américains).

>> Je reçois une documentation complète sur meilleurtaux Placement vie

Communication non contractuelle à caractère publicitaire

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 23/02/2021 - Source meilleurtaux Placement. Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

** Les performances passées ne sont pas un indicateur fiable des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

*** Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat meilleurtaux Placement Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.