La loi sur l'industrie verte va imposer aux assureurs d'inclure une part minimale d'investissement dans des actifs non cotés (private equity), dans les gestions pilotées proposées au sein des contrats d'assurance vie et de plan d'épargne retraite (PER). Cette mesure, visant à encourager le financement de la transition écologique, entraîne des réactions mitigées. Quels supports d’investissement faut-il privilégier ? On vous explique tout dans cet article.

La loi sur l'industrie verte vise à encourager le financement de la transition écologique mais entraîne des réactions mitigées. Les gestionnaires des contrats d’assurance vie et de PER devront ajuster les allocations de leur gestion pilotée, en intégrant une part dans les actifs non cotés, en fonction de l'horizon de placement, avec des pourcentages minimums pour les profils de risque.

Bien que le private equity puisse offrir des rendements élevés, il comporte également des risques de pertes et de liquidité, ce qui suscite des inquiétudes parmi les épargnants et les associations de défense des investisseurs. Un décret ultérieur précisera les détails de cette loi prévue pour octobre 2024, tandis que des appels sont lancés pour des ajustements auprès des autorités.

Toutefois, des solutions d’investissement très attractives existent et même pour les investisseurs particuliers, le private equity doit être un pilier incontournable dans une allocation bien diversifiée. Depuis quelques mois seulement, cette classe d’actifs jusqu’à présent réservée aux institutionnels et aux grands portefeuilles est accessible à tous.

Les fonds de private equity (ou “FCPR”) prennent des participations majoritaires ou minoritaires dans des sociétés non cotées en Bourse, avec l'objectif de les développer et de les revendre plus tard à profit. Pour un investisseur particulier, il y a au moins cinq raisons principales d’envisager un investissement dans le private equity :

1. Diversification du portefeuille : L'investissement en private equity permet de diversifier un portefeuille en ajoutant une classe d'actifs distincte des actions cotées, des obligations, de l'immobilier ou des matières premières.

2. Potentiel de rendement élevé : Historiquement, le private equity a offert des rendements supérieurs à ceux des marchés boursiers et de l’immobilier. Cependant, il faut noter que ce potentiel de rendement élevé s'accompagne d'un niveau de risque plus élevé.

3. Moins de volatilité : Comme les entreprises de private equity ne sont pas soumises aux fluctuations quotidiennes des marchés boursiers, elles peuvent être moins volatiles.

4. Accès à des opportunités uniques : L'investissement en private equity donne accès à des sociétés et des projets qui ne sont pas disponibles via les marchés boursiers.

5. Horizon d'investissement à long terme : Les investissements en private equity ont généralement un horizon temporel plus long, ce qui peut convenir aux investisseurs qui n'ont pas besoin de liquidités immédiates et cherchent à maximiser leur retour sur le long terme.

Pour toutes ces raisons, et bien avant que l’État ne pousse les assureurs à le faire, nous avons intégré le Private Equity comme classe d’actifs dans les allocations de notre gestion pilotée “Pilot”.une allocation pilotée par des experts en placements

>> Je demande une documentation complémentaire sur Pilot, la gestion pilotée de Meilleurtaux

LE PILOT DE VOTRE ÉPARGNE

Comment suivre les anticipations de Marc Fiorentino pour gérer au mieux votre patrimoine ? Grâce à Pilot, la gestion pilotée par Marc Fiorentino ! C’est la seule gestion pilotée qui intègre toutes les classes d’actifs, dont le private equity.

N’ayons pas peur des mots, d’autant que ce sont ceux de Marc Fiorentino : Pilot est un produit révolutionnaire. Lancée le 18 avril 2023, la Gestion Pilotée de Meilleurtaux Placement vous permet de déléguer la gestion de votre contrat d'assurance-vie aux experts de Meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère directement votre contrat. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation disponible dès 500 € d’encours et construite autour des convictions que Marc partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses convictions dans le temps.

Pourquoi ce produit est-il unique ? Car notre gestion pilotée regroupe toutes les classes d’actifs, sans exception : actions, obligations, matières premières, immobilier, gestion alternative, fonds euros, et donc Private Equity… C’est unique car l’immense majorité des gestions pilotées du marché ne reposent que sur des actions, des obligations (d’États ou d’entreprises) et sur des fonds euros.

Les investisseurs professionnels, notamment les family offices qui gèrent les grandes fortunes, ne se contentent pas de ces quelques classes d’actifs. Ils intègrent de la pierre papier (immobilier), des matières premières ou encore du Private Equity. Notre gestion pilotée intègre toutes ces classes d’actifs et elle est accessible au plus grand nombre. C’est une révolution.

Allocation conseillée par Marc Fiorentino et le comité de gestion :

Depuis le lancement de la gestion pilotée le 20 avril 2023, le profil équilibré a généré un rendement de 3,94%*, contre 8,44%* pour le profil audacieux. En comparaison, l'obligation française de référence (l'OAT à 10 ans) a perdu 13,3%* et le CAC 40 est à l'équilibre (+0,1%*). Ces performances sont arrêtées au 31 décembre 2023.

La gestion pilotée est disponible pour tous les clients du contrat Meilleurtaux Liberté Vie, sans frais d’entrée ni d’arbitrage, et avec des frais de gestion additionnels de 0,4%. À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement bien sûr.

>> Je souhaite suivre l’allocation de Marc Fiorentino

Pilot est investi sur deux fonds de private equity :

1. Eiffel Infrastructures Vertes

Comme son nom l’indique, le FCPR Eiffel Infrastructures Vertes (FR001400BCG0) vous permet de participer à la transition énergétique. Lancé en septembre 2022, il finance singulièrement des projets de production d’énergie renouvelable en Union européenne et présente de nombreux atouts pour l’investisseur particulier.

Cliquez ici pour voir l’image en grand. Source : Eiffel Investment Group

Le fonds investit dans des projets d'infrastructures durables qui ont un impact positif sur l'environnement et la société. Investir dans ce FCPR permet à l'investisseur particulier de contribuer à la lutte contre le changement climatique et de soutenir la transition vers une économie plus durable.

Objectif de rendement de plus de 4%* par an. Avec un horizon d’investissement de long terme, au moins cinq ans, vous accédez à une classe d’actifs traditionnellement réservée aux investisseurs institutionnels, et donc à leurs performances. En la matière, le fonds cible un TRI (taux de rentabilité interne) supérieur à 4% par an, net des frais supportés par le fonds. En 2023, le FCPR a généré un rendement de plus de 6,5%*.

>> Je demande une information complémentaire sur le FCPR Eiffel Infrastructures Vertes

2. Eurazeo Private Value Europe 3

Le fonds Eurazeo Private Value Europe 3 (FR0013301553) finance également la croissance d’entreprises de taille intermédiaire, essentiellement européennes.

Avec un rendement de 6,7%* en 2022 et de 9%* en 2023, le fonds Private Value Europe 3 d’Eurazeo Investment Manager illustre bien le niveau de performance pouvant être atteint via cette classe d’actifs.

Spécialisé dans l’accompagnement des opérations de capital-transmission (buyout) d’entreprises matures de taille intermédiaire, le fonds intègre deux stratégies d’investissement distinctes : l’investissement en dette privée, avec une allocation cible de 60%, et l’achat de parts de fonds ou de portefeuilles de participations en Private Equity, ciblant 40% du fonds. Cette approche a pour but de générer une performance relativement constante dans le temps, de l’ordre de 6 à 8 % par an*.

>> Je demande une information détaillée sur le fonds Private Value Europe 3

L’ALTERNATIVE DE BPI FRANCE

Quelle alternative d’investissement pour les investisseurs en gestion libre ?

La Banque Publique d’Investissement (Bpifrance), est notre partenaire incontournable pour démocratiser le private equity (l’investissement dans des sociétés non cotées en Bourse). Ce fonds souverain national est un acteur majeur du secteur et accompagne les entreprises, de leurs débuts jusqu’à leur potentielle cotation en Bourse. Pour le dire autrement, Bpifrance est le fonds souverain français tourné vers le secteur privé, et c’est désormais votre porte d’entrée pour accéder au “club” jusqu’à présent très fermé du capital investissement.

Cliquez ici pour voir l’image en grand. Source : Bpifrance

Bpifrance, c’est aussi 25 ans d’expérience dans le capital investissement et 17 milliards d’euros d’actifs sous gestion investis dans plus de 550 fonds. La BPI a une connaissance approfondie des fonds de private equity qui lui permet de sélectionner les sociétés de gestion spécialisées dans cette classe d’actifs.

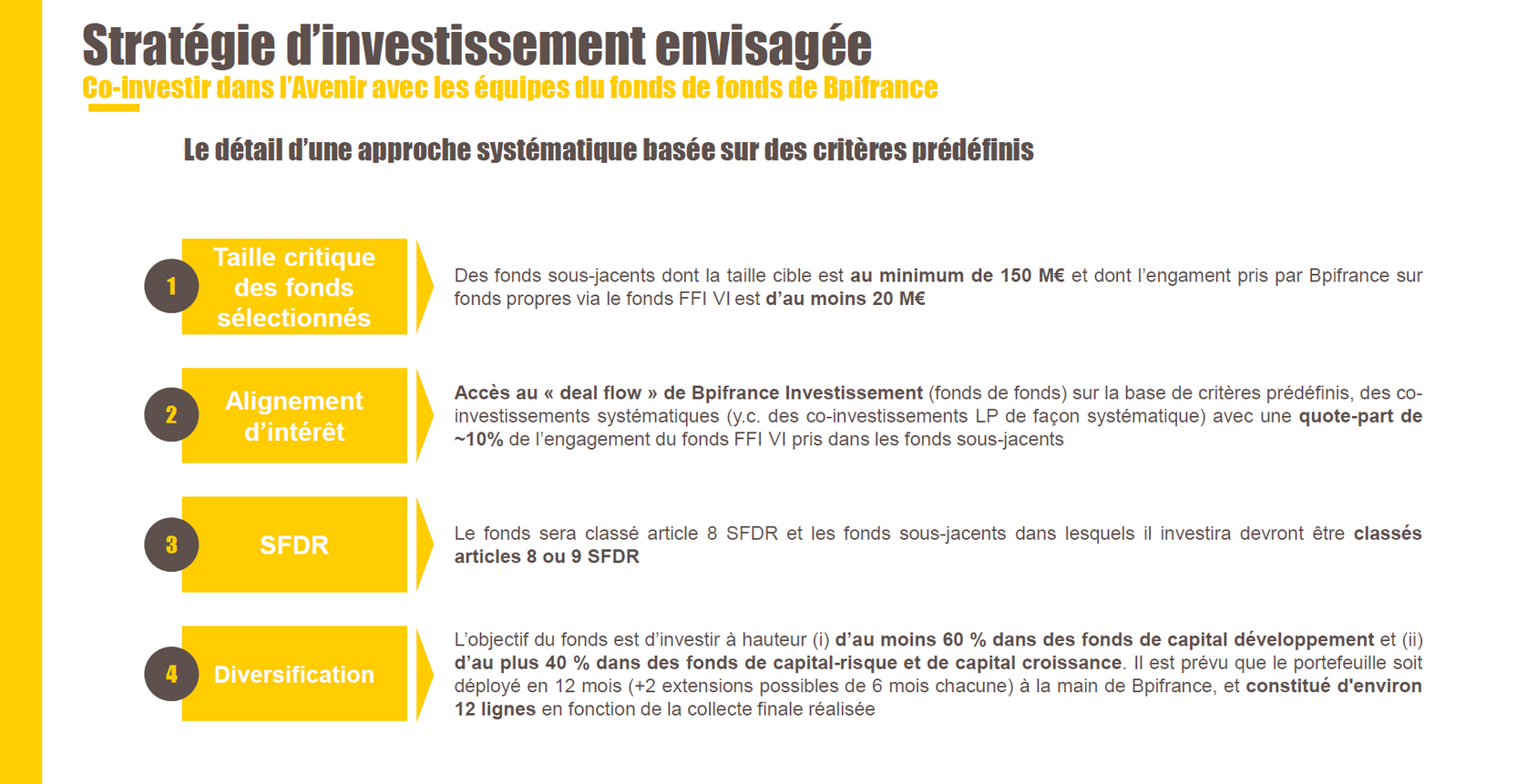

La Bpi vient de lancer son dernier fonds : Bpifrance Entreprises Avenir 1 (FR001400FP75), spécialement conçu pour permettre aux particuliers de co-investir aux côtés de cette institution reconnue. Grâce à ce support, les investisseurs individuels peuvent accéder aux nombreuses opportunités d’investissements de Bpifrance, à son "deal flow", et bénéficier des mêmes conditions d'investissement que le fonds souverain.

Le support de Bpifrance est un fonds de fonds : ses cibles sont des fonds dédiés au private equity. Les entreprises ainsi sélectionnées ont un fort potentiel de croissance et le fonds vise à les soutenir dans leur développement en leur fournissant les capitaux nécessaires pour stimuler leur expansion et accélérer leur innovation. En investissant dans ce support, les particuliers contribuent directement au renforcement de l'écosystème entrepreneurial français.

Le fonds Bpifrance Entreprises Avenir 1 vous permet d'investir à partir de 1 000 € dans des pépites triées sur le volet. Mais pour quel rendement cible ? L’objectif fixé par Bpifrance est de 8% de TRI* net de frais de gestion du fonds. Pour votre épargne, cette performance très attractive est clairement la bienvenue en cette période de forte inflation.

>> J’obtiens une information complémentaire sur le nouveau fonds de Bpifrance

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.