Cette année, nous vous avons présenté un grand nombre de fonds d’investissement particulièrement attractifs. À la veille de 2022, l’heure des bilans a sonné. Quels sont les fonds les plus attractifs et qui suscitent le plus d’engouement au sein de notre communauté ? Pour répondre à cette question, nous avons concocté une série d’articles dédiés à des thématiques d’investissement ou des pays auxquels nous continuons de croire pour les mois à venir. Voici la deuxième partie de notre série, une belle occasion pour diversifier ses investissements ou appréhender sereinement les marchés boursiers via des supports accessibles dès 25€ grâce à Meilleurtaux Placement Vie.

Mardi dernier, nous vous présentions la première partie de notre série d’articles, sur la (cyber)sécurité, le bois et l’eau. Aujourd’hui, nous nous intéressons aux petites actions européennes, aux énergies renouvelables et aux 50 titans de l’économie mondiale.

LES PETITES ACTIONS EUROPÉENNESEn Bourse, une petite capitalisation désigne une entreprise cotée dont la valeur totale des actions en circulation est faible. Le plus souvent, elle est inférieure à 2 milliards de dollars. On parle aussi de “small caps” en anglais, pour “small capitalisation”. On les oppose donc aux “big caps” comme LVMH, Apple ou Total, pour ne citer que quelques exemples évidents. Ces petites capitalisations sont souvent plus risquées que les grandes, plus volatiles mais aussi plus rentables.

Elles présentent en effet un potentiel de développement plus important que les entreprises matures. Beaucoup d’investisseurs espèrent que telle small cap devienne un grand nom, une grande capitalisation, dans les années à venir. Les small caps sont également associées à un risque de liquidité : il peut être compliqué de trouver un acheteur sur le marché, au prix souhaité, lorsque l’on souhaite vendre des petites capitalisations. Et inversement. Pour éviter ce risque de liquidité, des solutions d’investissement existent comme les ETF ou les fonds d’investissement.

Le marché des small caps regorge de petites ou moyennes entreprises capables de générer des performances importantes en quelques séances. C’est notamment le cas, en ce moment, sur le secteur des biotechnologies ou de l’intelligence artificielle. Cette forte volatilité peut être extrêmement piégeuse pour les investisseurs particuliers. D’autant que l’accès à l’information sur les small caps n’est pas toujours aisé : trouver la bonne information au bon moment s’avère souvent mission impossible pour les petits porteurs.

C’est là qu’entrent en jeu les gérants des fonds d’investissement. Grâce à leur réseau, ils peuvent accéder beaucoup plus rapidement et facilement aux informations cruciales. Celles qui leur feront acheter, ou au contraire vendre, telle ou telle petite valeur. Et en la matière, mieux vaut être réactif, tant la volatilité peut s’avérer importante et à double tranchant.

Avec des volumes d’échanges plus faibles que pour les grandes capitalisations, une bonne information publiée ou une amélioration des fondamentaux d’une small cap peuvent suffire à provoquer une arrivée massive d’investisseurs sur le titre. La hausse des volumes échangés fait alors grimper le cours de l’action.

Quel fonds pour investir sur les petites actions européennes ?

Le fonds Nova Europe ISR A (FR0011585520) a été créé en décembre 2013 et cible les petites capitalisations européennes. Son allocation géographique se répartit principalement entre trois pays : 45% des actions en portefeuille sont françaises, 19% sont allemandes et 10% sont suédoises. Le fonds a obtenu le label ISR en 2020, il est noté 4 étoiles sur 5 par MorningStar et 5/5 par Quantalys.

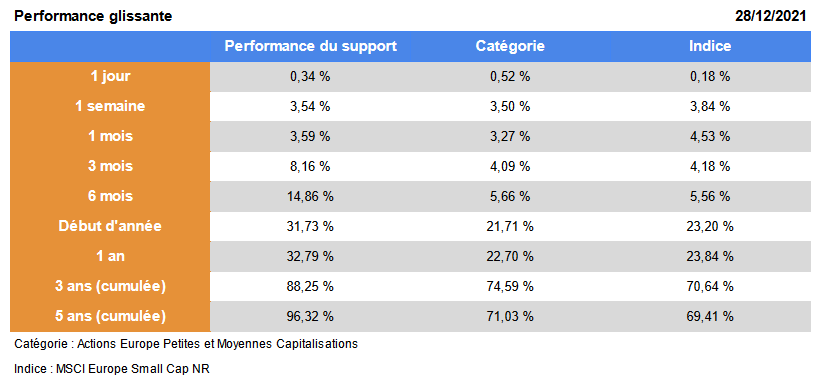

Les performances* du fonds :

Source : Quantalys

Sur cinq ans, la performance cumulée du fonds ressort à 96,32%*, soit une surperformance de plus de 25%* sur sa catégorie d’investissement (les petites et moyennes capitalisations européennes) et de près de 27%* sur son indice de référence (le MSCI Europe Small Cap). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. La performance cumulée du fonds est de 88,25%* sur trois ans. Depuis le 1er janvier 2021, elle ressort à 31,73%*, nettement supérieure à celle de sa catégorie d’investissement (+21,71%) et de son indice de référence (+23,20%).

MorningStar estime que le risque du support est faible sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 12,85% et à 16,52% sur trois ans. Les gérants actuels sont à la tête du fonds depuis 2013 et 2020.

LES ÉNERGIES RENOUVELABLESLe Covid, en tant qu’accélérateur de tendances, a mis en lumière ces derniers mois le secteur des énergies renouvelables. Les investisseurs institutionnels comme particuliers ont massivement investi dans ces solutions à la popularité croissante. Selon une étude menée par l’institut YouGov en février 2019, plus de 80% des Français ont une opinion positive du secteur.

Pour les investisseurs, les motivations sont variées et complémentaires. Certains y voient un moyen de donner du sens à leur épargne, en investissant sur un secteur éthique. En parallèle, le marché est en pleine croissance et se révèle de plus en plus rentable. Les parts de marché des énergies renouvelables augmentent progressivement et cette tendance devrait s'accélérer. L’Agence Internationale de l’Energie estime que 60% des investissements dans la production d’électricité seront dédiés au renouvelable à horizon 2035. D’ici 2040, la consommation mondiale d’énergie devrait toutefois augmenter de près de 37%.

Grâce au progrès technologique, la rentabilité des énergies renouvelables s’améliore d’une année à l’autre. Les économies d’échelle, la compétitivité des chaînes d’approvisionnement et l’expérience croissante des entreprises du milieu ont participé à son essor récent. Par exemple, le photovoltaïque a enregistré une très forte baisse des coûts depuis 2010 (-82%). L’éolien terrestre (-39%) et offshore (-29%) ne sont pas en reste.

Investir dans les énergies renouvelables permet aussi de diversifier son portefeuille, tout en profitant de belles perspectives de développement sur le moyen et le long terme.

Quel fonds pour investir sur les énergies renouvelables ?

Créé en avril 2001, le fonds BlackRock Global Funds - Sustainable Energy Fund (LU0171289902) est dédié aux énergies renouvelables. Plus précisément, au moins 70% de son allocation vise des sociétés spécialisées dans ce secteur. Près de la moitié des sociétés visées sont européennes, et 39% sont américaines.

Bien sûr, ce fonds participe à l’investissement socialement responsable : il a obtenu le label ISR en 2019. Il obtient la meilleure note auprès du site indépendant Quantalys (5 étoiles), MorningStar lui attribue 4 étoiles sur 5.

Les 5 premières lignes en portefeuille représentent plus de 20% de son actif total :

1. NextEra Energy (services publics, États-Unis)

2. Enel (services publics, Italie)

3. RWE (services publics, Allemagne)

4. Schneider Electric (industrie, France)

5. Analog Devices (technologies, États-Unis)

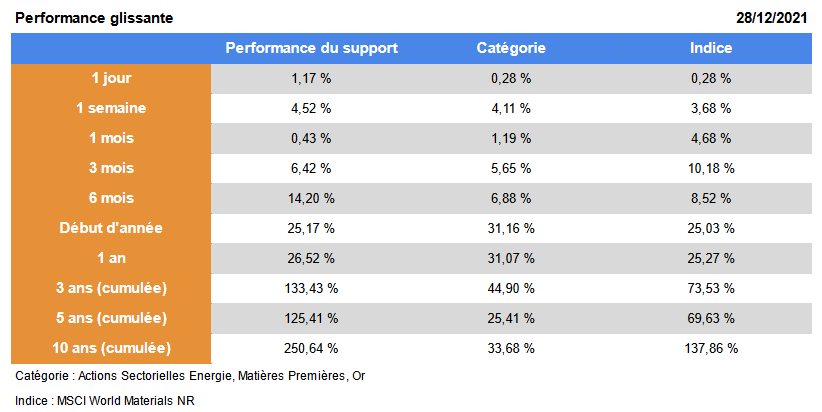

Les performances* du fonds :

Source : Quantalys

Sur dix ans, la performance cumulée du fonds ressort à 250,64%*, soit une surperformance de plus de 215%* sur sa catégorie d’investissement (les actions du secteur de l’énergie et des matières premières) et de plus de 110%* sur son indice de référence (le MSCI World Materials). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. La performance cumulée du fonds est de 125,41%* sur cinq ans et de 133,43%* sur trois ans. Depuis le 1er janvier 2021, elle ressort à 25,17%*, légèrement inférieure à celle de la catégorie d’investissement (+31,16%*) mais similaire à celle de l’indice de référence (+25,03%*).

MorningStar estime que le risque du support est faible sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 16,85% et à 20,55% sur trois ans. Les gérants actuels sont à la tête du fonds depuis 2015 et 2018.

LES 50 TITANS MONDIAUXDans cette troisième partie, nous vous présentons un ETF qui réplique les performances boursières d’un indice composé des 50 premières sociétés mondiales. Plus précisément, Lyxor précise à propos de cet indice : “L’indice Dow Jones Global Titans 50 EUR est composé des 50 premières sociétés mondiales sélectionnées au sein de 18 secteurs. Les valeurs sont sélectionnées par Dow Jones selon quatre critères : un risque et une volatilité des cours relativement bas, un leadership établi dans leur secteur au niveau mondial, une capacité bénéficiaire stable, une large diversification mondiale.”

Parmi ces valeurs, on retrouve essentiellement des grands noms du secteur technologique américain, les fameuses “GAFAM”.

Les principales valeurs de l’indice Dow Jones Global Titans 50 représentent près de 50% de sa composition :

1. Microsoft : 8,71% de la composition de l’indice

2. Apple : 8,42%

3. Amazon : 7,86%

4. Tesla : 4,96%

5. Nvidia : 4,35%

6. Facebook : 4,13%

7. Alphabet Class A, Google : 4,02%

8. Alphabet Class C, Google : 3,77%

9. JP Morgan : 2,54%

10. Jonhson & Jonhson : 2,19%

Un investisseur souhaitant acheter une seule action de ces dix grandes entreprises devrait immobiliser environ 10 500€ au total. Or, le cours de clôture du 28 décembre de l’ETF est de 62,04€. En d’autres termes, ce support permet de s’exposer sur ces dix valeurs (en plus des 40 autres de l’indice) pour un investissement très nettement inférieur. Plus précisément, pour un investissement 170 fois inférieur.

Quel ETF pour investir sur les 50 titans mondiaux ?

Le tracker Lyxor DJ Global Titans 50 UCITS ETF Dist (FR0007075494) réplique les performances des 50 titans de l’économie mondiale. Plus de 80% des sociétés ciblées sont américaines, les autres cibles sont européennes et asiatiques. Cet ETF obtient la meilleure note possible auprès de Quantalys et de MorningStar : 5 étoiles.

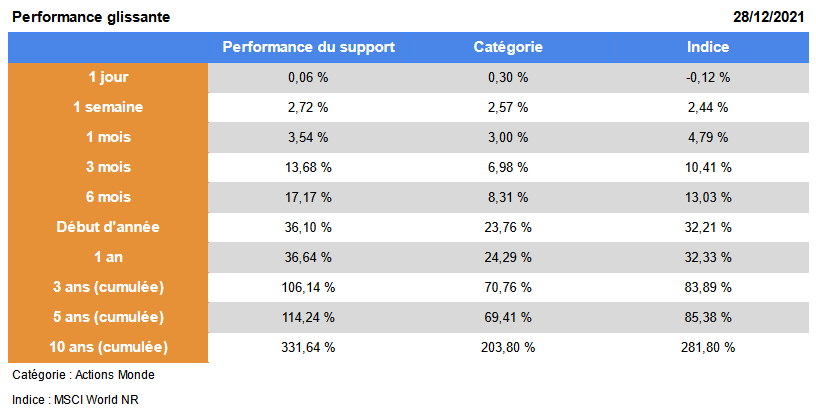

Les performances* de l’ETF :

Source : Quantalys

Ces dix dernières années, l’ETF a généré une performance totale de 331,64%*, soit une surperformance de près de 50%* sur l’indice de référence MSCI World. La catégorie d’investissement (“Actions Monde”) est également largement battue, l’ETF affichant une surperformance de plus de 125%* sur la période. En d’autres termes, la performance globale des 50 titans mondiaux est supérieure à celle des composantes de l’indice MSCI World et de la catégorie “Actions Monde”.

Les écarts sont également impressionnants sur des horizons d’investissement inférieurs. Sur cinq ans, l’ETF affiche une performance totale de 114,24%* soit une surperformance de plus de 28%* sur l’indice MSCI World. Sur trois ans, sa performance cumulée ressort à 106,14%*. Depuis le 1er janvier, elle est s’élève à 36,10%*.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 12,15% et à 17,35% sur trois ans.

Je demande une information complémentaire sur cet ETF dédié aux 50 titans mondiaux

INVESTIR EN GESTION LIBRE DANS LES MEILLEURES CONDITIONSAvec Meilleurtaux Placement Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe, Japon, zone euro, États-Unis, Chine, Inde, Taïwan, Suisse, Singapour, Brésil etc…

Meilleurtaux Placement Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 800 fonds* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 15 SCPI, 7 SCI et 5 OPCI afin de diversifier votre épargne dans l’immobilier. 99 fonds labellisés ISR sont éligibles à Meilleurtaux Placement Vie.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir ainsi que la revue spécialisée Le Particulier.

Avec Meilleurtaux Placement Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

Meilleurtaux Placement Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.