Les négociations entre Européens et Britanniques devaient initialement se terminer dimanche dernier. Les deux camps ont décidé de repousser l’échéance pour continuer de négocier. Un accord reste donc possible, après un feuilleton interminable et débuté lors du référendum du 23 juin 2016. À quinze jours du divorce, nous faisons le point sur la situation. Dans cet article, nous vous présentons un support d’investissement dédié aux grandes actions britanniques. Nous l’avons intégré dans notre mandat d’arbitrage M Stratégie Allocation.

Dernière ligne droite pour les négociations autour du Brexit. Dans les faits, le Royaume-Uni a quitté l’Union européenne en janvier 2020. Le 31 décembre, la période de transition sera terminée, et le divorce européen acté. L’année qui s’achève devait permettre de définir le cadre de nos futures relations.

Ce mercredi, la Présidente de la Commission européenne Ursula Von der Leyen s’est exprimée devant le Parlement européen. L’intéressée a évoqué les deux principaux points de blocage dans les négociations :

« Nous avons trouvé un moyen d’avancer sur la plupart des questions mais deux sujets restent en suspens : les règles de concurrence équitables et la pêche. Je suis heureuse d’annoncer que les questions liées à la gouvernance ont désormais été largement résolues. Les prochains jours seront décisifs. »

Faute d’accord, le scénario du “no deal” craint par les milieux économiques serait validé. Les inquiétudes se focalisent sur les ports britanniques et de possibles problèmes d'approvisionnement pour le pays. Mais la peur risque de vite changer de camp. Et pour cause, le gouvernement de Boris Johnson ambitionne de créer un “Singapour sur Tamise”. Autrement dit, un espace extrêmement avantageux d’un point de vue fiscal et réglementaire pour toute société s’installant sur son sol. Du dumping massif aux portes de l’Europe.

En parallèle, le Royaume-Uni devrait s’engager dans plusieurs zones de libre-échange. Que ce soit avec les États-Unis ou avec le Commonwealth, composé de 54 États membres au niveau mondial et reconnaissant Elisabeth II comme cheffe de l’organisation intergouvernementale. Près d’un tiers de la population mondiale vit aujourd’hui dans un de ces pays (2,6 milliards de personnes). Les débouchés sont énormes.

L’analyse de Marc Fiorentino sur les derniers développements du Brexit :

“Intéressant de voir que la Bourse britannique est une des bourses qui a le plus sous-performé sur l'année avec une baisse de 14%. Sanction de la gestion de la crise sanitaire. Mais aussi inquiétude sur l'avenir économique de la Grande-Bretagne post-Brexit. Nous passons positifs sur la Bourse de Londres. Nous anticipons un accord, même a minima. Et s'il ne devait pas y avoir d'accord, la Grande-Bretagne se lancera dans un dumping massif.

Sur le front des négociations récentes, une fois de plus, on repousse, donc. Encore. Et encore. La seule bonne nouvelle c'est, a priori, qu'on a une date butoir au 31 décembre. Plus qu'une quinzaine de jours à tenir. En attendant, les marchés ont considéré que le fait que l'UE et la GB continuent à négocier était une bonne nouvelle et la livre sterling a bondi de plus de 1% dans la nuit. On se contente de pas grand-chose.”

Dans le cadre du mandat d’arbitrage M Stratégie Allocation, le comité stratégique de MeilleurPlacement a intégré un tracker pour suivre les performances d’un panier d’actions britanniques.

Pour suivre les recommandations de Marc Fiorentino dans son allocation d'actifs, découvrez le mandat d'arbitrage M Stratégie Allocation.

QU’EST-CE QU’UN TRACKER ?

Les trackers (aussi appelés “ETF”) sont des opcvm de gestion indicielle. Autrement dit, un ETF est un fonds d’investissement. Il peut être composé d’actions ou d’obligations de centaines d’entreprises, ou de plusieurs États. L’objectif de l’ETF est de répliquer le plus fidèlement possible la performance d’un indice de référence comme le CAC40, à moindre frais. C’est ce que l’on appelle la gestion passive : aucun gérant ne pilote l’allocation du produit. Les ETF investissent automatiquement sur les 40 actions qui composent l’indice français, dans notre exemple.

Les ETF sont des fonds cotés, contrairement aux opcvm classiques. Pour ces derniers, le prix est fixé une fois par jour (voire une fois par semaine dans certains cas) et on ne peut les acheter qu'à ce prix, basé sur le dernier cours de clôture des actifs en portefeuille. Il y a donc un risque de décalage : l’investisseur souscrit à des parts à cours inconnu et sera servi sur la base de la valeur liquidative suivante.

À l'inverse, les ETF cotent généralement en continu : la société de gestion (appelée “l'émetteur”) va en effet assurer la liquidité sur les marchés boursiers et s'assurer que le tracker suit bien son indice de référence. Les ETF permettent d'être plus réactif et de bien suivre les mouvements quotidiens d'un indice boursier. Ce sont de bons produits pour investir à court / moyen terme, alors que les fonds de gestion libre sont à privilégier pour du long terme, mais à condition de bien choisir sa société de gestion.

Un fonds de gestion libre va donner carte blanche à son gérant, qui va appliquer ses convictions pour battre un indice. C’est ce que l’on appelle la gestion active. Le plus souvent, le gérant va appliquer un stock-picking, qui consiste en une sélection de titres fondée uniquement sur l'analyse des valeurs, sans référence à un benchmark. Mais en fait, chaque gérant a son style particulier. Certains vont plutôt rechercher les opportunités de fusions-acquisitions, quand d'autres effectueront des arbitrages, ou encore joueront avec les options pour profiter d'une hausse ou d'une correction... Plus la gestion est complexe, plus elle entraîne des frais élevés.

Investir avec MeilleurPlacement dans des ETF, ou plus largement dans des OPCVM, permet de bénéficier d’une très large diversification. Pour quelques centaines voire milliers d’euros, vous pouvez vous construire un portefeuille de titres très diversifié. Ce qui serait impossible pour un investissement en direct, même avec un capital important. Investir dans des OPCVM permet également d'accéder à des univers d’investissement variés et très spécifiques, voire même relativement exotiques.

Sur le contrat M Retraite vie, vous avez accès à plus de 750 OPCVM* issus d’univers très variés.

>> Je reçois une documentation complète sur le contrat d'assurance M Retraite Vie et ses 750 OPCVM

INVESTIR SUR LES ACTIONS BRITANNIQUES

Le tracker Lyxor FTSE 100 UCITS ETF - Acc (EUR) (LU1650492173) réplique les performances, à la hausse comme à la baisse, de l’indice de référence FTSE 100 TR.

Le FTSE 100 TR désigne l’indice boursier britannique “Footsie”, dividendes réinvestis. Concrètement, c’est un panier d’actions des 100 plus grandes sociétés domiciliées au Royaume-Uni. “TR” veut dire “Total Return”. Cette expression anglaise désigne la rentabilité totale d'un investissement, dividendes inclus donc, et non les seules plus-values liées à la revente de titres.

Ce support a été créé en novembre 2017 par le groupe Lyxor Asset Management. Sa pondération sectorielle est identique à celle de l’indice Footsie. Cinq principaux secteurs d’activité sont ciblés :

1. La consommation défensive (22% de l’actif)

2. Les services financiers (17%)

3. Les matériaux de base (12%)

4. La santé (11%)

5. L’énergie (9%)

Cette pondération fait du tracker un support “mixte”. Autrement dit, à cheval entre un support “growth” et un support “value”. Cette précision a son importance, dans la mesure où le support peut servir à investir sur une rotation sectorielle au profit des secteurs évoqués ci-dessus, et plus largement sur une rotation géographique au profit de la Grande-Bretagne.

À l’image du Footsie, ses performances sont caractéristiques d’un support visant la rotation sectorielle : une performance négative sur 12 mois (-16,47%*) mais positive depuis le rebond enclenché ces six derniers mois (+8,81%*). Le second semestre 2020 a en effet été marqué par les espoirs de vaccin et la reprise économique au niveau mondial, entraînant un début de rotation des investissements mondiaux vers ces supports délaissés au plus fort de la crise sanitaire.

L’ETF est noté 3 étoiles par MorningStar qui juge son risque comme inférieur à la moyenne, sur tous les horizons d’investissement. La volatilité moyenne du tracker est de 17,71%* sur trois ans.

Comme tous les ETF et les fonds de gestion libre éligibles à M Retraite Vie, le tracker Lyxor FTSE 100 UCITS ETF est accessible dès 25€. M Retraite Vie est l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs via M Retraite Vie.

ALLOCATION DE FONDS : DÉLÉGUEZ VOTRE CONTRAT À NOTRE COMITÉ D’EXPERTS

Vous pouvez également investir sur des trackers performants, dont Lyxor FTSE 100 UCITS ETF - Acc (EUR), via notre mandat d’arbitrage M Stratégie Allocation.

Vous êtes néophyte ou averti, vous n'avez ni le temps, ni l'envie de gérer votre épargne chaque mois. Vous ne souhaitez pas payer de frais d'entrée, de frais de versement, de frais d'arbitrage. Et encore moins des frais de gestion additionnels liés au conseil, comme cela est souvent pratiqué avec la gestion sous mandat ou autre gestion conseillée.

De plus, en rendez-vous physique ou lors de nos échanges en ligne et par téléphone, vous évoquez régulièrement votre besoin d'accompagnement pour gérer votre contrat car vous manquez de temps et / ou d’expertise pour le faire efficacement.

De plus en plus nombreux, vous nous confiez votre insatisfaction face aux solutions proposées (ou non) par votre réseau bancaire : contrats d'assurance vie chargés en frais, fonds en euros peu performants, manque de disponibilité, de conseil et de suivi, produits "maison", etc...

Au sein du contrat M Stratégie Allocation Vie, ce sont les experts de MeilleurPlacement, réunis autour de Marc Fiorentino, qui définissent votre allocation d’actifs selon leurs anticipations.

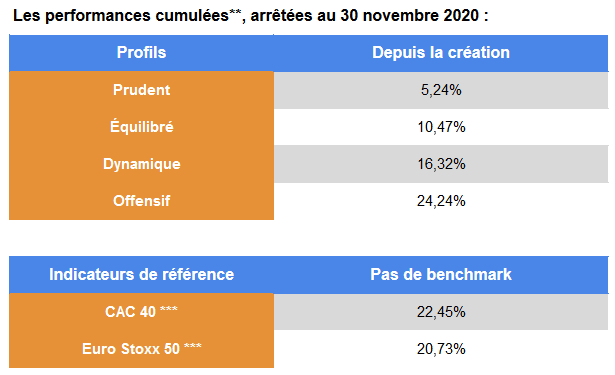

L’allocation de chaque profil (Prudent, Équilibré, Dynamique et Offensif) est définie par un comité stratégique d’investissement qui se réunit une fois par mois.

A titre d’exemple, voici les allocations dédiées à l’ETF Lyxor FTSE 100 UCITS ETF - Acc (EUR) pour décembre 2020 :

• Profil Prudent : 0,43%

• Profil Equilibré : 1,49%

• Profil Dynamique : 2,27%

• Profil Offensif : 2,70%

Plus largement, et par soucis de diversification, ce mandat d’arbitrage vous permet d’investir sur les principales zones géographiques mondiales (Europe, Royaume-Uni, Amérique, Asie …) et les principaux secteurs d’activité.

Vous l’avez compris, le tracker de Lyxor est le meilleur support selon nos critères, pour investir sur les actions britanniques. Il sert donc de support d’investissement pour les cibler.

Avec cette allocation, vous suivez les convictions de MeilleurPlacement. Et particulièrement celles émises par Marc Fiorentino dans ses newsletters. Les décisions prises sur nos allocations d’actifs suivent ces convictions. Notamment au niveau de la part investie en actions.

Mais pour quels résultats ?

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 30/11/2020

Source : MeilleurPlacement

>> Je reçois une information détaillée sur les profils d’investissement du mandat d’arbitrage

GESTION LIBRE : INVESTIR SUR LE ROYAUME-UNI ET D'AUTRES ZONES DANS LES MEILLEURES CONDITIONS

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Royaume-Uni, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2019, Suravenir Rendement offrait un rendement net de 1,60%**, contre 2,40%** pour Suravenir Opportunités.

Plus de 750 fonds pour dynamiser* vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100 €.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance-vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les unités de compte, lesquelles comportent un risque de perte en capital. L'organisme assureur ne s'engage que sur le nombre d'unités de compte, mais pas sur leur valeur. La valeur de ces unités de compte, qui reflète la valeur d'actifs sous-jacents, n'est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financiers.

Les performances passées ne préjugent en rien des performances à venir et ne sont pas constantes dans le temps. Elles ne sont pas un indicateur fiable des performances futures et sont données à titre indicatif. Elles ne doivent pas être l’élément central de la décision d’investissement du souscripteur. Les investissements en actions présentent un risque de perte en capital important, doivent s’envisager dans une optique long terme (minimum 10 ans) et porter sur une petite partie d’un patrimoine global.

** Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 30/10/2020 - Source MeilleurPlacement.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, MeilleurPlacement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.

*** Les indices repères présentés (indices dividendes non réinvestis) sont indiqués à titre d’information uniquement. Il ne s’agit pas d'indicateurs de référence des profils.

**** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Pour accéder au fonds Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte.

Pour accéder au fonds Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

Les unités de compte comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

M Stratégie Allocation Vie est un contrat d'assurance vie individuel libellé en euros et / ou unités de compte. Il est assuré par Generali Vie. Société anonyme au capital de 336 872 976 euros. Entreprise régie par le Code des assurances - 602 062 481 RCS Paris Siège social : 2 rue Pillet-Will - 75009 Paris. Société appartenant au Groupe Generali immatriculé sur le registre italien des groupes d’assurances sous le numéro 026.

Ils sont distribués par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.