Il existe des solutions d’investissement permettant de multiplier la performance d’un indice boursier. Ces solutions risquées offrent potentiellement de belles opportunités d’investissement. Dans cet article, nous faisons le point sur les ETF et les effets de levier. En deuxième partie, nous vous présentons un ETF dont la performance annuelle dépasse les 10%* en moyenne sur dix ans, et frôle les 110%* sur les douze derniers mois.

Investir via des ETF sur les valeurs françaises et européennes se répand de plus en plus au sein des investisseurs particuliers.

Les trackers (aussi appelés “ETF”) sont des Opcvm de gestion indicielle. Autrement dit, un ETF est un fonds d’investissement. Il peut être composé d’actions ou d’obligations de centaines d’entreprises, ou de plusieurs États. L’objectif de l’ETF est de répliquer le plus fidèlement possible la performance d’un indice boursier de référence. C’est ce que l’on appelle la gestion passive : aucun gérant ne pilote l’allocation du produit.

Les ETF permettent de s’exposer sur un marché sans aucune gestion (pas de stock picking). Les frais des ETF sont donc moins élevés que ceux des fonds actions traditionnels, qui sont gérés plus activement. Autre avantage, ils profitent d’une plus forte liquidité que celle des OPCVM. Les ETF s’échangent en continu de 9h à 17h30, contrairement aux fonds actions qui ne peuvent généralement être négociés qu’une à deux fois par jour.

Aujourd’hui, nous nous intéressons à un type particulier d’ETF : ceux à effet de levier. L’effet de levier démultiplie les performances journalières du support d’investissement. Prenons l’exemple d’un ETF avec un effet de levier de 2, comme celui que nous présentons en deuxième partie de cet article.

Si son indice de référence progresse de 2% durant la séance, l’ETF génère une performance de 4%. Toutefois attention, si l’indice perd 5%, l’ETF génère une perte de 10% ! C’est pourquoi, il convient d’être extrêmement prudent avec ce type de produits à effet de levier, en particulier en ce moment où les grands indices boursiers côtoient leurs plus hauts niveaux historiques. Ces produits sont risqués mais fournissent de belles opportunités. Et pour cause, qui dit rendement élevé, dit risque élevé.

En deuxième partie, nous vous présentons un ETF avec un effet de levier de 2. Son indice de référence est le CAC40 GR : autrement dit, l’indice boursier des 40 grandes capitalisations françaises qui tient compte des dividendes réinvestis. À titre de comparaison, le CAC40 GR progresse de 17,30% depuis le 1er janvier (à 18 100 points), contre +15,50% pour le CAC40 “classique” (à 6 400 points).

>> Je demande une information complémentaire pour investir en gestion libre avec un effet de levier

UN ETF CAC 40 À EFFET DE LEVIERLe tracker Lyxor CAC 40 Daily (2x) Leveraged (FR0010592014) permet de répliquer le CAC40 GR, avec un effet de levier de 2. Pour rappel, et nous insistons volontairement, si sur une séance l’indice progresse de 2%, le tracker génère une performance de 4%, minorée des coûts d’emprunt. À l’inverse, si l’indice clôture en perte de 2%, le tracker génère une perte de 4%. Il s’agit d’un produit à effet de levier, risqué par essence. Ce tracker a été créé en mai 2008.

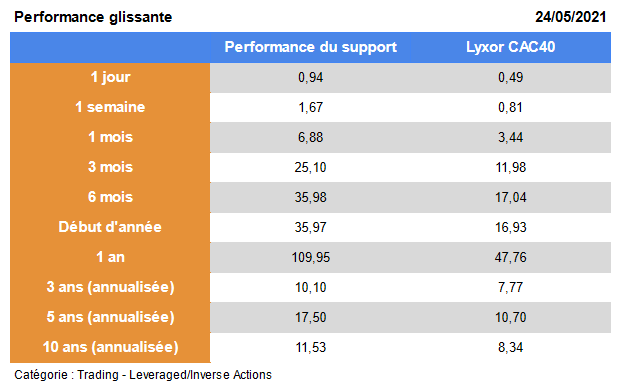

Les performances* de l’ETF :

Source : Morningstar

Ci-dessus, nous comparons la performance de l’ETF effet de levier 2 (colonne centrale), à son homologue sans effet de levier (colonne de droite).

Sur dix ans, la performance annuelle du fonds ressort à 11,53%* en moyenne, contre 17,50%* sur cinq ans et 10,10%* sur trois ans. Elle s’élève à 109,95%* sur un an et à 35,97%* depuis le 1er janvier 2021.

MorningStar ne donne ni note générale, ni profil de risque à cet ETF. Toutefois, il est par nature risqué. Sa volatilité moyenne sur trois ans est de 46,10% et de 39,79% sur cinq ans, selon Quantalys. Prudence avec ce type de supports d’investissement, réservés aux profils dynamiques et offensifs sur les marchés boursiers.

Nos conseillers sont à votre disposition pour échanger sur les choix d’unités de compte.

>> Je demande une information complémentaire sur l’ETF Lyxor CAC 40 Daily (2x) Leveraged

INVESTIR EN GESTION LIBRE AVEC UN EFFET DE LEVIERL’ETF Lyxor CAC 40 Daily (2x) Leveraged est accessible dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, intelligence artificielle, biens de consommation, matières premières, industries, métaux précieux… et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement. 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je demande une information complémentaire pour investir en gestion libre avec un effet de levier

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.