Reprise post-Covid, guerre en Ukraine et spéculation effrénée de certains acteurs… Ces dernières années, les matières premières ont connu une très forte volatilité. Le prix des principales ressources s’est d’abord envolé pour finalement baisser fortement. Après un excès haussier, les perspectives dégradées de l’économie mondiale ont fortement contribué à cette décrue. Et maintenant, à quoi faut-il s’attendre ? Dans cet article, nous vous expliquons pourquoi Marc Fiorentino et son comité stratégique tablent sur un rebond des matières premières, et en particulier du pétrole. Mieux, nous vous expliquons comment répliquer très simplement cette anticipation majeure. C’est une opportunité à ne pas manquer.

Dans son dernier rapport de gestion, Marc Fiorentino annonçait qu’il tablait sur un rebond des matières premières :

“La crise bancaire américaine a continué de secouer les marchés boursiers en avril. Depuis la chute de la Silicon Valley Bank, on assiste à un exode des déposants, particuliers et surtout des entreprises. Ils fuient les banques régionales et les banques de taille moyenne pour se réfugier dans les grandes banques « Too big to fail ». Les JP Morgan, les Citibank ou les Bank of America.

L’autre sujet, c’est bien sûr l’inflation. En zone euro, elle ressort à 7% en avril, en glissement annuel, après 6,9% en mars. Une hausse donc, certes légère, mais qui intervient après 4 mois de baisse (l’inflation était au-dessus des 10% en novembre 2022). Nos anticipations n’ont pas changé : l’inflation va baisser. Cela prend un peu plus de temps que prévu du fait du rebond des prix de l’énergie, de la « greedflation » et des hausses de salaires. Pour juguler la hausse des prix, la Fed et la BCE ont continué de rehausser leurs taux début mai.

Dans les prochains jours, nous renforcerons notre position sur les matières premières car elles ont fortement baissé ces dernières semaines, c’est en particulier vrai pour le pétrole. Nous tablons en effet sur un rebond.”

Marc Fiorentino

Avis rédigé le 04/05/2023

Suite à cette décision de Marc Fiorentino et de son comité stratégique, l’ETF dédié aux matières premières dans la Gestion Pilotée Meilleurtaux Placement a été renforcé. Nous vous le présentons plus en détail dans la suite de cet article.

LE PÉTROLE AU PLUS BAS…

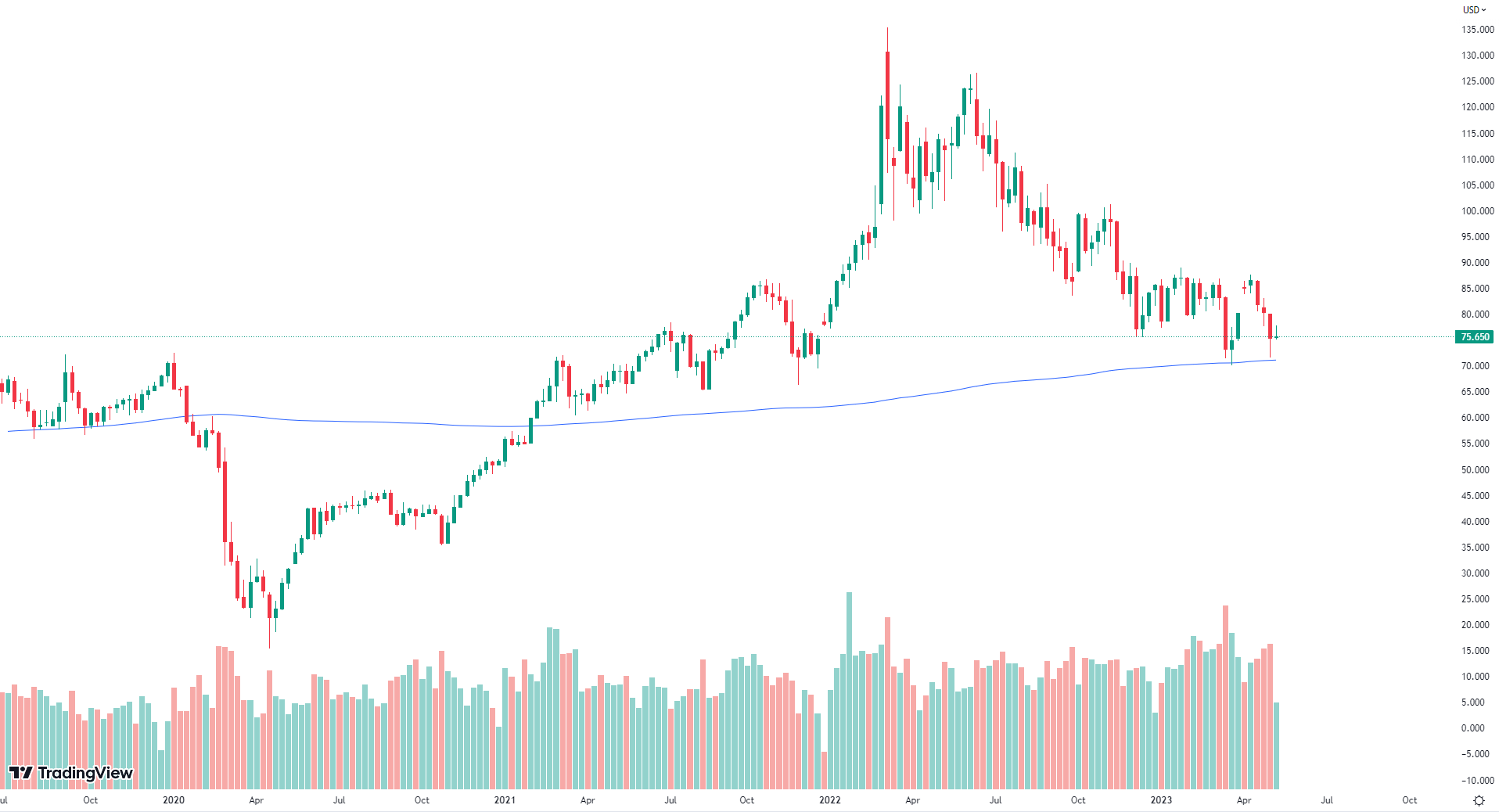

L’or noir est au plus bas depuis décembre 2021. Cette baisse est plus généralement valable sur les principales matières premières.

Depuis le 1er janvier, le pétrole européen de référence, le Brent (pétrole de la mer du Nord) voit son prix chuter. Sur la période, le baril cède environ 13%, passant de 86$ à environ 75$. Peu après le déclenchement de la guerre en Ukraine, les tensions étaient extrêmement fortes sur le marché pétrolier et un baril de Brent s’échangeait jusqu’à 138$, soit son dernier pic pluriannuel. Depuis ce point haut, son prix a pratiquement été divisé par deux (-45%).

Voici l’évolution du prix d’un baril de Brent depuis fin 2019, en unité de temps hebdomadaire :

La courbe bleue indique la moyenne des prix de clôture des 200 dernières semaines.

Cliquez ici pour voir l’image en grand. Source : Meilleurtaux Placement, TradingView

Pourquoi cette chute ? Tout d’abord, la hausse qui a suivi l’offensive russe en Ukraine a été excessive et les cours ont dans un premier temps reflué pour retrouver un niveau plus en adéquation avec la réalité du marché. La spéculation de certains investisseurs y est pour beaucoup.

Au second semestre 2022, les estimations quant à l’économie mondiale étaient particulièrement sombres pour l’année en cours. Globalement, les principaux instituts économiques, FMI en tête, tablaient sur une récession dans les grandes économies mondiales. Visiblement, il n’en est rien ! La résilience des économies développées se fait clairement ressentir et à part quelques rares exceptions comme la Grande-Bretagne, tous les grands pays développés devraient éviter la contraction de leur économie cette année.

La récente crise bancaire a également accentué le déclin des cours pétroliers. Et ce n’est pas intuitif de prime abord. Au plus fort de la panique, les investisseurs craignaient que d’autres banques, plus grandes et plus systémiques que Silicon Valley Bank, chutent par effet domino. Cette contagion se serait alors répercutée sur l’ensemble de l’économie, la propulsant en récession. Qui dit récession, dit baisse de la demande pétrolière. Quand la machine économique tourne au ralenti, elle a naturellement besoin de moins de carburant.

Pour bon nombre d'investisseurs et de professionnels du secteur, ce décrochage baissier est à nouveau excessif et un rebond est attendu à moyen terme. La spéculation est encore pointée du doigt : certaines banques d’investissement et autres hedge funds ont fortement spéculé sur la récente baisse des prix pétroliers.

Par ailleurs, la Chine, premier importateur mondial de pétrole, a levé ses principales restrictions sanitaires en décembre. Depuis trois ans, sa politique zéro-Covid pesait lourdement sur son économie.

Les indicateurs économiques témoignent depuis janvier d’un rebond de son activité et on peut donc s’attendre à ce que l’Empire du Milieu reprenne de plus belle ses importations pétrolières dans les mois à venir. Pour le moment, sa demande est encore relativement timide : les Chinois n’ont pas totalement retrouvé leur niveau de consommation pré-Covid.

Finalement, est-ce que le pétrole recule pour mieux sauter ? Pour beaucoup d’investisseurs, la récente baisse est vue comme une source d’opportunités car elle serait excessive et annonciatrice d’un fort rebond à venir.

>> Je demande une documentation complémentaire pour investir sur un rebond des matières premières

3 SOLUTIONS POUR SUIVRE L’ANTICIPATION DE MARC FIORENTINO

Reste à savoir comment investir sur un rebond de l’or noir, et plus largement des matières premières.

Ci-dessous, nous vous présentons trois solutions de gestion libre, pour l’investisseur autonome. Et une solution incontournable pour répliquer les anticipations de Marc Fiorentino et de son comité stratégique pour gérer au mieux votre épargne.

1. Le support de la Gestion Pilotée Meilleurtaux Placement pour investir sur les matières premières

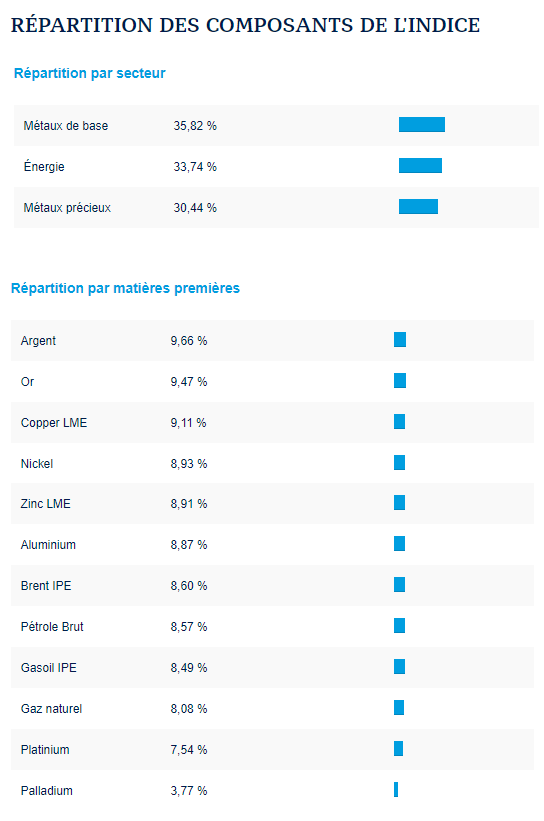

Il s’agit de l’ETF Amundi Bloomberg Equal-weight Commodity ex-Agriculture (LU1829218749), particulièrement diversifié dans la mesure où il réplique les performances, à la hausse comme à la baisse, d’un panier de matières premières. Ci-dessous, la répartition par secteur et par matières premières de l’allocation de l’ETF.

Côté performances, l’ETF cède 12,68%* depuis le 1er janvier, signe du recul général des matières premières. Sur un an, la baisse est encore plus marquée : -18,89%*. Toutefois, sur trois ans et cinq ans, l’ETF affiche des performances respectives de 100,15%* et de 37,22%*.

>> Je demande une information complémentaire sur cet ETF dédié aux métaux et à l’énergie

2. Une alternative pour investir sur un rebond du pétrole

Créé en novembre 1986, le fonds SG Actions Energie (FR0000423147) cible les majors pétrolières internationales, principalement américaines, et dans une moindre mesure canadiennes, australiennes et européennes (Royaume-Uni inclus).

Les cinq principales actions en portefeuille représentent plus de 25% de l’allocation totale du fonds :

1. Shell, principale pétrolière anglo-néerlandaise : 6,7%

2. BHP Group, grande minière australienne : 6%

3. Nutrien, grand producteur canadien d’engrais : 5,9%

4. TotalEnergies, première pétrolière française : 5,3%

5. ExxonMobil, grande société pétrolière et gazière américaine : 4,8%

Sur cinq ans, le fonds affiche une performance de 9,66%* et de 92,80%* sur trois ans ! Depuis le 1er janvier, elle ressort toutefois en baisse de 7,53%. Toutes ces performances sont arrêtées à la clôture du mardi 9 mai.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 30,48% et à 29,94% sur trois ans.

>> Je demande une information complémentaire pour investir sur le secteur pétrolier nord-américain

3. Une solution pour investir sur le secteur agroalimentaire

Vous l’avez compris, aucun des deux supports présentés ci-dessus ne permet d’investir sur le secteur majeur de l’agroalimentaire. Quelle solution complémentaire permet de le faire ?

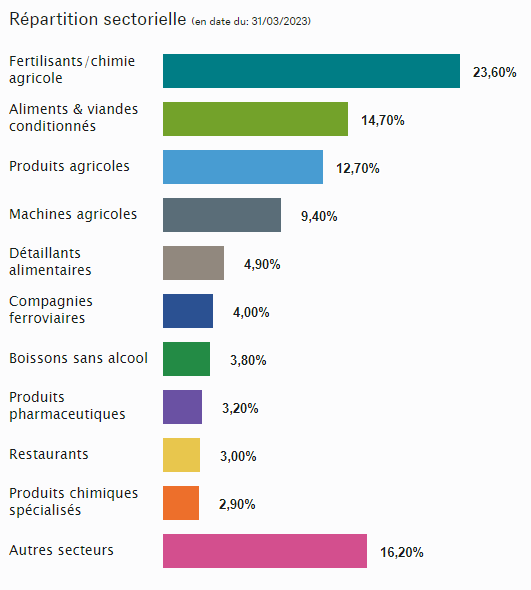

Le fonds DWS Invest Global Agribusiness (LU0273158872) a été créé en novembre 2006. Il cible des sociétés internationales de l’industrie agroalimentaire.

Les gérants du fonds visent actuellement à 40% des entreprises américaines et à 32% des européennes (au sens large, Suisse et Royaume-Uni inclus). Dans une moindre mesure, des entreprises canadiennes, australiennes, japonaises et brésiliennes sont également en portefeuille.

Quid de la répartition sectorielle ?

Source : DWS

Les cinq principales actions ciblées par le fonds représentent près de 20% de son actif total :

1. Nutrien, engrais, Canada : 4,20%

2. K+S, minière spécialisée dans la chimie agricole, Allemagne : 3,80%

3. FMC, fertilisants, États-Unis : 3,80%

4. Corteva, semences agricoles, États-Unis : 3,70%

5. Agco, matériels agricoles, États-Unis : 3,50%

Sur cinq ans, le fonds affiche une performance de 40,32%* et de 45,50%* sur trois ans. Depuis le 1er janvier, elle ressort à -3,26%* (-11,04%* sur un an). Ces performances sont arrêtées à la clôture du 11 mai.

MorningStar estime que le risque du support est moyen sur tous les horizons de placement par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 17,47% et à 16,06% sur trois ans.

>> Je demande une information complémentaire sur ce fonds dédié à l’agroalimentaire mondial

SUIVEZ LES ANTICIPATIONS DE MARC FIORENTINO

Comment suivre les anticipations de Marc Fiorentino pour gérer au mieux votre patrimoine ? Grâce à la gestion pilotée Meilleurtaux Placement !

N’ayons pas peur des mots, d’autant que ce sont ceux de Marc Fiorentino : notre gestion pilotée est un produit révolutionnaire. Lancée le 18 avril, la Gestion Pilotée de Meilleurtaux Placement vous permet de déléguer la gestion de votre contrat d'assurance-vie aux experts de Meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère directement votre contrat. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation disponible dès 500 € d’encours et construite autour des convictions que Marc partage au quotidien dans ses newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ses convictions dans le temps.

Pourquoi ce produit est-il unique ? Car notre gestion pilotée regroupe toutes les classes d’actifs, sans exception : actions, obligations, matières premières, immobilier, non-coté, gestion alternative, fonds euros… C’est unique car l’immense majorité des gestions pilotées du marché ne reposent que sur des actions, des obligations (d’États ou d’entreprises) et sur des fonds euros.

Les investisseurs professionnels, notamment les family offices qui gèrent les grandes fortunes, ne se contentent pas de ces quelques classes d’actifs. Ils intègrent de la pierre papier (immobilier), des matières premières ou encore du Private Equity. Notre gestion pilotée intègre toutes ces classes d’actifs et elle est accessible au plus grand nombre. C’est une révolution.

Les allocations de la gestion pilotée vont évoluer dans le temps, en fonction des anticipations de Marc et de son comité d’investissement. Anticipations de croissance, d’inflation, de taux d’intérêt. Anticipations géopolitiques et macroéconomiques.

Des anticipations qui nous ont permis d’investir largement sur les actions dans le creux du Covid d’avril 2020, de devenir prudents début 2022 sur des anticipations de retour de l’inflation et de hausse de taux, bien avant la guerre en Ukraine, ou encore de nous positionner sur le rebond des valeurs Techs dès la fin de l’année 2022 et sur la décrue des taux à long terme en début d’année 2023.

En d’autres termes, ce que vous avez lu précédemment correspond à nos anticipations du moment. Elles peuvent changer demain. Et si elles changent, vous en serez avertis dans nos newsletters et vous en bénéficierez automatiquement car nous modifierons instantanément vos allocations, sans frais évidemment. C’est d’autant plus important que la période que l’on vit demande d’être particulièrement réactif sur les marchés.

La gestion pilotée est disponible pour tous les clients du contrat Meilleurtaux Liberté Vie, sans frais d’entrée ni d’arbitrage, et avec des frais de gestion additionnels de 0,4%. À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement bien sûr.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 231 044 641,08 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.