L’inflation et la hausse des taux des banques centrales sont au cœur des préoccupations des investisseurs. Et pour cause, elles impactent directement la rentabilité de leurs portefeuilles, en particulier sur les obligations. Quelle stratégie d’investissement adopter pour les mois à venir ? C’est ce que l’on vous propose de découvrir dans cet article où nous revenons sur les derniers arbitrages et commentaires de gestion de Marc Fiorentino et de son comité stratégique, pour le mandat d’arbitrage M Stratégie Allocation.

Lorsque les taux d'intérêt montent, le prix des obligations baisse. Et inversement. Pour comprendre ce lien, prenons l’exemple d’une obligation versant un coupon annuel de 2%. Si les taux d’intérêt sont à 0,5%, le coupon annuel étant supérieur, l'obligation est attractive. À l’inverse, si les taux montent et atteignent 3%, l’obligation perd de son attractivité puisque le rendement de son coupon est inférieur au taux d’intérêt. Son cours baisse mécaniquement.

Par ailleurs, l’inflation provoquée par la surchauffe économique post-Covid joue également un rôle négatif pour le cours des obligations. Quand les prix progressent, le cours des obligations baisse. Et pour cause, le rendement du coupon devient moins attractif au fil du temps. Quand l’obligation arrive à échéance, le rendement dégagé sera amputé par la hausse de l’inflation.

L’inflation actuelle est un sujet régulier du Morning Zapping de Marc Fiorentino et l’une des principales préoccupations des investisseurs mondiaux. Le 25 août, il mentionnait dans son article “La hausse des prix” :

“L'envolée du coût des matières premières et l'envolée du coût du transport commencent à se répercuter sur les prix. Et cela devrait s'accélérer. L'inflation est de retour, pour quelques mois seulement selon les banques centrales. Pas sûr. Toutes les matières premières se sont envolées, dont les agricoles, mais aussi les métaux ou encore le pétrole. Selon l'OCDE, le commerce mondial des marchandises a tout simplement explosé, avec un nouveau record au deuxième trimestre qui suit le précédent record du premier trimestre. Il est facile d'imaginer les tensions que peuvent provoquer un choc de croissance comme celui que nous vivons actuellement. Les taux de croissance de sortie de crise sanitaire sont spectaculaires et l'explosion de la consommation des ménages dans le monde ainsi que la reprise de l'activité des entreprises provoquent une surchauffe sans équivalent, hors périodes de fin de guerre.

Cette hypercroissance est alimentée par les torrents d'argent déversés par les banques centrales, par la multitude de plans de soutien et maintenant de plans de relance, par l'épargne pléthorique des ménages et par les trésoreries massives des entreprises. On va certes assister, comme c'est déjà le cas en Chine, à un ralentissement mais pas à un retour à la normale, car les taux de croissance vont rester encore élevés en 2022. Au-delà de la flambée du coût des matières premières, on assiste à une pression sans précédent sur les chaînes d'approvisionnement. Vous avez déjà tous entendu parler de la pénurie des semi-conducteurs qui paralyse notamment l'industrie automobile. Mais les ruptures d'approvisionnement vont bien au-delà des semi-conducteurs. Elles se résorberont certes mais cela prendra du temps.

Rajoutez à cela le coût du transport qui explose du fait de l'absence de disponibilités. Principalement dans le transport maritime. Les entreprises doivent, quand elles peuvent s'approvisionner, payer tout plus cher. Beaucoup plus cher. Et elles vont répercuter ces hausses sur les prix d'achat. Elles peuvent le faire car la demande reste très forte et qu'une hausse des prix ne freinera ni la consommation des ménages, ni l'investissement des entreprises. Elles ont donc un bon "pricing power". Ah, j’oubliais un autre facteur de hausse des prix, surtout pour les matières premières agricoles : le réchauffement climatique et les accidents qu'il provoque. Les sécheresses, les inondations et les autres catastrophes climatiques vont régulièrement faire flamber les cours des matières premières alimentaires.

Oui, il y a une flambée des prix. Oui, elle se répercute sur les consommateurs et les entreprises. Oui, elle va durer quelques mois. Mais est-on dans une inflation transitoire ou dans un nouveau cycle super inflationniste? Notre opinion: ni l'un, ni l'autre. Ce ne sera pas transitoire. Même une fois les goulets d'étranglement disparus, les prix resteront élevés. Plus élevés. Mais pas "hyper" élevés. Donc un nouveau cycle d'inflation, mais pas d'hyper inflation.”

Vous voulez suivre les convictions de Marc Fiorentino dans votre contrat d’assurance-vie ? Découvrez M Stratégie Allocation Vie, un contrat avec un mandat d’arbitrage pour confier la gestion de votre allocation à un comité d’investissement bâti autour de Marc Fiorentino.

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

DÉCOUVREZ M STRATÉGIE ALLOCATIONLe mandat d'arbitrage M Stratégie Allocation Vie vous permet de déléguer la gestion de votre contrat d'assurance-vie auprès des experts de meilleurtaux Placement. Le comité stratégique d'investissement bâti autour de Marc Fiorentino gère votre contrat dans le cadre de ce mandat d'arbitrage. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs.

Vous n’avez rien à faire ! Meilleurtaux Placement vous propose d’investir dans une allocation pilotée par des experts en placements. Une allocation construite autour des convictions que nous partageons dans nos newsletters, avec des arbitrages potentiellement tous les mois pour suivre l’évolution de ces convictions dans le temps.

Le mandat d’arbitrage M Stratégie Allocation Vie vous propose 4 formules** pour répondre efficacement à votre profil d'épargnant, sans aucuns frais additionnel : 0 frais d’entrée et 0 frais sur vos versements (hors supports spécifiques tels que les SCI et OPCI), arbitrages gratuits. Le mandat d'arbitrage est disponible à partir de 10 000 euros.

Le comité se réunit mensuellement. Il analyse l’environnement macroéconomique, valide l’allocation d’actifs et procède si besoin aux éventuels ajustements jugés pertinents, en cohérence avec les anticipations macroéconomiques de Marc Fiorentino. Depuis le lancement du contrat en avril 2020, les allocations reflétaient l'optimisme de Marc Fiorentino (qui croyait au rebond du fait des injections massives et rapides des banques centrales).

Mais en 2021, le comité stratégique a pris la décision importante de réduire, de manière assez significative, son exposition aux fonds actions. Lors de la réunion du 21 octobre, nous avons poursuivi cette politique.

Le mandat d’arbitrage prend en compte le profil de l’investisseur : prudent, équilibré, dynamique, offensif. Pour l’investisseur, c’est un atout précieux en termes de réactivité. Mais bien souvent, vous avez aussi besoin et envie d’être accompagné. M Stratégie Allocation est le mandat d’arbitrage alliant réactivité et accompagnement, selon votre profil.

Chaque début de mois, vous recevez le reporting mensuel du mois précédent définissant entre autres la composition de votre allocation avec un commentaire de gestion et un point macro-économique.

En complément du fonds en euros Netissima, une quinzaine de fonds sont actuellement présents dans notre allocation. À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement, bien sûr.

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

LES DERNIERS AJUSTEMENTS DU COMITÉ STRATÉGIQUEDans ce contexte de hausse générale des prix et des taux, Marc Fiorentino et son comité stratégique ont décidé le 21 octobre de baisser l’allocation du mandat d’arbitrage sur les fonds obligataires, au profit des fonds “Global Macro”.

Un fonds Global Macro adopte une stratégie d’investissement utilisée par beaucoup de hedge funds, en modifiant son allocation selon les changements politiques et économiques des États, d’où le “global”. Pour ce faire, les gérants Global Macro se basent sur des anticipations macroéconomiques, comme l’évolution du prix des matières premières, les politiques monétaires mises en place par les banques centrales ou encore les publications des résultats macroéconomiques (PIB, taux de chômage, balance commerciale etc…). D’où le “Macro”.

Ces fonds diversifiés ont un mandat très vaste et investissent sur des classes d’actifs variées comme les actions, les obligations, les monnaies, les taux d’intérêt ou encore les matières premières. Un bon gérant global macro s’expose sur des positions qui présentent des risques de baisse limités et un potentiel de bénéfice important, notamment en adoptant une diversification importante pour son portefeuille.

Voici le commentaire de gestion issu de la dernière réunion mensuelle du comité :

“Les dernières semaines ont été agitées sur le marché des taux d’intérêt. Le taux d'emprunt d'État américain à 10 ans est passé de 1,30 à 1,66% sur la période. Il est encore loin du taux auquel il devrait être sans l'intervention des banques centrales. Mécaniquement, la valeur des emprunts d'État baisse quand les taux montent, et les taux montent du fait des tensions inflationnistes. Les hausses de prix commencent à peser sur le pouvoir d'achat des ménages et sur les investissements des entreprises touchées aussi par les pénuries. Les taux montent également suite aux annonces des banques centrales sur des programmes moins généreux d'injection de liquidités. Celles-ci sont en réalité face à un choix cornélien : les rebonds de la croissance et de l’inflation ne justifient plus leur politique laxiste, mais elles risquent de provoquer un fort ralentissement de l’économie si elles remontent les taux. Elles restent donc attentistes. Mais si l’inflation continue à déraper, elles n’auront plus d’autre choix que de relever leur taux directeur. Anticipant la poursuite de la remontée des taux, nous avons décidé ce mois-ci de diminuer notre part investie en fonds obligataires (États et entreprises), au profit de nos deux fonds diversifiés.”

Sur les différents profils, voici les arbitrages qui ont été réalisés lors du dernier comité :

• Profil prudent : baisse de l’allocation des supports obligataires européens iShares € Govt Bond 7-10yr et BlackRock Euro Corporate Bond. L’allocation du premier support passe de 2,40% à 1,33%. Celle du second support passe de 3,60% à 2,52%. Hausse de l’allocation des fonds JPM Global Macro Opportunities (de 2,73% à 4,16%) et Nordea 1 - Alpha 10 MA Fund (de 4,10% à 4,82%).

• Profil équilibré : baisse de l’allocation des supports obligataires européens iShares € Govt Bond 7-10yr et BlackRock Euro Corporate Bond. L’allocation du premier support passe de 3,20% à 1,70%. Celle du second support passe de 4,80% à 3,30%. Hausse de l’allocation des fonds JPM Global Macro Opportunities (de 3,67% à 5,66%) et Nordea 1 - Alpha 10 MA Fund (de 5,50% à 6,51%).

• Profil dynamique : baisse de l’allocation des supports obligataires européens iShares € Govt Bond 7-10yr et BlackRock Euro Corporate Bond. L’allocation du premier support passe de 4,00% à 2,23%. Celle du second support passe de 6,00% à 4,33%. Hausse de l’allocation des fonds JPM Global Macro Opportunities (de 4,53% à 6,94%) et Nordea 1 - Alpha 10 MA Fund (de 6,80% à 7,83%).

• Profil offensif : pas de modification. Le profil exclut en effet ce type de supports, au profit de fonds investis sur les actions.

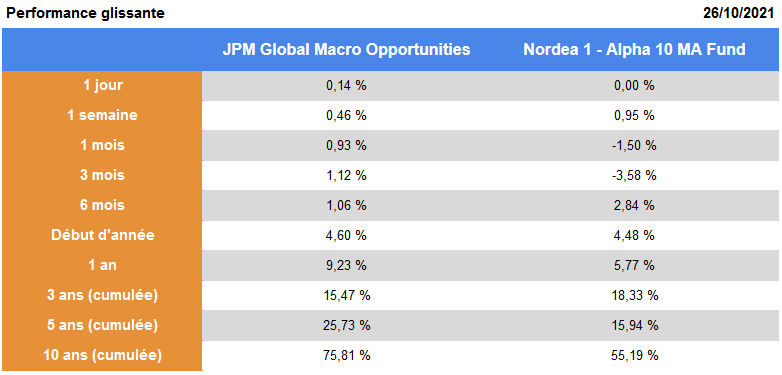

Les performances des deux fonds Global Macro :

Source : Quantalys

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

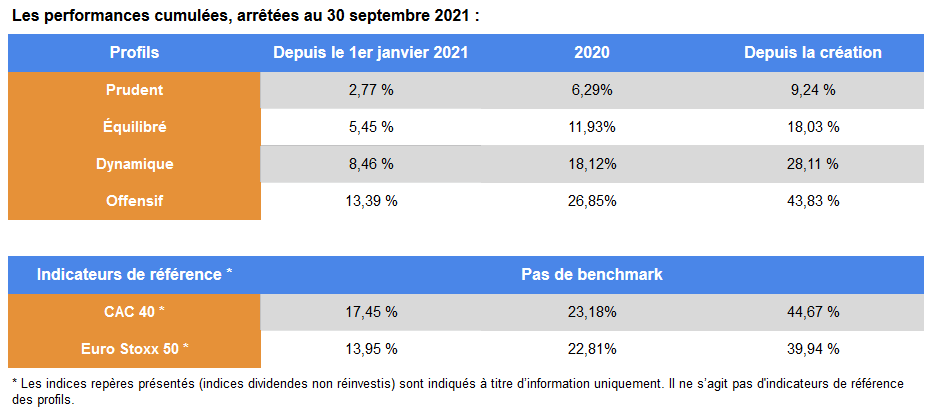

QUELS RÉSULTATS DEPUIS LE LANCEMENT DU MANDAT D’ARBITRAGE ?Nous avons lancé le contrat en avril 2020 pour répondre à la demande de nos clients qui souhaitaient pouvoir suivre, au sein de leur contrat d’assurance-vie, les recommandations de nos experts et notamment Marc Fiorentino.

Le timing était idéal car après la chute des marchés boursiers, Marc affichait son optimisme en avril 2020 et voyait les indices boursiers rebondir, alors qu’il était très prudent en début d’année. Ses anticipations se sont révélées exactes. Les indices ont globalement subi un rebond boursier en mai et juin, ce qui a profité à nos allocations sur lesquelles nous avions décidé de surpondérer légèrement la part investie en actions.

Après une stabilisation pendant l’été, les indices boursiers ont connu une deuxième vague… de rebond au mois de novembre, juste après que le comité ait décidé de renforcer une nouvelle fois la part de l’allocation investie en actions. Par ailleurs, le choix de certaines zones s’est avéré particulièrement payant (secteur métaux précieux et secteur Énergie, Europe, Japon, Immobilier, notamment) tandis que plusieurs fonds ont surperformé leur catégorie. Au final, les performances* depuis le 9 avril 2020 sont les suivantes :

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 30/09/2021

Source : meilleurtaux Placement

Depuis le 1er janvier 2021, plusieurs supports du mandat d’arbitrage ont généré des performances * importantes :

• Lyxor Stoxx Europe 600 Oil & Gas : +29,70%

• Lyxor S&P 500 : +29,44%

• Federal Indiciel US P : +28,46%

• Nova Europe ISR A : +27,41%

• Pictet-Security P : +26,74%

• Lyxor FTSE 100 : +22,17%

• Comgest Growth Europe Opps : +21,98%

• Moneta Multi Caps : +18,20%

Suivez les convictions de Marc Fiorentino avec le mandat d’arbitrage M Stratégie Allocation

Communication non contractuelle à but publicitaire

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

** Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 30/09/2021 - Source meilleurtaux Placement. Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

Toutes les informations présentées sur ce document sont issues de sources considérées comme fiables. Toutefois, meilleurtaux Placement n'accepte aucune responsabilité, en cas de perte directe ou indirecte découlant de l'utilisation par quiconque des informations y figurant.