L’inflation est de retour. C’est l’une des inquiétudes centrales de bon nombre d’investisseurs. Entre l’impulsion des banques centrales, le rebond économique de la Chine, la solide demande américaine, diverses pénuries… les prix s’envolent. Que la hausse de l’inflation soit temporaire ou durable, elle reste l’ennemi de l’épargnant. Pour s’en protéger, il existe plusieurs solutions, dont les obligations indexées sur l’inflation. Mais présentent-elles vraiment une bonne protection sur le long terme ? C’est ce que l’on vous propose de découvrir avec notre match du jour sur les fonds obligataires.

L’inflation désigne la hausse générale des prix des biens et des services de consommation. Elle est actuellement au cœur des inquiétudes des investisseurs. Et pour cause, les États et les banques centrales ont multiplié les plans massifs de soutien à l’économie, tout au long de la pandémie. Si l’inflation progresse durablement, les banques centrales seront obligées de réduire la voilure, et de se montrer moins généreuses auprès d’investisseurs particulièrement dépendants à leurs injections.

Ce contexte de taux bas et d’injections massives de liquidités stimule le rebond économique post-Covid à travers le monde. La demande en matières premières s’envole, notamment sur les métaux industriels et le pétrole. Les deux principaux importateurs mondiaux, les États-Unis et la Chine, stimulent très fortement cette demande. Au risque de provoquer des pénuries...

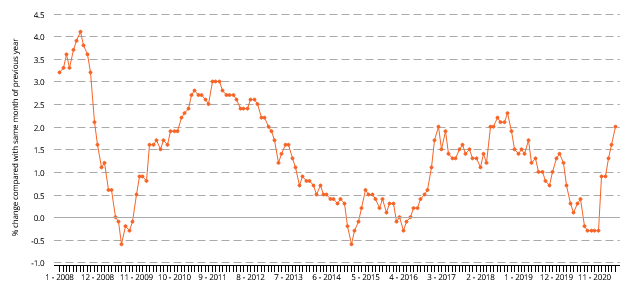

Lundi 31 mai, l’Allemagne diffusait ses derniers chiffres d’inflation. Elle s’est à nouveau accélérée en mai et s’éloigne de l’objectif fixé par la banque centrale européenne. Sur un an, l’indice des prix à la consommation progresse de 2,4%. C’est une croissance inédite depuis le quatrième trimestre 2018. Il faut surtout remonter à 2011 et 2012 pour retrouver des niveaux équivalents en zone euro (entre 2,5% et 3%).

L’inflation en zone euro depuis 2008 :

Source : Eurostat

La BCE table depuis de nombreuses années sur une inflation légèrement inférieure à 2%. Le pays de l’orthodoxie budgétaire et financière s’en éloigne fortement, et la tendance devrait se maintenir au second semestre. La France s’inscrit dans la moyenne des pays de la zone euro avec une inflation d’1,6% sur un an.

Même son de cloche aux États-Unis. Sur douze mois, la hausse des prix s’élève à 4,2% ; c’est un record vieux de treize ans. Outre-Atlantique aussi l’objectif de la Fed est largement dépassé. La hausse des prix des biens et des services est accentuée par les difficultés mondiales d’approvisionnement, notamment en semi-conducteurs.

L’inflation est donc de retour dans le “monde d’après”. Lorsque les prix connaissent une hausse générale et durable, chaque euro épargné permet d’acheter moins de biens et de services, à mesure que le temps passe. Pour protéger son épargne et tirer profit de cette hausse des prix, il existe plusieurs solutions, dont les obligations indexées sur l’inflation.

>> Je demande une information complémentaire sur les fonds obligataires indexés sur l'inflation

Elles permettent à l’investisseur d’indexer le principal de l’obligation sur l’évolution générale des prix. Le “principal” désigne ce que l’emprunteur doit restituer au prêteur pour éteindre sa dette. Le paiement final est également indexé sur l’inflation constatée. Ces obligations permettent donc de se protéger face à une hausse durable de l’inflation. Un fonds composé de telles obligations est-il plus rentable qu’un fonds obligataire traditionnel ? C’est le match que nous vous proposons en deuxième partie de cet article.

UN FONDS OBLIGATAIRE DIVERSIFIÉPour réaliser la comparaison, nous avons retenu le fonds AXA Euro 7-10 C (FR0000172124), créé en août 1973. En portefeuille, on retrouve de nombreuses obligations souveraines de la zone euro, ainsi que quelques portions de dettes privées. Ces obligations ne sont pas spécialement indexées sur l’inflation.

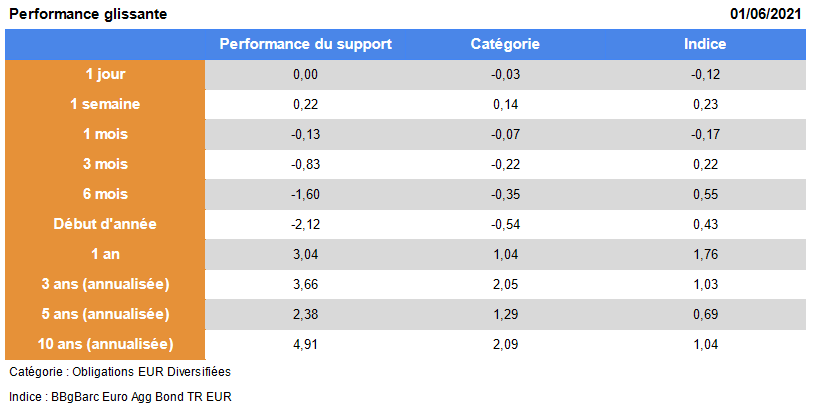

Les performances* du fonds :

Source : Morningstar

Sur les horizons d’investissement de long terme (5 et 10 ans), le fonds d’AXA s’illustre particulièrement. Ainsi, sa performance annuelle ressort à 4,91%* en moyenne sur dix ans, et à 2,38%* sur cinq ans. La performance du fonds ressort à 3,66%* sur un an. Depuis le 1er janvier, elle est négative (-2,12%*).

MorningStar estime que ce fonds a un profil de risque supérieur à la moyenne à trois et cinq ans. Il est considéré comme élevé, au-delà. Sa volatilité moyenne sur trois ans est de 4,32%. Il obtient la meilleure note de MorningStar : 5 étoiles.

>> Je demande une information complémentaire sur le fonds AXA Euro 7-10 C

Que valent ces résultats en comparaison avec un fonds obligataire indexé sur l’inflation ?

UN FONDS D’OBLIGATIONS INDEXÉES SUR L’INFLATIONLe fonds HSBC Oblig Inflation Euro IC (FR0010615393) est dédié aux obligations indexées sur l’inflation en zone euro. Au moins 80% de son actif est investi dans des obligations libellées en euro et indexées sur l’inflation, principalement des dettes souveraines de la France, l’Allemagne, l’Italie et l’Espagne. Ce fonds a été créé en juillet 2008.

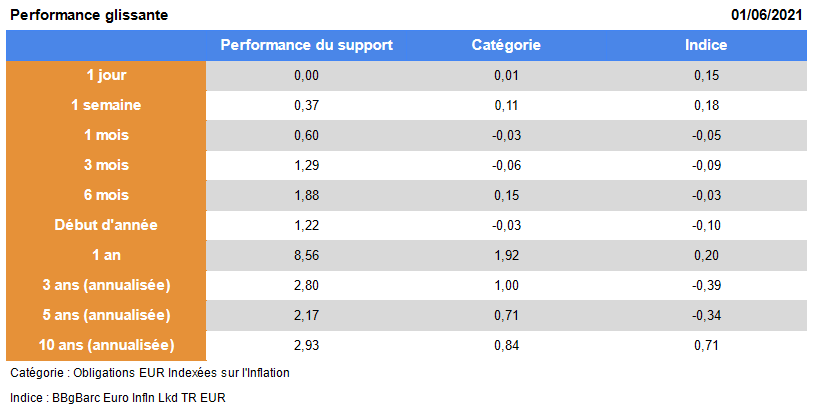

Les performances* du fonds :

Source : Morningstar

Sur dix ans, la performance annuelle du fonds ressort à 2,93%* en moyenne, contre +2,17%* sur cinq ans et +2,80%* sur trois ans. Elle s’illustre en particulier sur les horizons d’investissement de court terme : +8,56%* sur un an et +1,22%* depuis le début de l’année. Ce fonds d’HSBC surperforme donc celui d’AXA sur les horizons d’investissement de court terme : depuis le 1er janvier et sur un an.

Sur tous les horizons d’investissement, MorningStar estime que le risque du fonds est moyen. Sa volatilité moyenne sur trois ans est de 5,32%. La note de 4 étoiles sur 5 est décernée au support.

>> Je demande une information complémentaire sur le fonds HSBC Oblig Inflation Euro IC

LE MATCHLe premier fonds “traditionnel” a été le plus performant sur le long terme, mais le fonds indexé sur l’inflation surperforme à court terme. C’est logique puisque l’inflation a été faible ces cinq dernières années. Elle s’envole depuis décembre 2020.

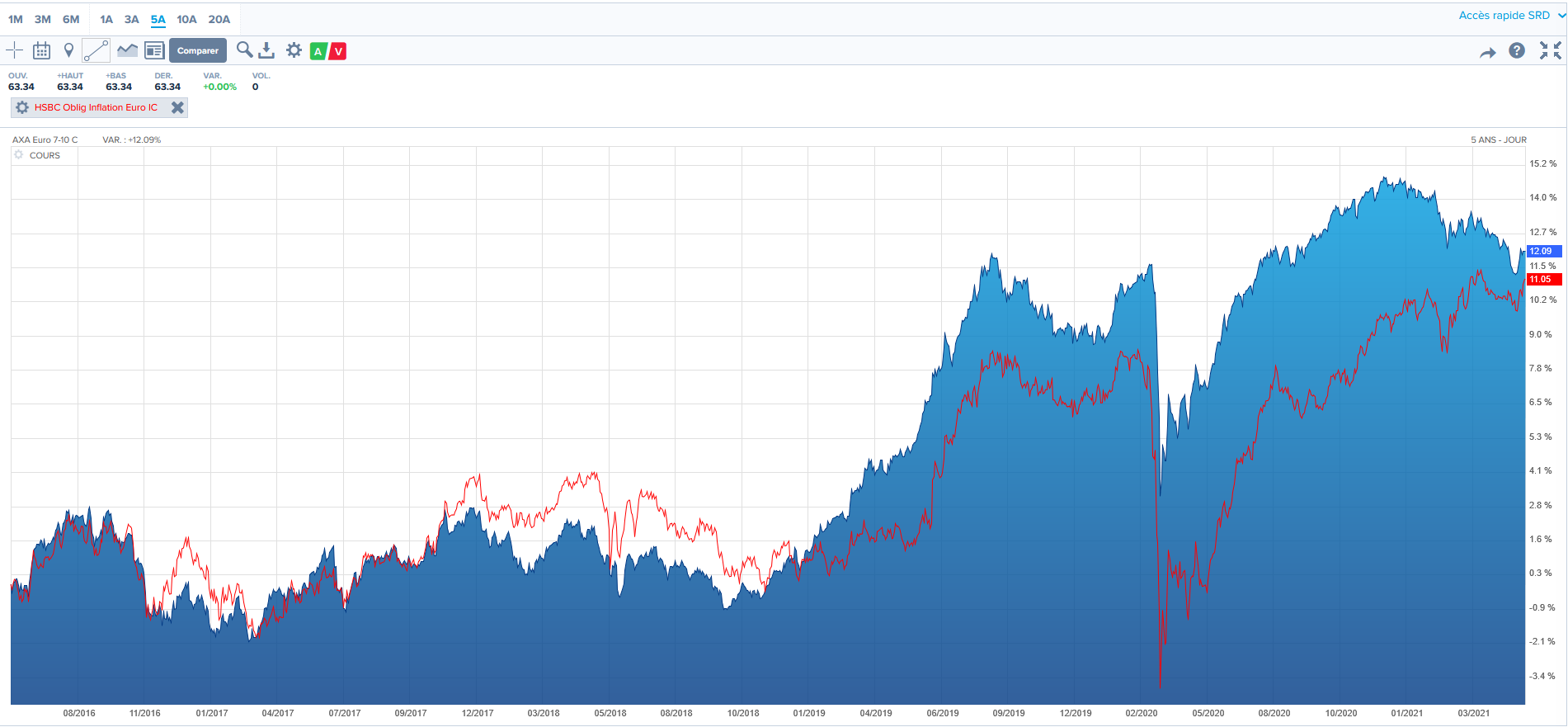

Cette bascule récente entre les performances des deux supports est particulièrement visible quand on superpose leurs performances respectives. Ci-dessous, la courbe bleue représente la performance du fonds AXA Euro 7-10 C sur un et cinq ans. En rouge, la courbe du fonds HSBC Oblig Inflation Euro IC.

Sur un an, les obligations indexées sur l’inflation surperforment la sélection d’AXA. La corrélation entre l’inflation et la performance du fonds d’HSBC est claire.

Sources : Boursorama, MeilleurPlacement

Sur cinq ans, c’est en revanche le fonds d’AXA qui génère les performances les plus attractives.

Sources : Boursorama, MeilleurPlacement

Conclusion

Les fonds obligataires présentent une solution d’investissement attractive pour qui cherche à obtenir un rendement plus élevé que les placements sans risque (entre 2 et 4% annuel sur 3 et 5 ans contre 1% en moyenne pour les placements sans risque) en contrepartie d’un risque de perte en capital un peu plus élevé. Le risque n’est pas aussi élevé qu’avec les actions, mais on voit bien que les fonds peuvent nettement baisser comme ce fut le cas en 2020.

Historiquement, sur 5 et 10 ans, les fonds composés d’obligations indexées sur l’inflation ont moins bien performé que les fonds classiques. C’est logique, étant donné le faible niveau de l’inflation depuis maintenant de longues années. Mais alors que l’inflation semble remonter depuis quelques mois, ces fonds obligataires indexés sur l’inflation ont offert des performances attractives, plus élevées que les autres types d’obligations, justifiant ainsi leur statut de protection contre l’inflation. Ils constituent donc une solution adaptée pour protéger son portefeuille d’une hausse de l’inflation.

>> Je demande une information complémentaire sur le fonds HSBC Oblig Inflation Euro IC

SE PROTÉGER DE L'INFLATION EN GESTION LIBRELes deux fonds obligataires présentés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

Avec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, intelligence artificielle, biens de consommation, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil…

M Retraite Vie donne la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2020, Suravenir Rendement offrait un rendement net de 1,30%**, contre 2,00%** pour Suravenir Opportunités.

Ces deux fonds en euros font donc partie des rares placements sans risque qui ont offert ces dernières années un rendement réel (net de l'inflation) positif.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement. L’immobilier est traditionnellement une bonne protection contre l’inflation.

Au sein des supports en actions éligibles à M Retraite Vie, vous disposez de plusieurs fonds qui investissent sur des secteurs historiquement résilients face sur l'inflation, comme le fonds Invesco Funds - Invesco Global Consumer Trends Fund E Accumulation EUR (LU0115139569) dédié à la consommation cyclique, ou le fonds BlackRock Global Funds - World Gold Fund A2 EUR Acc (LU0171305526) qui investit dans des actions liées à l’exploitation de mines d’or.

Une tarification ultra compétitive. 0 frais d’entrée, 0 frais sur vos versements, 0 frais sur vos arbitrages (hors SCPI, OPCI, SCI et ETF).

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je demande une information complémentaire sur les fonds obligataires en gestion libre

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Taux net de frais annuels de gestion, hors prélèvements sociaux et fiscaux. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Pour accéder au fonds en euros Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles présentent un risque de perte en capital. S'agissant du fonds en euros Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.