La crise de 2020 va-t-elle affecter les rendements des SCPI à court et long terme ? Plusieurs véhicules sont en effet sous pression, avec des locataires en difficultés qui demandent des reports ou annulations de loyers. Mais toutes les SCPI ne sont pas affectées de la même manière par la crise. Les SCPI PF Grand Paris et Epargne Foncière affichent ainsi une très bonne résistance depuis quelques mois. Déjà en haut de notre palmarès de début d’année, les deux SCPI gardent leur place sur le podium suite à notre mise à jour de juin qui prend en compte plusieurs éléments de la crise.

PF Grand Paris était la 1er SCPI de notre palmarès en début d’année. Elle reste l’une de nos SCPI favorites, dépassée simplement par Pierval Santé qui profite de son exposition sectorielle et géographique.

La SCPI renommée « PF Grand Paris » en 2017 a une stratégie axée sur la dynamique du projet urbain Grand Paris. Avec 140 km2 d'espace urbain à aménager pour 29 milliards d'euros, le projet du Grand Paris est le plus grand chantier d'infrastructures en Europe.

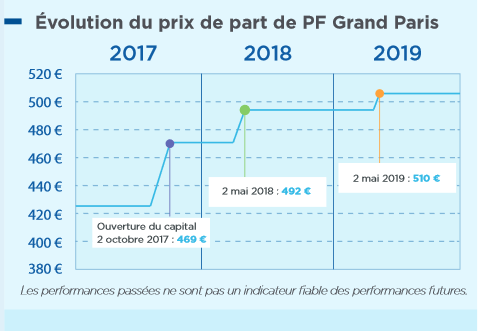

Peu affectée par la crise, la SCPI a notamment connu une hausse du prix de sa part de 4% au 1er mars. Malgré plusieurs hausses du prix de la part ces dernières années, le potentiel n’est pas épuisé. Pour estimer ce potentiel, les analystes se basent notamment sur la valeur de reconstitution de la part de la SCPI, fournie par la société de gestion. Cet indicateur correspond à la valeur du parc immobilier. Or, malgré plusieurs revalorisations ces derniers mois, l'écart entre la valeur de reconstitution et le prix de la part était encore élevé, à +8.25%* fin 2019. De quoi laisser espérer de nouvelles revalorisations en 2020.

Et cela n’a donc pas manqué : le 1er mars 2020, le prix de la part de PF Grand Paris est passé de 510 € à 532 €. Concrètement, les épargnants qui ont acheté des parts avant cette date ont donc vu la valeur de leur investissement augmenter de 4%.

2017, 2018, 2019, et maintenant 2020. La part de PF Grand Paris a augmenté chaque année depuis 2017 et le changement de stratégie axée sur le Grand Paris. Un choix clairement payant qui donne beaucoup de confiance à court et moyen terme.

À ce jour, la société a reçu moins de 20% de demandes de report du paiement du loyer pour le second trimestre, dont 40% se sont traduites par un échelonnement des loyers mensuels plutôt que trimestriels (donc sans impact sur la performance annuelle).

Perial a ainsi fixé une fourchette prévisionnelle de TDVM** 2020 entre 3,75% et 4,15%*. Enfin, avec un report à nouveau de 108 jours (selon les dernières données communiquées par la société de gestion), la SCPI dispose de réserves pour faire face à de nouvelles difficultés.

>> Je reçois une information détaillée sur la SCPI PF Grand Paris

La cinquantaine rayonnante ! Créée en 1968, Épargne Foncière ne manque pas d’atouts. D’abord, c’est l'une des plus anciennes SCPI présentes sur le marché puisqu’elle a soufflé en 2018 ses 50 bougies. C’est également un des plus grosses capitalisations du marché, ce qui assure une très bonne liquidité, une très bonne diversification et donc une mutualisation de risques.

Pilotée par un partenaire de renom, La Française AM, Épargne Foncière a diversifié son portefeuille en intégrant des actifs de qualité dans les commerces et des actifs immobiliers de type bureaux, en particulier à Paris et en région parisienne. Cette mutualisation des risques, avec plus de 300 actifs différents en portefeuille, permet d'obtenir des résultats régulièrement supérieurs au marché locatif des particuliers. Avec de tels locataires de prestige en portefeuille, les résultats de la SCPI ne peuvent qu’être solides. Le TRI (Taux de rentabilité interne) s’affiche à plus de 8%* sur 10 ans tandis que le taux de distribution s'est élevé à 4,40%* l'an dernier, contre 4.46%* en 2018. En réalité, le montant distribué est resté stable, à 35.64 euros par part. Mais les porteurs de parts Épargne Foncière ont profité d’une revalorisation du prix de la part le 1er janvier 2019. De 800 euros, il est passé à 810 euros. Et la distribution de 35.64 euros qui représentait 4.46% en 2018 représente donc 4.4% en 2019.

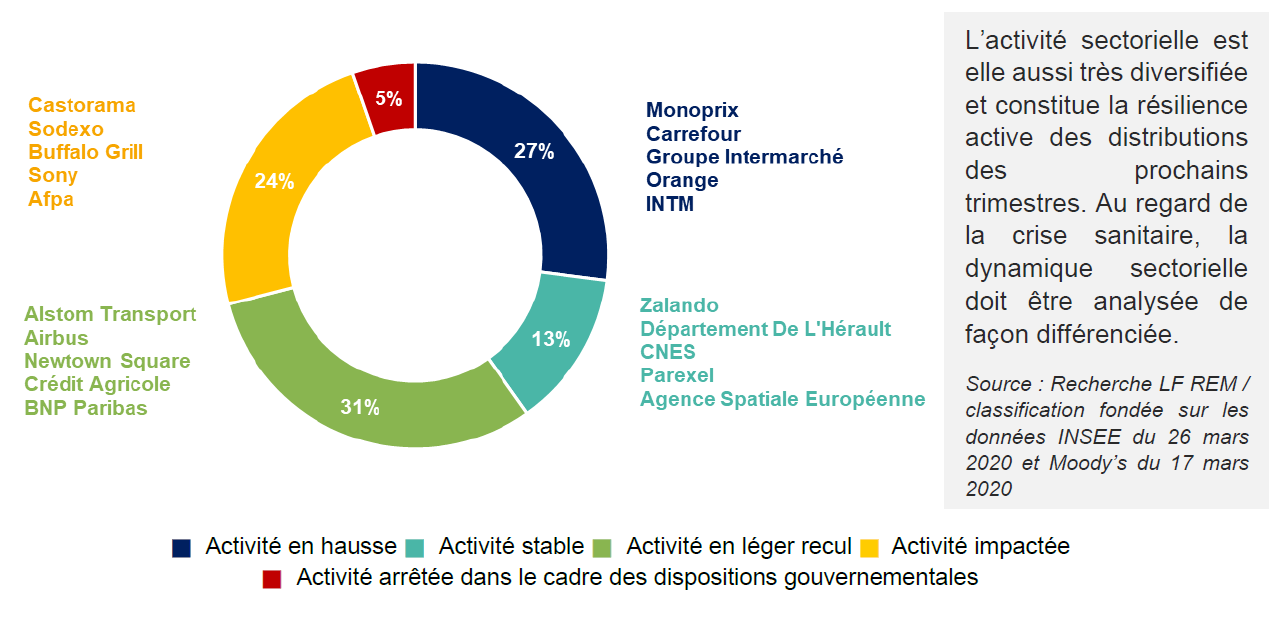

La diversification est-elle un remède à la crise ? La SCPI a prévenu que seulement 5% de ses locataires avaient été touchés par une fermeture administrative et 24% voyaient leur activité fortement impactée.

La SCPI Epargne Foncière a même augmenté son dividende au T1 2020 par rapport au T1 2019 (+2%). Une décision qui se justifiait par l’augmentation du prix de la part au 1er mars, de 2.10%.

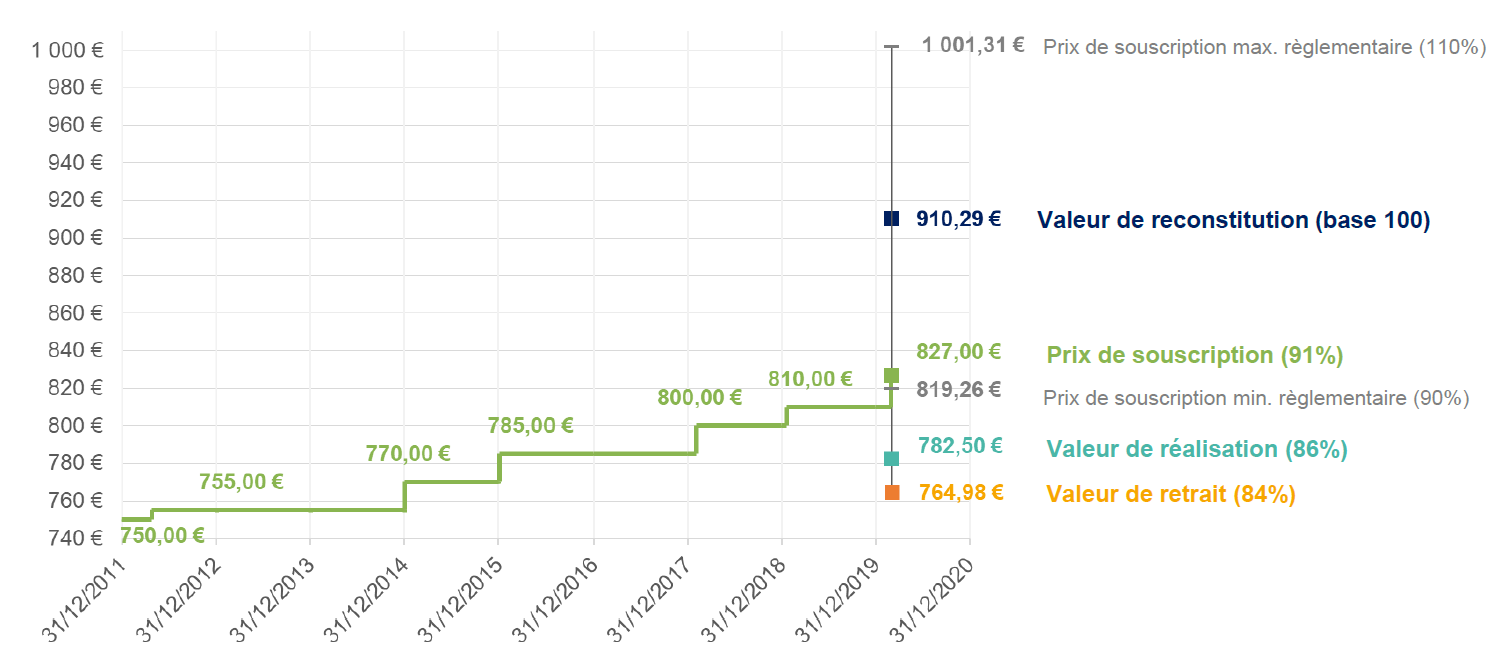

Société de gestion reconnue, la Française AM pratique une stratégie conservatrice vis-à-vis de la valorisation de ses parts. Avant l’augmentation de mars, la valeur de reconstitution s’établissait 10% dessus du prix de la part. Une prudence qui lui permet d’amortir un choc conjoncturel.

Que signifie ce graphique ? Qu’au 1er mars 2020, la valeur du patrimoine immobilier détenu par la SCPI Epargne Foncière reconstituait un prix de part à 910.29 euros, soit 10% au-dessus du prix de souscription actuel. Et donc que même en cas de scénario défavorable, et de baisse des prix immobiliers, il faudrait une baisse de plus de 10% du patrimoine immobilier d’Épargne Foncière pour subir une baisse du prix de la part.

>> Je reçois une information détaillée sur la SCPI Épargne Foncière

Communication non contractuelle à but publicitaire

* Les performances passées ne sont pas un indicateur fiable des performances futures. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

** TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l’année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuées) par le prix de part acquéreur moyen de l’année N.