L'instauration d'un prélèvement forfaitaire unique (« flat tax ») de 30 % sur les revenus du capital mobilier modifie en profondeur l'impôt sur vos revenus du capital en 2018. Intérêts, dividendes, assurance-vie... tout change : le montant à payer, le mode de recouvrement ou encore l'utilisation des abattements. Et il faut donc adapter son patrimoine en conséquence...

L'instauration d'un prélèvement forfaitaire unique (« flat tax ») de 30 % sur les revenus du capital mobilier modifie en profondeur l'impôt sur vos revenus du capital en 2018. Intérêts, dividendes, assurance-vie... tout change : le montant à payer, le mode de recouvrement ou encore l'utilisation des abattements. Et il faut donc adapter son patrimoine en conséquence...

:

:

Depuis le 1er janvier 2018, un prélèvement de 30 % est pris, à la source, sur les intérêts des livets, comptes à terme, obligations et autres titres de créances. Il remplace l'acompte de 36,5% (21 % + 15,5 % de prélèvements sociaux) qui était prélevé les années précédentes. La différence est que, contrairement à l'acompte, le PFU est libératoire de l’impôt sur le revenu, c'est à dire que ces intérêts n'ont pas à être déclarés l'année suivante. Alors que jusqu'à présent vous deviez dans tous les cas déclarer vos intérêts qui venaient se rajouter à vos autres revenu imposables. L'acompte venait en déduction de l'impôt dû, l'excédent éventuel étant restitué.

Les bas revenus ont toujours la possibilité d'opter pour l'imposition au barème de l'IR. Sachant que les prélèvements sociaux sont passés à 17,2 %, c'est intéressant uniquement si on n'est pas imposé. Pour ceux qui sont dans la tranche à 14 %, choisir le barème de l'IR reviendrait à payer un impôt de 31,2 % (14 %+17,2%). Mieux vaut donc rester au PFU.

Pour les bas revenus qui ont plutôt intérêt à choisir l'intégration au barème de l'IR, deux possibilités:

- Payer le PFU à la source, puis déclarer les revenus au barème de l'IR. Le PFU payé viendra donc en déduction de l'impôt dû, l'excédent éventuel étant restitué.

- Demander, comme c'était déjà la cas pour l'acompte, une dispense de PFU (mais pas de prélèvements sociaux) sur les intérêts. Pour cela, il faut que le revenu fiscal de référence du dernier avis d'imposition soit inférieur à 25000€ (50 000 pour un couple marié/pacsé). Et une telle demande doit être envoyée avant le 30 novembre de l'année n-1 pour être dispensé l'année n.

:

Flat tax, IFI, prélèvements sociaux : la fiscalité des revenus du patrimoine connait un gros coup de lifting pour l'année 2018. C'est donc le moment de faire le point sur vos placements avec un conseiller en gestion de patrimoine et adapter votre stratégie à ces changements.

>> Demandez à être rappelé(e) par un conseiller MonFinancier

ou

>> Prenez un rendez vous dans une de nos agences

:

Comme pour les intérêts, un prélèvement de 30% est pris à la source sur le montant des dividendes reçus (hors PEA). Il remplace l'acompte qui était de 21 %. Là encore le prélèvement à la source est libératoire de l'impôt sur le revenu. Mais le contribuable peut choisir d'intégrer ces dividendes au barème de l'IR.

S'il choisit le barème de l'IR, il bénéficiera alors d'un abattement de 40 % sur le montant à déclarer à l'IR (mais pas sur les prélèvement sociaux). Pour une personne soumise à la tranche à 14 %, l'impôt serait alors de 8,4 % (14 - (1-40%)) + 17,2 %) soit 25,6 %. Plus faible que le PFU.

Mais attention, le choix pour le barème de l'IR se fait au moment de la déclaration d'impôt et s'applique sur l'ensemble des revenus du capital (intérêts, dividendes, plus-values, assurance-vie). On ne peut pas choisir le PFU pour certains revenus et le barème pour d'autres. Un calcul global est donc nécessaire qui prend en compte tous les revenus (intérêt, dividendes, plus-values,...) et leurs abattements.

Comme pour les intérêts, les contribuables peuvent demander une dispense de PFU à la source (mais pas sur les prélèvements sociaux). Pour cela, il faut que le revenu fiscal de référence du dernier avis d'imposition soit inférieur à 50000€ (75 000 pour un couple marié/pacsé). Et une telle demande doit être envoyé avant le 30 novembre de l'année n-1 pour être dispensé l'année n.

:

Aucun impôt n'est prélevé à la source au moment de la réalisation des plus-values mobilières. Comme chaque année, vous devez les intégrer (en tenant compte des éventuelles moins-values de l'année et les moins-values reportables des années précédentes) dans la déclaration d'impôt sur le revenu l'année suivante. Avec donc deux choix de taux:

- La flat tax de 30 % (dont 17,2 % de prélèvements sociaux). Pour rappel, avant 2013, les plus-values ne devaient pas être déclarés à l'IR mais subissaient un taux unique de 19 % (+prélèvement sociaux). On revient donc à ce système même si le taux, hors prélèvements sociaux, est plus faible : 12,8 %

- L'intégration au barème de l'IR (+17,2 % de prélèvements sociaux). Dans ce cas le contribuable peut bénéficier d'abattements, mais seulement pour les titres acquis avant le 1er janvier 2018 et conserver pendant plus de 2 ans (+50%) et plus de 8 ans (+65%). On rappelle que le choix pour le barème de l'IR se fait au moment de la déclaration d'impôt et s'applique sur l'ensemble des revenus du capital (intérêt, dividende, plus-values, assurance-vie). On ne peut pas choisir le PFU pour certains revenus et le barème pour d'autres. Ce choix peut donc être intéressant pour les contribuables soumis au taux de 14 %, voir même de 30 % si les plus-values de plus de 8 ans représentent la grande majorité de leurs revenus du capital. Un calcul global est nécessaire.

A l'origine, tous les rachats des contrats d'assurance-vie devaient être concernées par la flat tax. Même les rachats sur les contrats de plus de 8 ans qui bénéficiait d'un taux de prélèvement dérogatoire de 7,5 % (hors prélèvement sociaux). Le mise en place de la flat tax constituerait donc une hausse d'impôt.

Mais on ne touche pas facilement au placement préféré des Français. Face à la grogne des épargnants et des compagnies d'assurance, le gouvernement a reculé et a décidé d'appliquer ce prélèvement uniquement sur les nouveaux versements, à partir du 27 septembre 2017. En clair, les sommes déjà versées dans l'assurance-vie ne subiront pas la flat tax et garderaient les taux de prélèvement actuels, donc 7,5 % pour les contrats de plus de 8 ans.

Par ailleurs, autre « reculade » du gouvernement, les épargnants qui ont moins de 150.000 euros versés (300.000 euros pour un couple) en assurance-vie ne sont également pas concernés par cette flat tax.

À noter quand même que les assurés bénéficient toujours d'un abattement sur ces gains, de 4.600 euros par an pour un célibataire (9 .00 euros pour un couple) qui font que le prélèvement ne s'applique souvent pas. Cet abattement annuel s'applique en premier lieu sur les produits soumis au taux de 7,5 % avant ceux soumis à la flat tax (mais pas sur les 17,2 % de prélèvement sociaux).

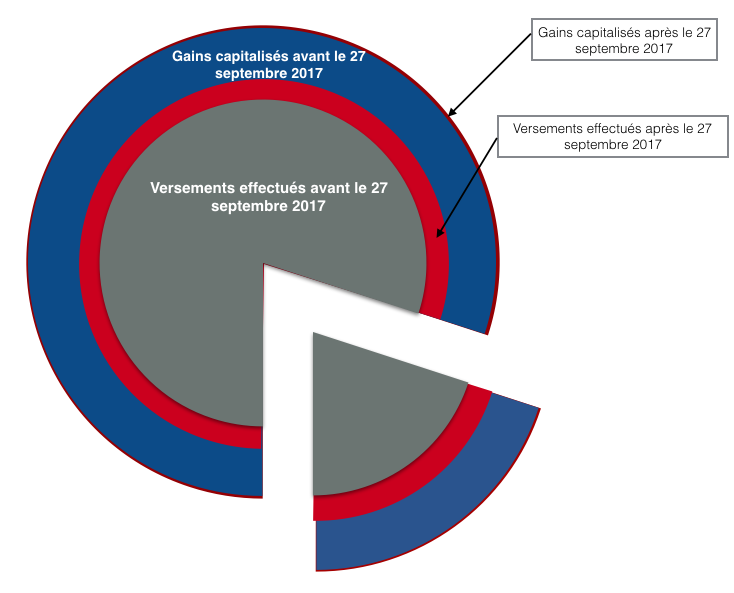

Pour faire face à cette nouveauté fiscale et à sa complexité, les assureurs vont distinguer deux poches dans chaque contrat d'assurance-vie : une poche pour les versements avant le 27 septembre 2017 et une poche pour les versements après cette date.

Lorsqu'un assuré effectue un retrait de ce contrat, l'assureur va calculer la part de gains provenant des versements avant le 27 septembre (et appliquera, si option pour le PFL, l'ancien taux de 35%, 15% ou 7,5% selon l'âge du contrat + 17,2 %,) et la part de gains sur les primes versées après le 27 septembre (il appliquera, dans tous les cas, un taux de 7.5% +17.2% si le contrat a plus de 8 ans et de 30% s'il a moins de 8 ans), au prorata selon les gains réalisés sur l'ensemble du contrat (voir graphique ci-dessous).

À noter : Les prélèvements appliqués par l'assureur ne dispensent pas d'une déclaration en mai l'année suivante. Elle permet notamment de récupérer l'abattement de 4.600 euros ou 9.200 euros pour un couple. Elle permet aussi, pour ceux qui le souhaitent, de choisir l'intégration de ces revenus au barème de l'IR.

Pour ceux qui gardent le PFU, ils devront déclarer la part des gains sur les contrats de plus de 8 ans soumis à la flat tax et non à l'ancien taux de 7,5 % que l'assureur a appliqué : Il s'agit de la part des gains sur les versements après le 27 septembre qui dépassent le seuil des 150.000 euros (300.000 euros pour un couple) versés au total en assurance-vie (et en contrat de capitalisation). Les sociétés d’assurance sont tenues de communiquer à l’assuré l’ensemble des informations et documents permettant au contribuable de déclarer lesdits produits, le cas échéant rachetés, selon le régime fiscal qui lui est applicable.

Si le prélèvement effectué par l’assureur excède le montant de l’impôt sur le revenu dû par le contribuable au titre de l’année au cours de laquelle il a été opéré, l’excédent est restitué. Dans le cas contrairement, un complément sera effectué par l'assuré.

:

L'assurance-vie garde donc tout son intérêt fiscal, notamment après 8 ans

>> Je reçois une information détaillée sur le contrat d'assurance vie MonFinancier

:

Mario, célibataire, TMI de 30%, un contrat d'assurance vie ouvert en 2006 :

Au 31 décembre 2017 :

- Versements effectués avant le 27 septembre 2017 : 120.000 euros

- Versements effectués après le 27 septembre 2017 : 60 000 euros

Au cours de l'année 2018

Il fait un rachat de 40 000 euros, dont 14 600 euros de gains, dont :

- 9600 € issus de versements avant le 27 septembre 2017

- 5000 € issus de versements après le 27 septembre 2017

Prélèvement à la source 2018 :

Le contrat ayant plus de 8 ans, l'assureur va appliquer le taux de 7,5 % + 17,2 % de prélèvements sociaux sur l'ensemble des gains (9600+5000). Soit un prélèvement de 3606,2 euros. A noter que si le contrat avait entre 4 et 8 ans, l'assureur aurait prélevé 15% + 17.2% pour les gains des versements réalisés avant le 27 septembre 2017 et la flat tax de 30 % pour les gains des versements réalisés après le 27 septembre 2017

Déclaration 2019 :

L'assuré déclare les 9.600 euros de gains issus de versements avant le 27 septembre 2017, afin d'obtenir l'abattement de 4600 euros (soit une réduction d'impôt de 345 euros).

Il déclare également les 5000 € (aucun abattement puisque les 4600 € ont été totalement utilisés). Sur les 60 000 euros versés après le 27 septembre 2017, 30 000 € (soit la moitié) sont considérés sous le seuil de 150 000 euros (puisque l'assuré avait fait 120 000 € de versement avant le 27 septembre 2017) et restent donc soumis au taux dérogatoire de 7,5 %. Le reste (l'autre moitié) est soumis à la flat tax. Ainsi, 1/2 de 5.000 euros (2.500 euros) est soumis à la flat tax de 30 % (soit 750 euros) au lieu du taux dérogatoire de 7,5 % +17,2 % (617,5 euros), soit une « surtaxe » à payer de 132,5 euros (750-617,5)

:

Faites le point sur vos contrats d'assurance-vie avec un conseille en gestion de patrimoine MonFinancier : Serez-vous soumis à la flat tax ? Sur quels gains ? Comment profiter au mieux des abattements ? Bénéficiez de l'expertise d'un conseiller en gestion de patrimoine

>> Demandez à être rappelé(e) par un conseiller MonFinancier

:

Au vue de ces dernières précisions, les assurés ont donc tout intérêt à loger leurs nouveaux versements dans un nouveau contrat d'assurance-vie.

Tout d'abord pour plus de simplicité : Savoir facilement quels gains sont soumis à la flat tax, et quels gains ne le sont pas, sans avoir à effectuer des calculs compliqués de proratisation. On s'assure aussi que l'assureur, qui va donc devoir modifier ses modèles de calculs pour prendre en compte cette nouvelle donne, ne fasse pas une erreur défavorable à l'assuré.

Mais l'intérêt peut aussi être financier : Si l'assuré détient un contrat de plus de 8 ans et un nouveau contrat pour les nouvelles primes, il peut choisir dans quel contrat il fera ses retraits pour optimiser sa fiscalité.

Tant que le nouveau contrat n'a pas 8 ans, il a intérêt à faire des retraits dans le vieux contrat, pour bénéficier du taux de 7,5 % et de l'abattement de 4600 euros (9200 euros pour un couple)

Lorsque le nouveau contrat a plus de 8 ans, l'assuré va adapter ses retraits selon leur taille :

:

Pour vos versements dans l'assurance-vie, privilégiez les contrats d'assurance-vie sans frais d'entrée, avec des fonds en euros performants et des supports diversifiés pour investir sur les marchés financiers ou en immobilier :

>> Je demande une documentation gratuite sur le contrat d'assurance vie de MonFinancier

:

Communication non contractuelle à caractère publicitaire.

MonFinancier Retraite Vie est un contrat individuel d'assurance vie assuré par SURAVENIR, Société anonyme à directoire et conseil de surveillance au capital entièrement libéré de 400 000 000 euros. Société mixte régie par le Code des Assurances / Siren 330 033 127 RCS Brest. Siège social : 232 rue Général Paulet - BP 103 - 29802 Brest Cedex 9.