Alors qu’on pouvait obtenir facilement 4 ou 5% de rendement sans risque il y a 10 ans, avec les fonds en euros, les meilleurs fonds garantis ne rapportent plus que 1.5 ou 2% aujourd’hui. Quelles solutions existent pour ceux qui veulent gagner plus, qui sont prêts à prendre une part contrôlée de risque, sans tout miser sur une performance boursière et un rebond des marchés financiers ? Pour eux, MeilleurPlacement va très prochainement lancer un produit structuré, avec un coupon attractif et un risque maitrisé, puisque le capital est garanti si l’indice de référence n’a pas baissé de plus de 50% à l’échéance.

Classe d'actifs à part entière, les produits structurés offrent une source de diversification et une alternative pertinente aux placements traditionnels avec comme objectif principal d'optimiser le couple rendement/risque de votre allocation. Ils répondent à un double objectif :

• Bénéficier d'un rendement distribué sous forme de coupons chaque année et / ou à l'échéance, lié à la performance d'un actif sous-jacent (exemple : indice EuroStoxx 50, CAC 40, etc.)

• Assurer un niveau de protection du capital (exemple : capital protégé si l'indice sous-jacent ne baisse pas de plus de 50 %), lequel est remboursé à l'échéance du produit ou par anticipation.

Ils sont donc moins risqués qu'un investissement en direct dans une action ou un indice. Et ils offrent des rendements attractifs et une diversification intéressante.

Ils sont donc moins risqués qu'un investissement en direct dans une action ou un indice. Et ils offrent des rendements attractifs et une diversification qui en font une alternative intéressante aux placements traditionnels.

Afin d’obtenir le niveau de protection voulue (-30%, -40% , -50% selon les produits), l’investisseur doit, en contrepartie, renoncer à une partie du potentiel de hausse. Son gain va être en effet limité à un coupon annuel (par exemple 5, 6, 7%* selon les produits) qui sera versé au moment du dénouement du produit.

Évidemment, plus la protection est élevée, plus le coupon sera faible.

Un produit avec une barrière à 50% sera moins rentable qu’un produit avec une barrière à 30%. Le niveau du coupon dépend aussi des conditions pour le toucher et du mécanisme de remboursement. Un produit qui verse le coupon si le sous-jacent n’a pas baissé sera moins rentable qu’un produit qui verse le coupon si le sous-jacent n’a pas baissé de plus de 50%.

Enfin, le niveau du coupon dépend également de la période pendant laquelle le produit est construit. Et notamment de la volatilité. En ce moment, la volatilité est extrême sur les marchés. Un filet de protection de 20% ou 30% parait finalement très peu sécurisant aujourd'hui, alors qu’il aurait paru très solide il y a quelques semaines. Du coup, aujourd’hui, le coupon proposé sur ce type de produit serait bien plus élevé qu’il y a quelques semaines. On peut espérer du 4 ou 5%* alors qu’on aurait eu plutôt 3% en début d’année. C’est également le cas pour un filet de protection de 50%, très sécurisant, mais qui semble quand même plus risqué aujourd’hui qu’il y a quelques semaines.

C’est pour cette raison que MeilleurPlacement souhaite profiter de la période actuelle pour vous construire un produit structuré de qualité. De par la volatilité exacerbée sur le marché, notre partenaire est en mesure de construire un produit avec un filet de protection de 50%, un coupon de 7%*, et un effet coussin à -40% à l'échéance (10 ans). Le produit sera commercialisé dans quelques semaines pour une date de constatation au 17 juillet. Une opportunité rare qu’il ne faudra surtout pas rater.

>> Inscrivez-vous sur la liste d’attente pour le lancement de notre nouveau produit structuré

La date d’échéance de MF rendement 2 est au 24/07/2030, 10 ans après la date de constatation initiale de l’indice de référence, le 17/07/2020.

L’indice de référence est l’indice Euro Istox EWC 50. Il s’agit d’un indice équipondéré, composé des 50 actions de l’indice Euro Stoxx 50, l’indice de référence de la zone euro. Il est calculé en réinvestissant les dividendes détachés par les actions qui le composent, et en retranchant un prélèvement forfaitaire et constant de 50 points d’indice par an.

Le capital et les coupons versés dépendent donc de l’évolution de cet indice. La durée de vie du produit également. Car en réalité, il existe plusieurs scénarios favorables qui permettraient au produit de se déboucler avant l’échéance de 10 ans.

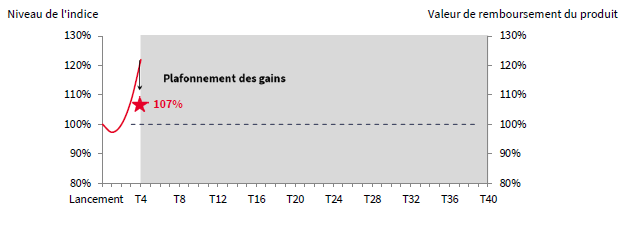

En effet, dès la fin de la première année (17/07/2021), si le sous-jacent est au-dessus de son niveau initial (17/07/2020), alors le capital est remboursé par anticipation et un coupon de 7%* est versé.

Illustration** :

Tant qu’il n’y a pas de remboursement anticipé, ce processus est renouvelé tous les trimestres, avec, en cas de remboursement anticipé du capital, un coupon 1.75%* par trimestre écoulé.

Par exemple, si pendant 24 trimestres, le sous-jacent n’a jamais été au-dessus de son niveau initial lors d’une date de constatation, et qu’au 17/10/2026 (25e trimestre), il est constaté à 2% au-dessus de son niveau initial, alors le produit est remboursé à hauteur de 100% + un coupon de 43.75%* (25*1.75%*). Une performance de plus de 40%* alors que le sous-jacent n’aura augmenté que de 2% sur la période…

À l’échéance, si le produit n’est pas encore remboursé, c’est que le sous-jacent n’a jamais été au-dessus de son niveau initial à aucune date de constatation. Si le sous-jacent a baissé de plus de 40%, deux scénarios, plutôt défavorables, sont possibles :

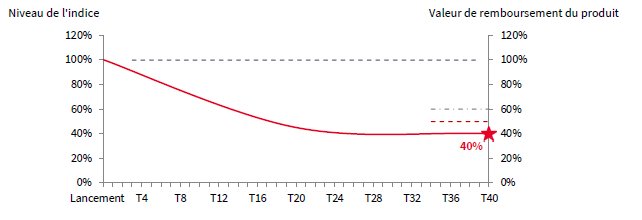

Scénario défavorable

À l’échéance, le sous-jacent a baissé de plus de 50% par rapport à son niveau initial. L’investisseur va alors subir une perte en capital. La perte est la même que celle qu’aurait subie un investisseur ayant investi directement sur l’indice.

Illustrations** :

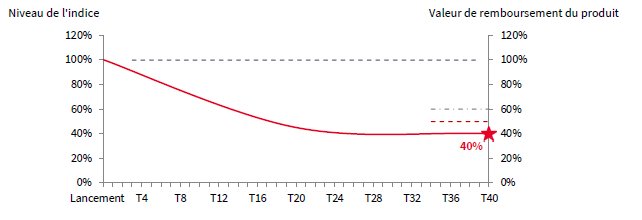

Scénario médian

À l’échéance, le sous-jacent a baissé de moins de 50% (mais de plus de 40%) par rapport à son niveau initial. Le capital est remboursé. Mais les coupons sont perdus.

Illustrations** :

Il y a donc une protection du capital tant que le sous-jacent n’a pas baissé de plus de 50% à l’échéance. Un bon niveau de protection pour ceux qui veulent investir aujourd’hui sur les indices boursiers pour viser un bon rendement, mais qui craignent encore des baisses, alors que les indices ont perdu près de 30% depuis le début de l’année. Mais avec ce produit, il faudrait donc une nouvelle baisse de 50%, sur 10 ans, pour qu’une partie du capital soit perdu.

Ce deuxième scénario (remboursement du capital, mais coupons perdus) n’est réalisé qu’en cas de baisse de plus de 40% (et donc de moins de 50%) du sous-jacent. Si la baisse est moindre (ou si le sous-jacent est stable ou en hausse) alors c’est un troisième scénario qui s’applique, beaucoup plus favorable…

Le dernier scénario, peut être le plus favorable, est le cas où, à l’échéance, le produit n’a pas été remboursé (donc sous-jacent jamais au-dessus de son niveau initial à aucune date de constatation), et que le sous-jacent n’a pas baissé de plus de 40% par rapport à niveau initial. Peu importe qu’il soit stable ou même en baisse. S’il a baissé de moins de 40 % alors :

• Le capital est garanti (puisqu’il y a un filet de protection à 50%).

• Tous les coupons passés sont versés. C’est ce qu’on appelle « l’effet Airbag ». L’investisseur reçoit un coupon de 70%, alors même que l’indice est en baisse.

Ce scénario long terme est particulièrement intéressant, car il permet de dégager une performance très solide, alors que dans le même temps, un investissement dans l’indice boursier se serait soldé par une perte.

Vous avez un horizon long terme, vous recherchez un rendement attractif de 7%*, vous êtes prêt à prendre une part de risque, mais ne souhaitez pas investir aujourd’hui directement sur les marchés boursiers, car vous doutez du potentiel long terme des indices, alors le produit MF Rendement 2 est fait pour vous.

>> Inscrivez-vous sur la liste d’attente pour le lancement de MF Rendement 2

Le produit structuré est donc un bon compromis pour se familiariser avec la Bourse. Idéal pour commencer en douceur avec souvent un ticket minimum faible, un objectif de gain annuel compris entre 5% et 7%* et la possibilité de bénéficier de la fiscalité attractive et souple de l’assurance-vie si vous y logez votre produit.

Le cadre est donc idéal :

- Pas de frais d'entrée : votre première performance, c’est l’absence de frais ou de commission de souscription. Tous les produits structurés proposés par MeilleurPlacement sont exonérés de frais d'entrée, contrairement à ce qui est proposé par les réseaux bancaires traditionnels. Les seuls frais à payer sont les frais de gestion du contrat d'assurance vie (les frais de gestion des contrats d'assurance vie proposés par MeilleurPlacement sont parmi les plus bas du marché de l'assurance vie en France).

- Des produits sélectionnés rigoureusement par les experts de MeilleurPlacement de manière totalement indépendante et objective, afin de proposer des produits adaptés à différents profils d'investisseurs et avec un couple rendement/risque optimisé.

- La fiscalité douce : En investissant dans le cadre de l'assurance-vie, vous bénéficiez de la fiscalité avantageuse de ce placement :

• Pas d'impôt tant que vous ne faites pas de retrait.

• Seule la part de gains comprise dans le retrait est imposée.

• Lorsque votre contrat a plus de 8 ans, un taux d'IR qui peut être réduit (7,5 % au lieu de 12,8%) et surtout des abattements annuels sur les gains (4600 euros pour un célibataire, 9200 euros pour un couple.

MeilleurPlacement lancera très prochainement MF rendement 2, un produit structuré sur l’indice Euro Istoxx EWC 50, un indice équipondéré avec dividende synthétique de 50 points, composé des 50 actions de l’indice Euro Stoxx 50, avec un filet de sécurité à 50%, un coupon de 7%* et un effet coussin à -40% à l'échéance (10 ans). Une opportunité rare qu’il ne faut surtout pas manquer.

>> Inscrivez-vous sur la liste d’attente pour le lancement de MF Rendement 2

Communication non contractuelle à but publicitaire

* Hors prélèvements fiscaux et sociaux et frais de gestion applicables aux contrats d'assurance vie ou de capitalisation concernés, hors faillite ou défaut de paiement de l'émetteur et de son garant, pour un investissement pendant la période de commercialisation. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice sous-jacent, des taux d'intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque sur le capital, non mesurable à priori.

** Les données chiffrées utilisées dans ces illustrations n’ont qu’une valeur indicative et informative, l’objectif étant de décrire le mécanisme du produit. Elles ne préjugent en rien de résultats futurs et ne sauraient constituer en aucune manière une offre commerciale.

Les produits structurés présentent un risque de perte en capital. Cet investissement s’adresse à des investisseurs disposant des connaissances et de l’expérience nécessaires pour évaluer les avantages et les risques inhérents au support proposé. Il est recommandé à tout souscripteur intéressé, d’apprécier, au regard des risques encourus et sur la base de son propre jugement ou des recommandations des conseillers qu’il aura estimé utile de consulter, l’adéquation du support à ses besoins et à sa situation patrimoniale et fiscale.