Semaine noire, et surtout lundi noir, pour le pétrole ! Des baisses d’environ 30% sur les différents contrats à terme de juin et juillet. Surtout, lundi soir, en quelques heures seulement, le brut américain est passé de 24$ à -37,63$ à l’issue d’une séance historique. Soit, une chute de plus de 300%. C’est du jamais vu et la crise du Covid-19 est bien sûr pointée du doigt pour expliquer ce carnage. Mais ce n’est pas la seule raison. Voici nos explications pour tout comprendre sur le krach pétrolier.

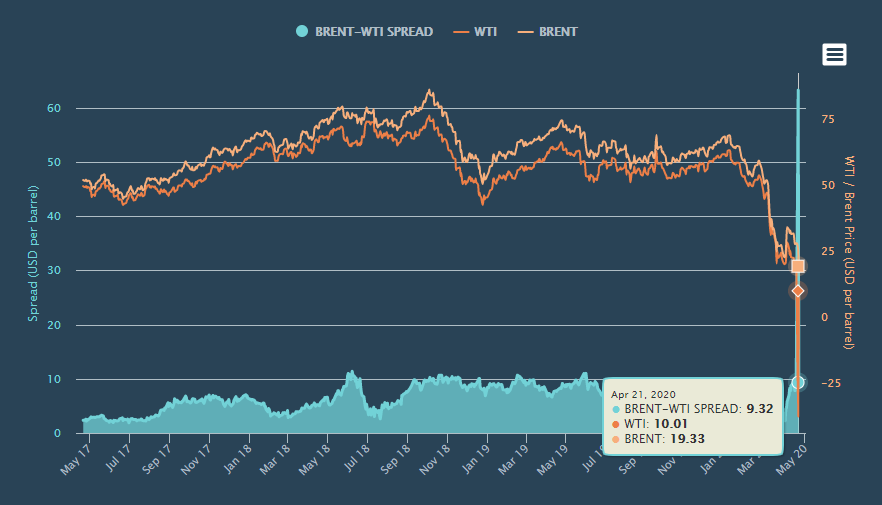

Au niveau mondial, plusieurs types de pétrole sont à distinguer selon leurs lieux d’extraction, d’échange, leurs densités et leurs raffinages. Les deux principaux sont appelés “WTI” et “Brent”.

Le premier désigne le West Texas Intermediate, aussi appelé Texas Light Sweet. Comme son nom l’indique, ce pétrole brut provient du Texas, aux États-Unis. Il sert de référence à la Bourse de New-York, le Nymex, et se vend principalement au niveau local.

Le Brent est le pétrole brut de référence, côté européen. Bien que sa production soit limitée, il détermine également le prix de 60% des pétroles extraits dans le monde. Il est plus lourd que le WTI et est extrait via 19 champs de pétrole situés en mer du Nord.

Le WTI est envoyé par pipeline à Cushing pour être stocké (en Oklahoma) rendant son transport et son exportation coûteuse. In fine, c’est un pétrole principalement raffiné sur le territoire national US et destiné à la consommation américaine. Or, le Brent est issu de différents champs de la mer du Nord, et est déplacé par tankers à travers le monde, en faisant un produit décentralisé.

Le Brent est donc avant tout lié au marché maritime, contrairement au WTI qui est transporté par voie terrestre.

Source : Bluegold Research

Un contrat à terme (ou “Future” en anglais) sur le pétrole désigne un accord entre un acheteur et un vendeur permettant d’investir sur l’or noir à une date et un prix futurs. Il s’agit donc d’un engagement ferme de livraison de pétrole fixée à une date ultérieure.

Ainsi, quand un opérateur achète un future sur le WTI, il s’engage à se faire physiquement livrer des barils à un prix et une date déterminés à l’avance. Un investisseur détenant des contrats qui arrivent à l’échéance est alors confronté à deux possibilités : revendre ses contrats ou se faire livrer les barils et les stocker.

Ce vendredi, le contrat future Brent juin 2020 cotait autour des 22 dollars. Il s’agit du cours qu’on retrouve sur la home page de Boursorama. Il couvre la livraison physique de 1 000 barils, à la date du 19 mai (l’échéance pour juin). Le contrat de juillet s’échange quant à lui à 25 dollars le baril.

Avec plus de trois milliards d’humains confinés et des secteurs d’activité à l’arrêt, notamment le transport aérien, la demande mondiale de pétrole s’est effondrée. En moins de deux mois, elle est passée d’environ 100 millions de barils par jour à moins de 70. Selon l’Agence internationale de l’énergie, la consommation mondiale de pétrole devrait encore baisser de 25% en mai.

5 dates clés

5 mars : le brut passe pour la première fois depuis 2017 sous le cap symbolique des 50$. Une réunion de deux jours s’ouvre en parallèle à Vienne entre l’OPEP et ses principaux alliés, dont la Russie. Pour soutenir le prix des hydrocarbures, l’Arabie Saoudite propose de réduire le niveau de production des pays exportateurs de pétrole. La Russie s’oppose à cette proposition et entraîne l’échec des discussions. S’ensuit une nouvelle baisse de 10% des prix de l’or noir.

9 mars : en représailles, Riyad annonce sa volonté d’inonder le marché en bradant ses prix. La guerre est déclarée avec Moscou ; chaque acteur cherche à augmenter ses parts de marché au niveau mondial. Le cours plonge à nouveau de 20%.

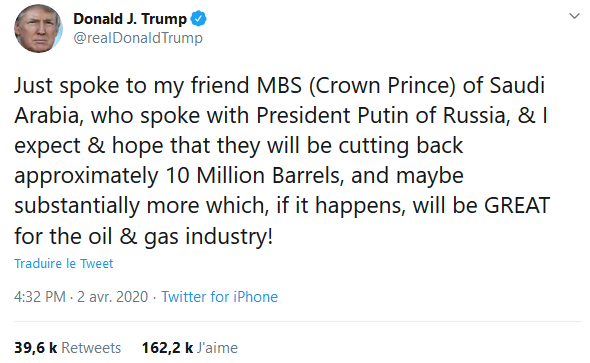

2 avril : Donald Trump entre dans la bataille et évoque sur Twitter un possible accord avec les deux géants russe et saoudien pour réduire l’offre mondiale de 10 millions de barils par jour.

Source : Twitter

9 avril : un rebond précaire de près 30% est observé sur les cours du brut. L’espoir renaît jusqu’au 9 avril. Confinement oblige, l’OPEP se réunit alors par visioconférence et valide l’accord tant attendu.

20 avril : mais il est trop tard et le compte n’y est pas : la réduction de l’offre ne permet pas, selon les investisseurs, de compenser la baisse de la demande mondiale. Lundi 20 avril, le contrat à terme du WTI plonge en territoire négatif pour la première fois de son histoire.

L’incroyable séance de lundi s’est conclue par un prix de -37,63$ pour un baril de 159 litres de pétrole brut américain, principalement échangé entre producteurs et raffineurs. Ces derniers ont profité de la chute des prix pour faire le plein de pétrole : leurs capacités de stockage sont arrivées à saturation, au même titre que les réserves stratégiques de l’État américain.

Sur le marché du WTI, les investisseurs achètent en début de mois les contrats à terme qu’ils revendent plus tard. Ils se paient alors sur la différence de prix. Les contrats achetés début avril débouchent sur une livraison physique de pétrole à l’échéance, soit le 22 avril pour celle de mai 2020.

Récession mondiale, effondrement de la demande, capacités de stockage saturées … un mouvement de panique se répand alors au sein des détenteurs de contrats à terme de WTI. Quel qu’en soit le prix : il faut vendre.

Ce phénomène est caractéristique d’un marché contango. Autrement dit, lorsqu’une vente immédiate rapporte moins à l’investisseur qu’une vente à terme, dans plusieurs semaines ou plusieurs mois. Généralement, un marché devient contango lors de périodes incertaines. Doux euphémisme pour celle que l’on traverse...

Plusieurs produits financiers permettent d’investir directement sur le baril de pétrole, mais tous ont pour sous-jacents des contrats futures. Citons par exemple les ETFS WisdomTree WTI Crude Oil (GB00B15KXV33) qui réplique l’indice Bloomberg WTI Crude Oil Subindex Total Return (en investissant dans des contrats à terme à 1 mois), et le WisdomTree Brent Crude Oil 1m (GB00B0CTWC01), qui offre également une exposition aux variations des contrats à terme à 1 mois sur le Brent.

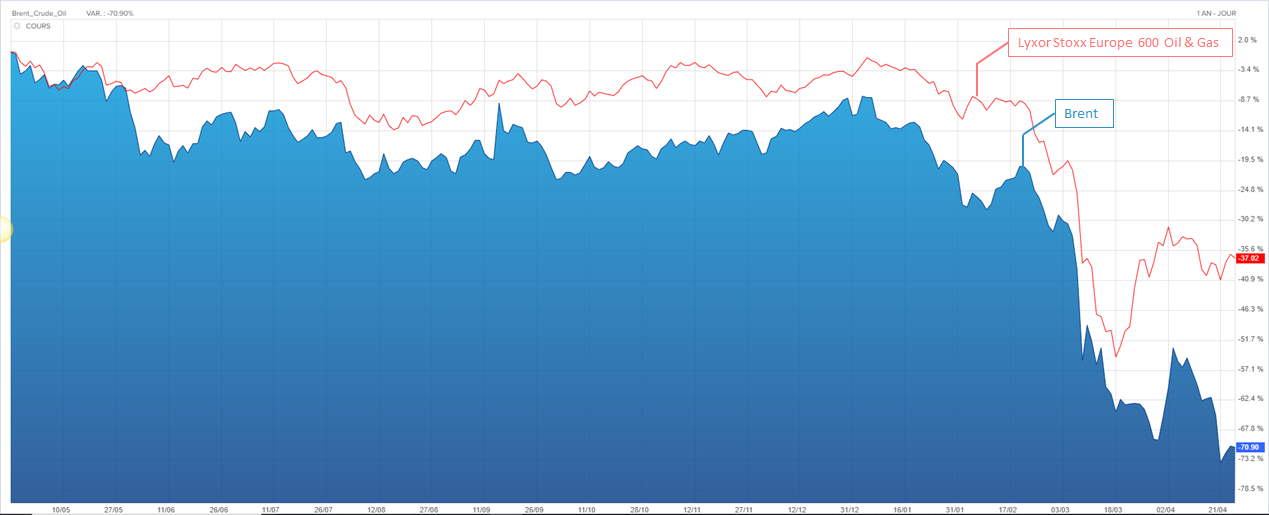

Pour ceux qui recherchent un investissement corrélé au pétrole, mais sans passer par les marchés à terme, et éventuellement éligible au PEA, le tracker Lyxor STOXX Europe 600 Oil & Gas (LU1834988278) réplique la performance de grandes capitalisations du secteur pétrolier européen. Cet ETF est investi en actions, et non pas sur des Futures. Total représente ainsi 28,45% de l’allocation, contre 15,65% pour Shell et 14,31% pour BP. Nous avons conseillé ce tracker à nos abonnés MF Privé dans nos conseils gestion PEA.

Au sein de nos conseils gestion active, nous avons par contre conseillé des turbos. Par exemple, le produit émis par Société Générale Turbo call Illimité Brent future Jun 2020 (DE000CL7BQA1). Ce produit permet de jouer la hausse du sous-jacent avec un effet de levier (actuellement de 1.3). Cela signifie que si vous achetez ce produit maintenant, et que dans quelques jours ou semaines, le sous-jacent a pris 10%, votre produit aura gagné 13%. Mais attention, si le sous-jacent perd 10%, votre produit perd alors 13%. Par ailleurs, si le sous-jacent perd tellement que votre produit perd 100%, alors il sera désactivé (la barrière désactivante du produit est actuellement à 5,46 dollars). Dès lors, votre investissement est perdu. Il existe chez l’émetteur Société Générale de nombreux turbos (sur le Brent et sur le WTI) avec des leviers et des barrières différents.

Comme son nom l’indique, le sous-jacent du turbo est le contrat Brent future june 2020. Il a donc une échéance et expire avant juin. Pourtant, le produit est un turbo illimité. Pour continuer faire vivre le produit, l’émetteur va en fait changer le sous-jacent de manière automatique et a une fréquence prédéfinie vers un autre contrat future ayant les mêmes caractéristiques, mais avec une maturité différente. C’est ce qu’on appelle “un roll over”. Lorsqu’il y a un roll over, le prix du sous-jacent change (on passe par exemple du future juin au future juillet, qui n’ont pas le même prix). Mais ce changement est sans incidence sur la valeur du turbo. Ses caractéristiques (strike, barrière désactivante) seront modifiées dans les mêmes proportions. Par exemple, si le prix du future juillet et 5% plus élevé que le prix du future juin, alors l’émetteur va augmenter de 5% le strike et la barrière du turbo.

Communication non contractuelle à but publicitaire