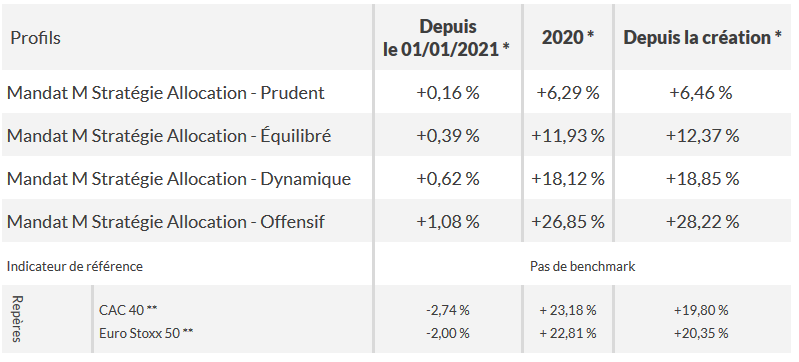

En avril 2020, MeilleurPlacement lançait le contrat M Stratégie Allocation Vie, un contrat qui vous permet d’investir dans une allocation pilotée par nos experts, selon votre profil de risque. Et donc de suivre les anticipations de Marc Fiorentino. Grâce aux convictions de Marc et au choix d’une allocation bien équilibrée sur différents supports, les performances sont clairement au rendez-vous, 10 mois après le lancement : 6,29%* pour le profil prudent, 11,93%* pour le profil équilibré, 18,12%* pour le profil dynamique et 26,85%* pour le profil offensif.

Besoin d’un accompagnement sur la durée pour gérer votre contrat ?

Au sein du nouveau contrat M Stratégie Allocation Vie, ce sont les experts de MeilleurPlacement, réunis autour de Marc Fiorentino, qui définissent votre allocation d’actifs selon leurs anticipations. 4 profils sont proposés, selon le niveau de risque : Prudent, Équilibré, Dynamique et Offensif.

Avec cette allocation, vous suivez les convictions de MeilleurPlacement. Et particulièrement celles émises par Marc Fiorentino dans ses newsletters. Les décisions prises sur nos allocations d’actifs suivront ses convictions. Notamment au niveau de la part investie en actions. Cette part pourra en effet être réduite (tout en restant dans le cadre défini par votre profil d'investisseur) lorsque Marc exprimera sa prudence, comme il a pu le faire par exemple en début d’année (voir les prévisions 2021 de Marc Fiorentino). Et cette part investie en actions sera augmentée (toujours dans les limites définies par le profil) lorsque Marc sera plus optimiste, comme ce fut le cas après le krach boursier de mars 2020 (voir les interviews de Marc Fiorentino du 20 mars et du 3 avril).

Le comité stratégique d’allocation d’actifs se réunit mensuellement. Il analyse l’environnement macro-économique, valide l’allocation d’actifs et procède si besoin aux éventuels ajustements jugés pertinents, en cohérence avec les anticipations macro-économiques de Marc Fiorentino. Ces modifications seront automatiquement réalisées sur votre allocation, grâce au mandat d’arbitrage. Vous n’avez rien à faire !

4 mandats sont disponibles au sein du contrat M Stratégie Allocation Vie, selon le profil de risque :

- M Stratégie Allocation – Prudent :

Horizon de placement recommandé : 3 ans minimum.

Objectif de gestion : Protéger et valoriser régulièrement le capital avec une exposition faible aux fluctuations des marchés financiers.

- M Stratégie Allocation – Équilibré :

Horizon de placement recommandé : 5 ans minimum.

Objectif de gestion : Valoriser le capital sur le moyen terme avec une exposition moyenne aux fluctuations des marchés financiers.

- M Stratégie Allocation – Dynamique :

Horizon de placement recommandé : 8 ans minimum.

Objectif de gestion : Viser une croissance dynamique du capital avec une exposition relativement importante aux fluctuations des marchés financiers.

- M Stratégie Allocation – Offensif :

Horizon de placement recommandé : 10 ans minimum.

Objectif de gestion : Valoriser fortement le capital à travers une exposition aux marchés actions très élevée.

Les fonds ont été sélectionnés par nos experts, avec comme objectif de valider un choix de supports à la fois diversifié, objectif, pertinent et en cohérence avec nos anticipations macro-économiques.

À noter que vous avez la possibilité à tout moment de changer de profil, voire de résilier votre mandat si vous désirez basculer sur une gestion libre. Gratuitement bien sûr.

Le mandat d'arbitrage M Stratégie Allocation est disponible à partir de 10 000 euros, au sein du nouveau contrat d'assurance-vie M Stratégie Allocation Vie et sa version capitalisation M Stratégie Allocation Capitalisation, contrats assurés par Generali Vie.

>> Je reçois une information détaillée sur le mandat d’arbitrage M Stratégie Allocation

Depuis le lancement le comité de gestion s’est réuni 10 fois (en comptant le comité de lancement), autour de Marc Fiorentino, et a publié un commentaire de gestion pour faire part de ses anticipations et de ses choix dans les allocations. Chaque comité n’engendrait pas forcément des changements dans l’allocation. Nous avons parfois choisi de les maintenir stables. Voici les décisions les plus marquante de l’année

- Le 31 mars 2020 : on mise sur un rebond en surpondérant les actions.

- Le 30 avril 2020 : on renforce avec un tracker sur le pétrole

- 29 juin 2020 : on allège légèrement les actions européennes et américaines après le rebond

- 9 octobre 2020 : on retourne sur les actions européennes et américaines en anticipation d’un rebond

- 22 octobre 2020 : on vend une partie du fonds métaux précieux au profit d’un fonds immobilier zone euro pour miser sur une rotation sectorielle

- 22 décembre 2020 : on ajoute un tracker sur la Bourse de Londres pour jouer l’accord sur le Brexit et la stratégie de dumping du Royaume-Uni.

Le 31 mars 2020

La période actuelle est très incertaine. Nous sommes passés de l’optimisme béat du début d’année à la panique irrationnelle. La crise du coronavirus est venue réveiller les investisseurs qui ont cru trop longtemps que les banques centrales "garantissaient" leur investissement contre une chute de la Bourse. Le krach a été violent. Car la crise ne ressemble à aucune autre crise. Ce n’est pas une crise financière (2008) ou l’éclatement d’une bulle (2001). C’est une situation unique : l’arrêt de l’économie. Nous allons voir déferler des séries de statistiques (croissance et chômage) effrayantes. Mais il ne faudra pas s’inquiéter. Lorsque l’économie va repartir, nous aurons des chiffres tout aussi aberrants dans la direction inverse. Car ce qui nous frappe surtout dans cette crise, c’est la vitesse à laquelle les banques centrales et les gouvernements ont répondu. Une réaction fulgurante et massive. Si la prudence reste de mise, nous pensons que toutes ces interventions vont avoir un effet bénéfique dans les prochains mois pour les investissements en actions, c’est pourquoi nous avons décidé de surpondérer légèrement la part investie en actions de nos allocations, en privilégiant les économies développées.

Le 29 juin 2020 : on allège légèrement après le rebond

Les indices boursiers stagnent depuis quelques semaines, après avoir fortement rebondi grâce notamment à la réaction rapide des gouvernements et banques centrales qui ont multiplié les plans de relance monétaire et budgétaire. Le CAC 40, par exemple, semble avoir trouvé un point d'équilibre entre 4900 et 5000 points. L'équilibre est néanmoins fragile. Certains pays comme les États-Unis semblent touchés par une deuxième vague d'épidémie alors que les investisseurs attendent fébrilement les résultats du second trimestre, lesquels s'annoncent désastreux, tout en guettant le moindre signe de reprise. Que va-t-il se passer quand les gouvernements vont arrêter leurs aides pour maintenir à flot les entreprises en difficulté et garantir les emplois ? Face à ces craintes, sachant que le rebond que nous anticipions depuis le mois d'avril a bien eu lieu, nous avons décidé de diminuer légèrement la part investie en actions américaines et européennes. Légèrement car nous gardons malgré tout un biais positif à long terme. En effet nous pensons que les banques centrales interviendront toujours massivement, si besoin est, pour soutenir les économies et les marchés. Mais la prudence nous incite à prendre quelques bénéfices.

Le 9 octobre 2020

Après un puissant rebond fin mai/début juin et un été relativement calme, la rentrée de septembre s’accompagne d'un retour des craintes des investisseurs. Les craintes sur la reprise qui s’essouffle aux Etats-Unis avec en prime le dégonflement de la bulle techno, et la peur d'une deuxième vague en cours qui pourrait mener à un reconfinement général en Europe, alors que la consommation marque le pas. Nous avions allégé légèrement nos positions actions en début d'été, et nous étions alors dans « une neutralité bienveillante ». Bienveillante, car même si la baisse peut se poursuivre en octobre, nous pensons que les banques centrales vont à nouveau injecter massivement de l'argent si la situation se détériore. Nous estimons par ailleurs que les gouvernements sont prêts à doubler la mise sur les plans de relance, en cas de besoin. Les baisses devraient donc être limitées en raison des liquidités abondantes et du manque d'alternatives pour les investisseurs, en cette période de taux d'intérêt bas, voire négatifs. Les indices européens nous semblent par ailleurs très en retard par rapport aux actions américaines. Il y a selon nous une réserve de croissance importante qui ne s’est pas encore exprimée du fait de la reprise de l’épidémie et qui va se libérer dans les mois qui viennent. Nous avons décidé d’augmenter légèrement notre pondération en actions européennes et en actions françaises.

Vous voulez suivre nos anticipations macroéconomiques dans votre assurance vie ? Découvrez notre contrat M Stratégie Allocation Vie. Un contrat avec un mandat d’arbitrage porté par les convictions de Marc Fiorentino et son équipe.

>> Je reçois une documentation gratuite sur le contrat d'assurance-vie M Stratégie Allocation Vie

Nous avons lancé le contrat en avril pour répondre à la demande de nos clients qui souhaitaient pouvoir suivre, au sein de leur contrat d’assurance-vie, les recommandations de nos experts et notamment Marc Fiorentino.

Le timing était idéal car après la chute des marchés boursiers, Marc affichait son optimisme en avril et voyait les indices boursiers rebondir, alors qu’il était très prudent en début d’année. Ses anticipations se sont révélées exactes. Les indices ont globalement profité d’un rebond boursier en mai et juin, ce qui a profité globalement à nos allocations sur lesquelles nous avions décidé de surpondérer légèrement la part investie en actions (voir point macro du 31 mars ci-dessus). Après une stabilisation pendant l’été, les indices boursiers ont connu une deuxième vague… de rebond au mois de novembre, juste après que le comité ait décidé de renforcer une nouvelle fois la part de l’allocation investie en actions (voir point macro du 9 octobre ci-dessus).

Par ailleurs, le choix de certaines zones s’est avéré particulièrement payant (secteur métaux précieux et secteur Énergie, Europe, Japon, Immobilier, notamment) tandis que plusieurs fonds ont surperformé leur catégorie. Au final, les performances depuis le 9 avril sont les suivantes :

>> Je reçois une documentation gratuite sur le contrat d'assurance-vie M Stratégie Allocation Vie

Réuni exceptionnellement le 11 janvier 2021, le comité stratégique a pris une décision importante de réduire, de manière assez significative, son exposition aux fonds actions et notamment les fonds américains. Dans le dernier rapport de janvier, le comité justifie sa décision :

Depuis le mois d’avril 2020, nous étions positifs sur les indices boursiers. Avec un seul argument, mais de taille : nous n'avions jamais vu les banques centrales et les gouvernements intervenir aussi rapidement et aussi massivement. Ces torrents d’argent déversés ont notamment alimenté les réserves d'épargne des particuliers et de trésorerie des entreprises. Ces liquidités dorment en attendant des jours meilleurs. Dès que le virus va refluer, il y aura donc un effet rattrapage massif avec une explosion de la croissance sans précédent. Pourtant, malgré ces « lendemains qui chantent », nous demeurons prudents. Nous pensons qu’une bulle est en train de se former sur les marchés boursiers. On le voit sur la valorisation de certains actifs comme le bitcoin, et certaines valeurs, notamment américaines, comme Tesla ou les « valeurs vertes ». Cette bulle peut continuer à gonfler pendant des semaines, voire même des mois, à l’image de la bulle internet qui a explosé en 2000 alors qu’elle avait été identifiée par le patron de la Fed en décembre 1996. Par prudence, nous avons décidé (lors d'un comité exceptionnel en date du 11 janvier 2021) de réduire notre exposition sur les actions des différentes zones, en particulier les valeurs américaines.

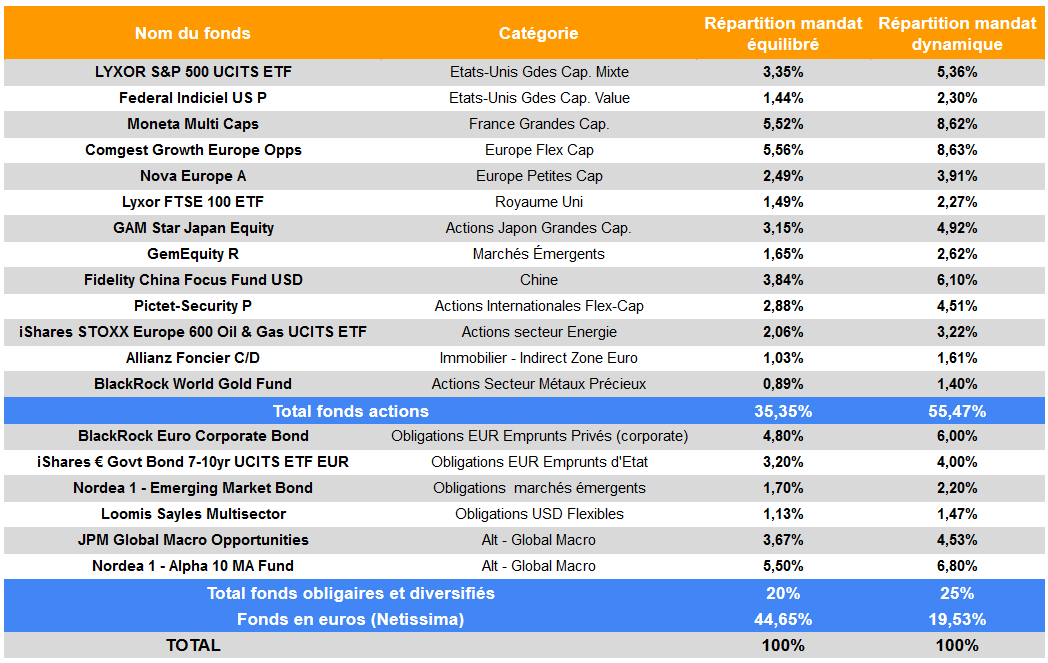

La part d’actions a donc été allégée. Bien sûr, l’allocation dépend avant tout du mandat choisi. Plus vous êtes prudent, plus vous serez investi sur le fonds en euros (66,47% sur le fonds en euros actuellement dans le mandat prudent) même si cette part dépend aussi de nos anticipations. Dans le mandat prudent, la part d’actions sera comprise entre 15 et 20% (15% quand on est très prudent et 20% quand on est optimiste) alors que dans le profil dynamique, la part d’actions sera comprise entre 40 et 70% (61.12% actuellement).

À titre d’exemple, vous trouverez ci-dessous la répartition actuelle de nos mandats « Équilibré » et « Dynamique ».

Vous voulez bénéficier de ces allocations et de notre suivi dans le temps ? Découvrez notre contrat M Stratégie Allocation Vie. Un contrat avec un mandat d’arbitrage porté par les convictions de Marc Fiorentino et son équipe.

>> Je reçois une documentation gratuite sur le contrat d'assurance-vie M Stratégie Allocation Vie

Communication non contractuelle à but publicitaire

* Le mandat a été lancé le 09/04/2020. Performances depuis la création et depuis le 01/01/2021 arrêtées au 29/01/2021 - Source MeilleurPlacement. Les performances sont nettes de frais de gestion des contrats et nettes de frais de gestion propres aux supports en unités de compte, hors prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N+1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes de l’année 2021 (fonds en euros compris) seront donc disponibles dans les reportings du 31/01/2022.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L’investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l’évolution des marchés financiers. L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas.

** Les indices repères présentés (indices dividendes non réinvestis) sont indiqués à titre d’information uniquement. Il ne s’agit pas d'indicateurs de référence des profils.

L'investissement sur des supports en unités de compte présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

L’assureur s’engage sur le nombre d’unités de compte et non sur leur valeur qu’il ne garantit pas.