Les investisseurs tablent sur une reprise économique très forte pour le deuxième semestre 2021. Entre plans de relance, nouvelles rassurantes sur les vaccins, publications trimestrielles meilleures qu’attendu et données économiques positives, les marchés n’ont pas manqué de leviers haussiers ces dernières semaines. Dans ce contexte, une hausse de l’inflation, voire une surchauffe économique, sont à prévoir dans le “monde d’après”. Comment protéger son épargne et tirer profit de la pression inflationniste ? Dans cet article, nous vous présentons nos solutions.

La reflation. C’est le grand thème du moment pour les investisseurs. Ce sujet a soutenu la hausse des marchés actions depuis le début de l’année. Concrètement, la reflation est un rebond de l’inflation, stimulée par l’augmentation de la masse monétaire et/ou la réduction des impôts.

Les banques centrales sont à la manœuvre au niveau monétaire et les gouvernements sur le front budgétaire. L’objectif est de ramener l’inflation sur sa tendance de long terme, suite à une crise économique comme celle que l’on traverse avec le Covid. Dans la plupart des pays développés, la cible d’inflation est fixée à 2% par an.

Reflation : les commentaires de Marc Fiorentino

“Ce que je regarde : je vous avais dit que le "black swan", le cygne noir qui pouvait faire déraper les marchés, c'était l'inflation. À la "libération", nous allons consommer comme si notre sort en dépendait, les entreprises vont rattraper leur retard d'investissement, et l'économie va être en surchauffe. Avec un risque de dérapage de l'inflation.

[...]La taille du package de reflation de l'économie de Joe Biden, 1 900 milliards de $, fait débat pour une raison intéressante : l'économie est déjà en train de rebondir et ce package de relance pourrait provoquer une surchauffe. Reflation, surchauffe, inflation. Depuis le temps qu'on vous en parle ici. Le risque pour le deuxième semestre 2021 aux États-Unis n'est pas le ralentissement de l'économie, mais sa surchauffe.

Et les marchés commencent à miser sur ce scénario. Les taux à long terme américains remontent, alimentés par la hausse du pétrole, par la hausse des matières premières et par les perspectives de reprise.”

INFLATION ET RENDEMENT RÉEL

Aux Etats-Unis, l’inflation est dopée par les prix de l’essence. En décembre, elle a progressé de 0,4% sur un mois, selon l’indice des prix à la consommation. C’est le rythme le plus soutenu depuis août 2020, conforme aux attentes des analystes. Le prix à la pompe a progressé de 8,4% en un mois et représente près de 60% de la hausse générale de l’inflation Outre-Atlantique. Les prix alimentaires ont également progressé de 0,4% sur la période.

Côté français, le mois de janvier 2021 a été marqué par une inflation de 0,6% sur un an. Cette hausse est principalement justifiée par la hausse des prix des services et du tabac selon l’Insee. Sur un mois, les prix ont progressé de 0,2%, comme en décembre 2020. Au niveau de la zone euro, après cinq mois négatifs, une hausse de 0,9% des prix a été constatée en janvier par la banque centrale européenne.

Nous sommes donc encore loin de l’objectif de 2% affiché par la BCE. Mais cette hausse a la particularité très importante de se réaliser dans un environnement de taux qui restent extrêmement bas. Le taux de l'OAT, les emprunts de l’État français à 10 ans, reste à un niveau historiquement bas à -0,23%. Les taux monétaires (EONIA et Euribor) évoluent également en territoire négatif. Et qui dit taux bas, dit rendements bas des placements monétaires.

À commencer par le Livret A. Le livret préféré des Français a été pendant longtemps présenté comme le rempart contre l'inflation. Logique : son taux était calculé en prenant en compte la hausse des prix à la consommation. D'ailleurs, si depuis le 1er février 2020 le rendement du Livret A est de 0,50 %, c'est bien parce que les taux et l'inflation sont à des niveaux historiquement bas.

Avec la hausse de l'inflation, peut-on espérer une hausse du rendement du Livret A ? Absolument pas : le gouvernement, qui n'aime pas le livret A et veut orienter l'épargne des français vers de placements plus « productifs». En ce sens, il a pris deux mesures très défavorables au livret préféré des Français. La baisse de 0,75% à 0,50% de sa rémunération le 1er février 2020 et l’entrée en vigueur, à cette date, d'une nouvelle formule de calcul. Une formule de calcul qui donne la possibilité d'un taux inférieur à l'inflation, ce qui n'était pas possible jusque-là.

Avec un rendement de 0,50 % et, supposons, une inflation 2021 autour de 1%, le rendement réel du livret A serait donc de -0,50 %. Il ne protège donc plus de l'inflation.

En plaçant 1000 euros en janvier 2021 sur le Livret A et en les retirant fin 2021, vous pourrez acheter moins de choses qu'en janvier. Votre épargne a perdu 0,50 % de sa valeur. Votre pouvoir d'achat a diminué. Ce n’est pas ce que l'on attend d'un placement sans risque...

Par extension, de très nombreux fonds en euros n'offrent pas une bonne protection contre l'inflation. C'est d'autant plus vrai que la majorité des fonds placés en assurance-vie le sont dans des contrats « grand public » et « de réseaux bancaires ». Des contrats qui prennent des frais d'entrée, et dont les rendements sont souvent inférieurs à la moyenne nationale.

Deux fonds en euros sont éligibles à notre contrat d’assurance-vie M Retraite Vie : Suravenir Opportunités et Suravenir Rendement. En 2020, ils ont respectivement dégagé une rentabilité nette de 2,00%* et d’1,30%* . Selon le Ministère de l’Economie et des Finances, l’inflation française a été de 0,5% en 2020. Les fonds en euros de M Retraite Vie ont donc permis de s’en protéger.

>> Je demande une information complémentaire sur M Retraite Vie

L’IMMOBILIER, ARME ANTI-INFLATION ?

Face aux faibles rendements réels des placements financiers réputés garantis, l'immobilier apparaît comme une bonne solution pour éviter la perte de valeur réelle de son patrimoine.

La pierre est réputée comme un bon rempart contre l'inflation. Historiquement, les prix immobiliers sont plutôt corrélés à l'inflation. Par ailleurs, l'inflation n'affecte pas le rendement réel d'un placement immobilier : l’indice de référence des loyers étant indexé sur l’indice des prix à la consommation, les propriétaires bailleurs peuvent donc choisir de corréler leurs loyers à l’inflation.

La protection contre l'inflation est encore plus importante pour les SCPI (sociétés civiles de placement immobilier) qui permettent aux particuliers d'investir dans une part d'un parc immobilier (et de toucher les loyers à hauteur de leur participation). Les SCPI sont investies en quasi-totalité dans de l'immobilier tertiaire (bureaux, commerces, centres commerciaux, murs d'hôtels, entrepôts, locaux d'activités, établissements de santé ou d'éducation…).

Il s'avère que les baux signés entre les locataires et les SCPI prévoient une clause d'indexation des loyers. En d'autres termes, lorsque l'inflation augmente, les loyers augmentent et les associés porteurs de parts de SCPI ne voient pas leur pouvoir d'achat écorné. Ainsi, en percevant davantage de loyers, la SCPI peut verser davantage de dividendes.

Certes, l'immobilier n'apporte aucune garantie et une hausse brutale de l'inflation pourrait affecter les prix. Mais à 1 ou 2 %, l'inflation reste bien maîtrisée.

>> Je demande une information complémentaire sur l’offre SCPI de MeilleurPlacement

SCPI, SCI, OPCI, etc. de nombreuses solutions existent pour les investisseurs qui cherchent à investir en immobilier « papier » au sein de l’assurance-vie.

Investir en immobilier dans l’assurance-vie présente de nombreux atouts :

• Par rapport aux autres supports disponibles dans l’assurance-vie, ces véhicules offrent des rendements attractifs avec moins de risques qu’un investissement en actions.

• Loger des SCPI dans l’assurance-vie permet d’éviter la fiscalité lourde des revenus fonciers. C’est la fiscalité de l’assurance-vie qui s’applique.

• En dehors de l’assurance-vie, investir en immobilier, en direct ou via des SCPI, entraîne des frais d’acquisition assez élevés (8 à 10% de l’investissement). Dans l’assurance-vie, les frais des SCPI sont souvent réduits (autour de 6 ou 7%) et vous avez accès à des véhicules (SCI-OPCI avec des frais d’entrée bien plus faibles (2 à 4%)).

Mais comment choisir le bon contrat et les bons supports ?

La Gestion M Immobilier est une suggestion de sélections de supports immobiliers en assurance-vie, clé en main, et sans frais ajouté.

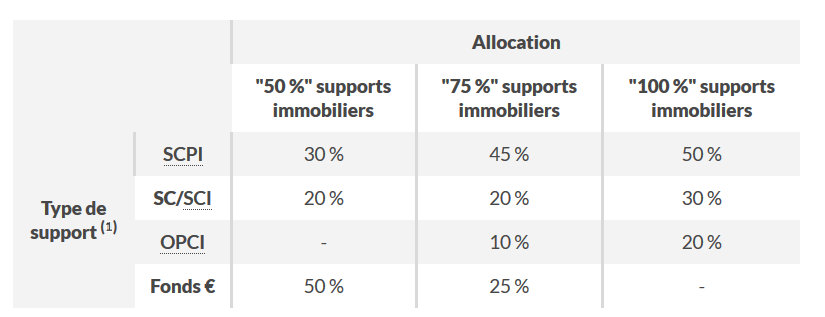

Afin d'adresser divers niveaux d'exposition, 3 allocations sont proposées.

(1) Les parts de chaque type de support sont données à titre indicatif, et sont susceptibles d'évoluer dans les temps. Contrairement aux fonds en euros à capital garanti, les Unités de Compte (SCPI, SC, SCI, OPCI,...) ne garantissent pas le capital versé et sont soumises aux fluctuations des marchés financiers et immobiliers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'Unités de Compte et non sur leur valeur qu'il ne garantit pas. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

La Gestion M immobilier est donc une allocation type conseillée par les experts immobiliers de MeilleurPlacement, que vous pouvez répliquer très simplement dans un contrat d’assurance-vie en bénéficiant de l’accompagnement de nos conseillers dédiés. Elle est disponible sur un contrat sans frais d’entrée, avec des frais de gestion de 0,5%, sans frais supplémentaires pour la gestion conseillée, et avec des frais de souscriptions minorés sur la majorité des unités de compte sélectionnées.

>> Je reçois une information détaillée sur la gestion M Immobilier dans l’assurance-vie

SE PROTÉGER DE L’INFLATION AVEC NOS ALLOCATIONS

Les actions sont-elles un bon rempart contre l'inflation ? Deux écoles s'opposent : ceux qui arguent que les actions sont des actifs réels, et donc constituent une couverture naturelle contre l'inflation, les chiffres d'affaires des entreprises devant grimper avec la hausse des prix. Mais il y a ceux qui estiment que l'inflation va peser sur la demande, donc sur la croissance, et sur le coût du capital.

Toujours est-il qu'historiquement, acheter des actions offre une bonne garantie contre la hausse des prix. Les actions françaises affichent un rendement annuel moyen de 8 à 10% (dividendes compris) sur le long terme. Encore faut-il avoir le temps et l’expertise pour faire les choix les plus judicieux.

Avec M Stratégie Allocation Vie, notre volonté est de vous faire profiter de notre expertise, au sein de l’enveloppe assurance-vie. La solution idéale pour investir à long terme et de manière très diversifiée au sein d'un cadre fiscal privilégié.

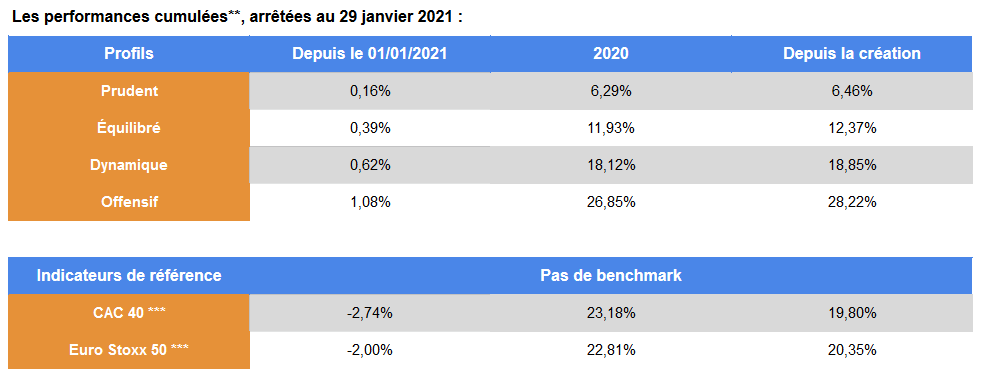

Le profil Offensif de M Stratégie Allocation Vie est exposé à 100% sur les marchés actions et constitue donc un élément de comparaison intéressant avec le CAC40. Depuis son lancement (le 9 avril 2020), sa performance s’élève à 28,22%** contre 19,80%** pour le CAC40.

Tous les mois, le comité stratégique d’investissement se réunit autour de Marc Fiorentino pour gérer votre contrat dans le cadre de ce mandat d’arbitrage. Il associe des expertises indépendantes et complémentaires en matière d’allocation d’actifs et analyse l’environnement macro-économique. La gestion de vos actifs est ainsi optimisée dans une optique de long terme, en cohérence avec votre profil d’investisseur et votre sensibilité au risque.

Tout l’ADN de MeilleurPlacement s’exprime dans ce contrat :

• Les convictions de Marc Fiorentino au service de vos placements : l’allocation est définie par un comité stratégique bâti autour de Marc et suivra ses anticipations macro-économiques.

• L’indépendance, avec un choix de supports performants avec un fonds en euros de qualité (Netissima, de Generali) et des OPCVM sélectionnés par les experts de MeilleurPlacement sur plus de 430 OPC gérés par 121 sociétés de gestion différentes.

• Les frais les plus bas : 0 € de frais d’entrée et de sortie, 0 € de frais de versements, 0 € de frais de dossier, 0,60% de frais de gestion sur les unités de compte (0,70% sur les ETF), aucun frais additionnels pour le mandat d’arbitrage.

• L’accompagnement, avec nos conseillers en gestion de patrimoine à votre disposition pour répondre à vos questions, échanger sur les allocations et définir le mandat le plus adapté à votre profil.

Mais pour quels résultats ?

Le mandat M Stratégie Allocation a été lancé le 09/04/2020

Performances depuis le lancement arrêtées au 01/01/2021

Source : MeilleurPlacement

>> Je reçois une information détaillée sur le mandat d’arbitrage M Stratégie Allocation Vie

INVESTIR EN GESTION LIBRE SUR LES SECTEURS RÉSILIENTS FACE À L'INFLATION

1. La consommation cyclique

Une hausse des prix à la consommation provoque généralement de meilleurs résultats pour le secteur des biens à la consommation. Bien sûr, une trop forte hausse des prix peut être un frein à la consommation mais nous en sommes encore loin.

Le fonds Invesco Funds - Invesco Global Consumer Trends Fund E Accumulation EUR (LU0115139569) a été lancé en août 2000. Au moins 70% de son actif total est dédié aux actions du secteur des biens de consommation. Actuellement, près de 60% de l’actif du fonds vise le secteur de la consommation cyclique. Amazon occupe la première ligne du portefeuille avec plus de 10% de l’actif du fonds.

Depuis 10 ans, la performance annuelle du fonds ressort à 19,31%** en moyenne. Sur cette période, le fonds surperforme les actions de sa catégorie de 8,82%** en moyenne chaque année.

Résultats également impressionnants sur des horizons d’investissement plus proches, notamment à 5 et 3 ans (+25,50%**). Sur un an, la performance s’élève à 58,50%** et s’est amplifiée depuis notre dernier article présentant ce fonds en décembre 2020.

MorningStar estime que le risque de ce fonds est élevé à 3 et 5 ans mais lui attribue sa meilleure note : 5 étoiles. Sa volatilité moyenne à 3 ans est de 25,37%**. Ses deux gérants ont rejoint Invesco en 2009 et en 2011.

2. Le secteur financier

Qui dit hausse de l’inflation, dit progression des taux. Le secteur bancaire est en première ligne pour profiter de cette situation, malgré des résultats en demi-teinte ces dernières années, sur fond de déflation structurelle.

Le fonds Robeco New World Financial Equities D € (LU0187077481) investit uniquement dans des sociétés du secteur financier, comme des banques de détail, des compagnies d’assurance ou des sociétés de gestion d’actifs. 42,5% de ses cibles actuelles sont américaines, 23% sont issues de la zone euro et 10% sont asiatiques.

Sur 10 ans, la performance annuelle du fonds est de 8,74% en moyenne, contre 15,51%** sur cinq ans et 9,19% sur trois ans. Sur ces trois horizons d’investissement, le support surperforme largement les actions de sa catégorie. Les six derniers mois sont marqués par une performance de 23,49%**.

MorningStar attribue la note 4 étoiles sur 5 à ce fonds et estime que son risque est moyen sur tous les horizons d’investissement, pour une volatilité moyenne de 23,54%** sur trois ans. Le fonds a été lancé en juin 1998 et ses deux gérants ont rejoint la société de gestion en 2008 et en 2020.

3. L’immobilier

Face aux faibles rendements réels des placements financiers réputés garantis, l'immobilier apparaît comme une bonne solution pour éviter la perte de valeur réelle de son patrimoine.

La SICAV Allianz Foncier C/D (ISIN : FR0000945503) n’investit que dans des sociétés foncières et immobilières européennes.

À la croisée entre la Bourse et l’immobilier, les fonds d’investissement comme Allianz Foncier C/D permettent d’investir dans l’immobilier sans subir les contraintes de la propriété. Une foncière détient un patrimoine immobilier locatif générant des revenus. Ses missions sont donc d’acheter, de transformer, de conserver et parfois de vendre ses actifs immobiliers. Une foncière peut détenir des bureaux, des résidences services, des hôtels, des commerces, des logements, des infrastructures de logistique ...

Près de 30% de l’actif total d’Allianz Foncier C/D est dédié aux sociétés allemandes LEG Immobilien, Vonovia et Deutsche Wohnen. Dans les 5 premières lignes du portefeuille, on retrouve également les foncières Gecina (France) et Aedifica (Belgique), pour un total de 10% de l’actif.

Comme pour tout investissement immobilier, l’horizon de placement doit ici s’envisager sur plusieurs années. Sur 3, 5 et 10 ans, les performances annuelles du fonds sont importantes : respectivement de 4,77%**, 7,84%** et 7,30%**. Dans ces trois cas, le fonds surperforme les actions de sa catégorie, globalement entre 1,15%** et 4,81%** par an.

MorningStar lui décerne sa meilleure note : 5 étoiles. Son profil de risque est jugé comme inférieur à la moyenne sur tous les horizons d’investissement, avec une volatilité sur 3 ans de 15,93%**.

Le support a été créé en août 1988. Son gérant a rejoint Allianz en décembre 2013.

4. L’or

Le scénario de la reflation à moyen terme pèserait sur les taux d’intérêt réels, ce qui profiterait aux cours de l’or, réserve de valeur par excellence. L’or est sans doute la plus connue des valeurs refuges, en période de troubles économiques.

Le fonds BlackRock Global Funds - World Gold Fund A2 EUR Acc (ISIN : LU0171305526) investit au moins 70% du total de son actif dans des actions de sociétés liées à l’exploitation de mines d’or. Mais pourquoi acheter l’action d’une société minière, plutôt que de l’or ? Principalement pour profiter de l’effet de levier.

En effet, si une société minière a un coût d’extraction de 1 200$, toute valeur supérieure de l’once engendre quasi-exclusivement des bénéfices pour la société. Autrement dit, si l’once cote 1 900$, la minière engendre 700$ de bénéfice dans notre exemple. Il est donc essentiel de connaître le coût d’extraction des minières ciblées par vos investissements. Au-dessus de celui-ci, l’opportunité d’investissement est intéressante. Bien entendu, les minières sont particulièrement rentables en ce moment ; l’or étant actuellement proche de son zénith historique.

54% des cibles du fonds sont canadiennes, 15,5% sont australiennes, 14% sont africaines et 10% sont américaines.

Sur 10 ans, la performance annuelle du fonds est négative (-2,79%**) mais s’élève à 10,65%** sur cinq ans et à 15,49% sur trois ans. Depuis un an, elle est de 13,21%**.

MorningStar attribue la note de 4 étoiles sur 5 à ce fonds et juge son risque comme inférieur à la moyenne sur tous les horizons d’investissement. Sur trois ans, sa volatilité moyenne est de 33,31%**. Le fonds a été créé en décembre 1994 et ses gérants ont rejoint BlackRock en 2002 et en 2015.

5. L’énergie

Ces dernières semaines, les cours de l’or noir ont fortement rebondi, sur fond d’espoirs de reprise économique et de vaccinations massives. La hausse des prix de l’énergie est l’un des principaux facteurs inflationnistes au niveau mondial.

Le tracker iShares STOXX Europe 600 Oil & Gas UCITS ETF (DE000A0H08M3) réplique les performances de l'indice STOXX® Europe 600 Oil & Gas, composé de 600 valeurs européennes du secteur de l’énergie. Son gérant a rejoint iShares lors de la création de l’ETF, en juillet 2002.

L’ETF affiche une performance annuelle quasi-nulle sur 10 ans (0,23%) mais tout de même en surperformance de près de 5%** par an sur les actions de la catégorie. Sur 5 ans, sa performance est de 4,95%** par an et de 17,21%** sur les six derniers mois.

Le support est noté 4 étoiles sur 5 par MorningStar qui juge son risque comme inférieur à la moyenne sur tous les horizons d’investissement. Sa volatilité moyenne à trois ans est de 27,98%**.

Tous les supports mentionnés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance-vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs.

Nos conseillers sont à votre disposition pour échanger sur les choix d’unités de compte.

>> Je demande une information complémentaire pour investir en gestion libre avec M Retraite Vie

Communication non contractuelle à caractère publicitaire

* Taux de revalorisation du fonds en euros Suravenir Opportunités et Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour accéder à Suravenir Opportunités, chaque versement doit comporter au minimum 50 % en Unités de Compte lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.Pour accéder à Suravenir Rendement, chaque versement doit comporter au minimum 30 % en Unités de Compte.

** Les investissements en unités de compte présentent un risque de perte en capital, doivent s’envisager dans une optique long terme et porter sur une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces unités de compte, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Le mandat M Stratégie Allocation a été lancé le 09/04/2020. Performances depuis le lancement arrêtées au 31/12/2020 - Source MeilleurPlacement.

Les performances affichées sont communiquées nettes de frais de gestion du contrat d’assurance vie M Stratégie Allocation Vie ou contrat de capitalisation M Stratégie Allocation Capitalisation, mais brutes de prélèvements sociaux et fiscaux. Sachant que le fonds en euros Netissima n’est revalorisé qu’une fois par an (en janvier de l’année N + 1), les performances affichées en cours d'année ne tiennent pas compte du rendement potentiel du fonds en euros. Les performances complètes des mandats (fonds en euros compris) seront disponibles dans les reportings en date du 31/12 de chaque année civile. Pour accéder au fonds en euros Netissima, chaque investissement doit comporter au minimum 30 % en unités de compte.

*** Les indices repères présentés (indices dividendes non réinvestis) sont indiqués à titre d’information uniquement. Il ne s’agit pas d'indicateurs de référence des profils.

M Stratégie Allocation Vie et M Stratégie Allocation Capitalisation sont respectivement des contrats d'assurance vie et de capitalisation individuels tous deux libellés en euros et / ou unités de compte. Ils sont assurés par Generali Vie. Société anonyme au capital de 336 872 976 euros. Entreprise régie par le Code des assurances - 602 062 481 RCS Paris Siège social : 2 rue Pillet-Will - 75009 Paris. Société appartenant au Groupe Generali immatriculé sur le registre italien des groupes d’assurances sous le numéro 026.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Ils sont distribués par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.