Selon l'étude annuelle de la FNAIM sur les logements européens, Paris était en 2021 la ville la plus chère des capitales européennes. En achetant un bien immobilier à l'étranger, les investisseurs ont ainsi plus d'espace, à budget identique, mais également un meilleur rendement. De quoi inciter de plus en plus d'épargnants à rechercher des opportunités hors de l'Hexagone. Pas simple pourtant de se lancer et et il est souvent conseillé d'être bien accompagné.

Selon l'étude annuelle de la FNAIM sur les logements européens, Paris est en 2022 la ville la plus chère des capitales européennes, avec un prix moyen de 12 917 € le m². La ville des Lumières se situe loin devant Londres (7 916 € le m²), Oslo (6 833 € le m²), Copenhague (6 708 € le m²), Berlin (6 200 € le m²), Amsterdam (5 686 € le m²), Vienne (5 248 € le m²), Madrid (4 889 € le m²) ou Lisbonne (4 486 € le m²).

Avec un budget de 200 000 euros, on peut s'offrir... une chambre de 15 m² dans la capitale française, contre un studio de 25 m² à Londres, un T2 de 35 m² à Berlin ou de 45 m² à Madrid, ou encore un T3 de 60 m² à Rome ou de 80 m² à Dublin. Un écart de surface qui en laisse plus d'un rêveur.

Au delà des prix élevés, l'autre inconvénient d'un investissement immobilier à Paris est la faiblesse du rendement. Car les loyers n'ont pas suivi la folle envolée des prix des dernières années. En France, Paris est ainsi, avec Lyon, la ville où l'on obtient le plus faible rendement locatif. Selon le baromètre Numbeo, la rentabilité locative atteint 3% à Londres, 3,2% à Berlin, 3,57% à Rome, 4,20% à Madrid, 4,36% à Lisbonne et 5% à Bruxelles.

De nombreux investisseurs français n'hésitent plus et se lancent dans une acquisition d'immobilier locatif hors de nos frontières. Avec plus ou moins de réussite. Car il y a de nombreux points à vérifier afin de s'assurer que votre investissement sera vraiment rentable. On vous aide à y voir plus clair.

Cela peut tomber sous le sens mais il faut bien choisir et connaître le pays dans lequel vous voulez investir . Un pays dont la situation politique et économique est stable est plus qu’à privilégier. Les destinations où l’administration n’est pas aussi présente et souveraine qu’en Europe occidentale peuvent réserver de mauvaises surprises en matière de titre de propriété. Consultez par exemple le classement des pays selon leur Indice de Développement Humain (IDH), établi chaque année par le Programme des Nations Unies pour le Développement (PNUD).

Évitez également les contrées dont les devises fluctuent comme des montagnes russes. La météo, le dynamisme des villes ou encore la qualité des infrastructures sont également à étudier.

Ne soyez pas ébloui par les promesses d’une rentabilité à deux chiffres. Comme en France, la sélection d'un bien de qualité est primordiale. Il est donc fortement recommandé de se rendre sur place pour sélectionner son bien.

Le pays, la ville, le quartier sont-ils attractifs ? Est-ce que vous trouverez facilement un locataire pour votre bien ? Des questions auxquelles il est difficile de répondre sans se rendre sur place, même si on peut effectuer des recherches préliminaires sur internet.

Comme pour n’importe quel placement, privilégiez un marché liquide pour être assuré de pouvoir revendre rapidement à tout moment. Un appartement dans une grande ville, dans un quartier réputé, se revendra beaucoup plus facilement qu'une maison dans un petit village éloigné des agglomérations.

Vous ne serez pas sur place et loin d’être au fait des subtilités réglementaires du pays convoité. Soyez bien accompagné par un juriste local surtout si vous ne maîtrisez pas la langue du coin. Vérifiez également s’il y a un cadastre complet et fiable.

En Grèce, ce n’est pas encore le cas, ce qui ouvre la porte à de nombreux litiges.

Au Portugal, si le vendeur a des dettes et qu’elles sont comprises dans la valeur du bien (hypothèque par exemple) alors elles passent à la charge de l’acheteur après la signature de l’acte de vente.

En Espagne, vous ne pourrez acheter un bien avant d’avoir obtenu votre NIE. (Numéro d’Identification d’Étranger).

Plus loin, en Thaïlande, par exemple, un étranger ne pourra être propriétaire de son bien que s’il investit dans un appartement d'une résidence de type condominium. Pour la maison tout confort, vous allez vous heurter à un mur, la législation est très contraignante.

Les banques françaises ne sautent pas au plafond lorsqu’il s’agit d’investissement à l'étranger. Alors pour vous présenter devant votre banquier sans qu’il n’y retrouve rien à redire, assurez-vous d’avoir les garanties nécessaires en France : hypothèque sur un bien, une caution ou le nantissement d’un contrat assurance-vie, par exemple.

Si le financement est local, les contraintes sont nombreuses (taux d’emprunt moins intéressant, apport plus conséquent…).

Ça y est, vous avez déniché votre bien. Super. Mais être propriétaire implique de mettre la main au portefeuille. Contrairement à la plaquette publicitaire qui vous dit le contraire. Tout d’abord, vous allez vous acquitter de taxes locales. Plus ou moins lourdes en fonction des pays. Aussi, vous devez déclarer les revenus fonciers en cas de mise en location, et la plus-value en cas de vente, même s’ils proviennent de l’étranger.

Pour contourner cette double imposition, renseignez-vous sur une éventuelle convention fiscale entre la France et le pays où se trouve le bien. La France a signé une convention en matière d'impôt sur le revenu avec une centaine de pays. L’impôt acquitté à l’étranger sera déduit de l’impôt français par l'intermédiaire d'un crédit d'impôt.

L’investissement locatif à l’étranger nécessite donc une grande prudence, avec une législation et des us et coutumes qui diffèrent en fonction des pays. Pour contourner le problème, les sociétés civiles de placement immobilier (SCPI) peuvent être une solution pertinente, avec des tickets d’entrée réduits, et qui ne requiert pas de gestion locative.

L’afflux de capitaux sur le marché des SCPI pousse les sociétés de gestion à une diversification de leur allocation. Et beaucoup de ces acteurs, investisseurs domestiques, ont mis le cap sur l’international. Selon l’Institut de l’épargne immobilière et foncière, la proportion des investissements réalisés hors de France représente aujourd’hui environ un tiers contre 14% en 2012.

Les SCPI étrangères sont idéales pour les investisseurs souhaitant diversifier leur patrimoine et investir dans l’immobilier sans les tracas liés à un investissement en direct hors de nos frontières.

>> Je demande une information détaillée sur les SCPI étrangères de meilleurtaux Placement

Le marché allemand de l'immobilier d'entreprises est toujours plus attractif. Les investisseurs sont attirés par la qualité du parc locatif et des locataires. Celle-ci se traduit par le faible taux d'impayés et de vacances, et un bon entretien du parc. À cela s'ajoutent l'emploi, le pouvoir d'achat et la consommation parmi les plus solides d’Europe. Les villes allemandes sont très dynamiques (démographie, économie en progression, effervescence culturelle). Dans la dernière étude annuelle mondiale de Mercer qui classe plus de 450 villes selon la qualité de vie, on compte 4 villes allemandes dans le TOP 15.

Investir en SCPI étrangères présente également un intérêt en matière de fiscalité. La fiscalité des revenus d'immeuble situés à l'étranger est en effet bien plus douce qu'en France. En premier lieu, vous ne payez pas les prélèvements sociaux (17.2%) sur ces biens. Dans certains cas, vous devez déclarer les revenus en France, mais vous disposez alors d'un crédit d'impôt égal à votre taux moyen d'imposition. Au final, la fiscalité est 2 ou 3 fois plus faible que pour une SCPI française.

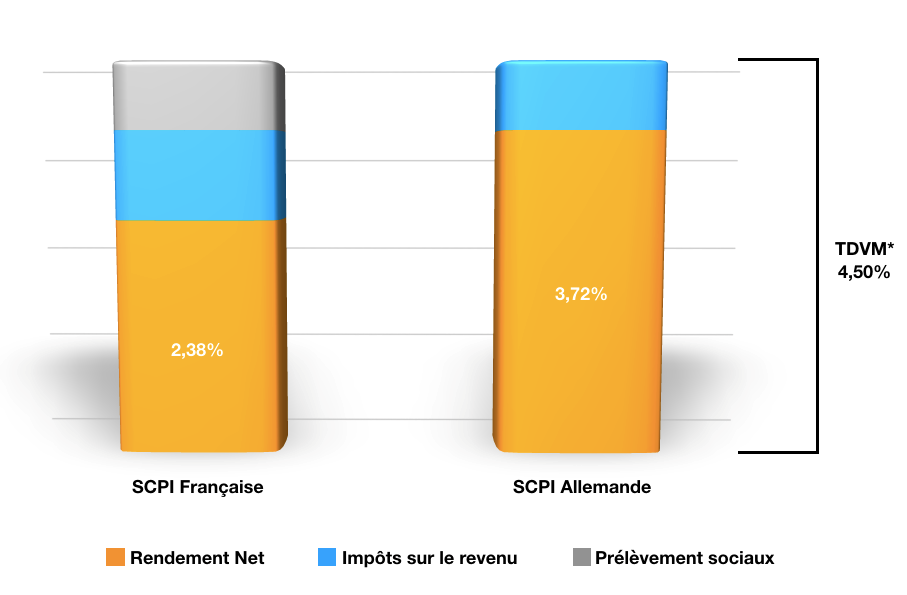

Prenons l'exemple d'une personne célibataire sans enfant dont le revenu imposable est de 65 000 €. Son taux marginal d’imposition est donc de 30%. Le montant de son impôt sur le revenu est de 8 243,3 €. Son taux d'imposition moyen est donc de 8242,3 € / 65 000 € = 12,68 %. Elle panache ses investissements en pierre-papier comme suit : une SCPI 100% française et une SCPI investie en Allemagne. Pour une comparaison claire et sur des bases identiques, nous allons prendre un taux de distribution de 4,50%* pour ces deux SCPI. En fonction de la fiscalité en vigueur, les rendements après impôts servis pour ces deux SCPI sont les suivants. À noter que dans le cas de la SCPI allemande, le taux de distribution est exprimé après imposition allemande. Pour notre personne amatrice de SCPI, l'imposition réelle sur les revenus allemands est la suivante : 30%-12,68%= 17,32%.

>> Je demande une documentation sur la SCPI Novapierre Allemagne 2

Dans un marché en expansion, la quête de diversification a poussé les SCPI à explorer des terres inconnues (ou presque). Depuis quelques années, les SCPI spécialisées dans l’immobilier européen ont ainsi vu le jour. L’idée : un plus grand terrain de jeu pour une meilleure diversification. D’autant que les différents marchés européens (Allemagne, Belgique, Pays-Bas, Espagne, Italie, Royaume-Uni pour citer les plus recherchés) présentent des caractéristiques différentes de la France. L’immobilier allemand est globalement moins cher que dans l’Hexagone par exemple, sans pour autant constituer un placement plus risqué, eu égard à la robustesse de l’économie allemande et de ses entreprises. D’autres pays, comme l’Italie et l’Espagne, permettent quant à eux de rechercher des rendements potentiellement plus élevés. L’autre grand atout des SCPI européennes tient à la fiscalité des revenus servis aux épargnants, et notamment l'absence de prélèvements sociaux.

Parmi les lancements les plus marquants, citons notamment la SCPI Sofidy Europe Invest lancée l'an dernier, mais également la la SCPI de perial PF Hospitalité Europe, lancée en 2020 et spécialisée dans l'immobilier d’accueil. Enfin, plus récemment, il y a eu le lancement de la SCPI GMA Essentialis, spécialisée dans les commerces essentiels en France et en Allemagne.

Dans le cadre du lancement d’une nouvelle SCPI, on peut parfois bénéficier d'une offre de souscription à frais réduits. La société de gestion peut appeler les parts proposées dans ce cadre "parts fondateurs" ou encore "parts sponsors". Pour la société de gestion, l’intérêt est de faciliter l’afflux d’investisseurs, et donc de capitaux qui vont lui permettre d’investir dans l’immobilier d’entreprise. Contrairement aux SCPI déjà installées, elles n’ont pas d’historique de performance à faire valoir et doivent donc utiliser d’autres leviers pour convaincre les investisseurs potentiels. Proposer des parts à un prix décoté s’avère une technique pertinente à cet égard, puisqu’il s’agit d’une offre que les SCPI « historiques » ne peuvent pas répliquer.

Attention toutefois, ces offres font l’objet de conditions. De manière systématique, la société de gestion alloue une enveloppe financière dédiée à cet effet : une fois le montant maximum atteint, il n’est plus possible de souscrire à frais réduits. Il est donc indispensable d’être prévenu à temps et d’agir rapidement. Autre condition potentiellement requise : l’acquisition d’un nombre minimum de parts pour obtenir la diminution des frais de souscription. Enfin, la société de gestion peut poser une condition de durée minimale de détention des parts (3 ans par exemple).

Par ailleurs, la souscription de parts à frais réduits d’une SCPI donnée n’est pas disponible chez tous les distributeurs de la place. Il faut donc s’adresser aux bons interlocuteurs à cet égard. A titre d’exemple, meilleurtaux Placement avait pu proposer en début d’année une offre de souscription privilégiée de ce type à ses clients qui ont investi dans la SCPI franco-allemande GMA Essentialis (offre clôturée depuis).

Communication non contractuelle à but publicitaire

* TDVM : Le Taux de Distribution sur Valeur de Marché mesure le niveau de distribution historique. Il est la division du dividende brut avant prélèvement libératoire versé au titre de l'année N (y compris les acomptes exceptionnels et quote-part de plus-values distribuée) par le prix de part acquéreur moyen de l'année N.

** Les parts de SCPI de rendement sont des supports de placement à long terme (minimum 10 ans) et doivent être acquises dans une optique de diversification de votre patrimoine.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCPI n’est pas garanti. La valeur de part d'une SCPI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La diminution des revenus locatifs. Dans un contexte économique moins favorable, la baisse des revenus locatifs versés aux associés est due à la diminution du taux d’occupation financier et/ou à la baisse du montant global des loyers versés par les locataires. Cette baisse peut être toutefois atténuée par l’effet de la mutualisation des risques grâce à la diversification immobilière et locative du portefeuille de la SCPI.

- La liquidité. La SCPI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCPI.

La présente publication sur cette page relative aux SCPI gérés par PERIAL AM a un caractère purement informatif. Elle n’a pas valeur contractuelle et ne constitue pas un conseil en placement.

Le lecteur intéressé par la souscription ou l’acquisition de parts de SCPI est invité à se rapprocher de son conseiller financier habituel ou de PERIAL AM afin d’obtenir les documents écrits et informations nécessaires à sa prise de décision.