En 2021, l’Asie gardera son rôle de locomotive pour la croissance mondiale. Essentiellement alimenté par la Chine, le rebond économique que traverse le continent est impressionnant. Avec les récents espoirs de vaccin, une sortie de crise sanitaire est envisageable à moyen terme. En complément de nos précédents articles, nous vous présentons aujourd’hui une sélection de supports pour investir sur le rebond asiatique. Comme toujours, plusieurs alternatives vous sont présentées pour tabler sur des allocations sectorielles et géographiques différentes.

Ces dernières semaines ont été marquées en Asie par une salve d’indicateurs positifs. Ils décrivent globalement un impressionnant rebond économique, en V, et notamment en Chine. L’Asie gardera sa position de locomotive pour la croissance mondiale dans les trimestres à venir. Elle s’est rapidement rétablie des premiers mois de pandémie, et comme partout, les espoirs de vaccin laissent entrevoir une sortie de crise.

Les investisseurs ont favorablement accueilli il y a deux semaines la signature de l’accord RCEP visant à créer une zone de libre-échange entre 15 pays de la région, dont la Chine, le Japon, la Corée du Sud, Singapour, le Vietnam ou encore la Thaïlande. Cette zone représentera à terme 30% de l’économie mondiale et regroupera 2 milliards de consommateurs potentiels. En plus des investissements chinois titanesques visant à créer les nouvelles routes de la soie, les perspectives économiques à moyen et long terme sont bonnes pour la région.

La principale ombre au tableau est américaine. Nul ne sait comment Donald Trump poursuivra son bras de fer engagé face à la Chine, depuis le début de son mandat. D’ici la passation de pouvoir à Joe Biden, le 20 janvier 2021, de nouvelles mesures de rétorsion peuvent être adoptées par le Président américain. Les tensions entre les deux géants devraient légèrement s’apaiser dans les prochains mois, bien que l’administration Biden soit confrontée à l’un de ses premiers défis internationaux avec l’accord RCEP.

L’OCDE s’attend à ce que le PIB mondial revienne sur ses niveaux de pré-crise, d’ici fin 2021, à la faveur notamment d’une forte reprise en Asie. Côté japonais, malgré un fort rebond économique le pays n’échappera pas à la récession en 2020. L’an prochain, le PIB de l’archipel devrait progresser de 2,3% selon le FMI. Dans cet article, nous présentons plusieurs supports d’investissement pour compléter notre sélection de pays résilients face à la pandémie de Covid. Trois zones géographiques sont présentées : Asie-Pacifique, Asie (hors Japon) et ASEAN.

ASIE-PACIFIQUELe fonds JPMorgan Funds - Pacific Equity Fund A (acc) - EUR (LU0217390573) a été créé en septembre 2005. Son portefeuille est constitué d’actions de la région Asie-Pacifique, notamment des titres japonais. Trois secteurs couvrent plus de la moitié de l’actif total : consommation cyclique (23%), technologie (22%) et services financiers (16%).

Des géants de ces secteurs en Asie sont donc présents dans les cinq premières lignes du fonds : Alibaba (Chine), Tencent (Chine), Taiwan Semiconductor (Taiwan), Keyence Corp (Japon) et Samsung (Corée du Sud).

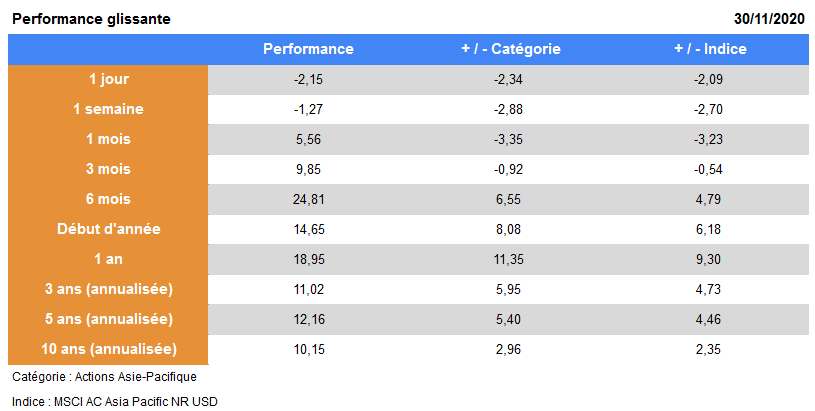

Les performances* du fonds :

Source : Morningstar

Depuis 10 ans, la performance annuelle du fonds ressort à 10,15% en moyenne. Soit près de 3% de surperformance, par an, par rapport aux actions de la catégorie. Constat semblable sur des horizons d’investissement plus proches. La performance annuelle ressort à 11,02% sur trois ans, en moyenne. Pour une surperformance de 11,35% sur la catégorie. Depuis le début de l’année, ces valeurs passent respectivement à 14,65% et à 8,08%.

Le fonds de JPMorgan a la meilleure note MorningStar : 5 étoiles. Son risque est jugé comme supérieur à la moyenne, sur tous les horizons d’investissement. Sa volatilité moyenne à trois ans est de 15,31%.

Les deux gérants du fonds ont rejoint la société de gestion en 2012 et 2014.

Une alternative pour investir en Asie-Pacifique

Sur la même catégorie, nous vous proposons une alternative au fonds de JPMorgan en termes d’allocation géographique : les pays visés dans la région diffèrent.

Le fonds Fidelity Funds - Pacific Fund A-Acc-EUR (LU0368678339) est plus fortement exposé aux pays émergents de la région (45% de son actif total) que celui de JPMorgan (35%). Et en parallèle, il est moins fortement exposé aux pays développés, dont le Japon. Son allocation sectorielle est assez proche du premier fonds.

Noté 4 étoiles par MorningStar pour un risque plus élevé, il a généré 8,79% de performance annuelle en moyenne depuis 10 ans. Et +28,53% depuis six mois. C’est un fonds mixte, intéressant pour jouer un rebond des pays émergents dans les prochains mois, sur fond de sortie de crise sanitaire.

ASIE HORS JAPONLe fonds Pictet-Asian Equities Ex Japan P EUR (LU0255976994) alloue environ les deux tiers de son actif aux pays asiatiques émergents. Et le tiers restant aux pays asiatiques développés. Les secteurs technologiques, financiers et de la consommation cyclique sont les plus visés, pour plus de 70% de l’actif total. On retrouve sans surprise les BATX Alibaba et Tencent dans les 5 premières lignes du portefeuille, aux côtés de Taiwan Semiconductor et de Samsung.

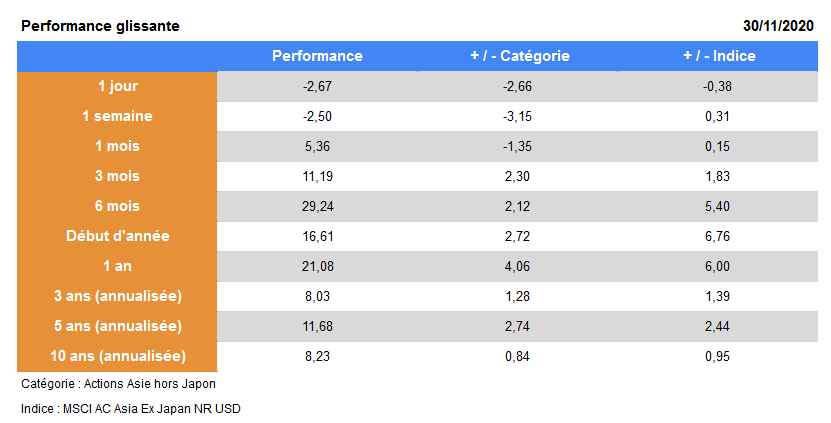

Les performances* du fonds :

Source : Morningstar

8,23% de performance annuelle depuis 10 ans, soit une surperformance de près d’1% par an sur les actions de la catégorie. Résultats semblables sur 3 ans. Sur un an, la performance du fonds ressort à 29,24%, sur fond de reprise économique en Asie.

MorningStar attribue 4 étoiles au fonds, et juge son risque comme supérieur à la moyenne sur trois ans. Sur cette période, sa volatilité moyenne est de 17,63%.

Les deux gérants du fonds ont rejoint Pictet en 2011 et en 2017.

Une alternative pour investir en Asie (hors Japon)

Plus d’émergents et une autre allocation sectorielle

Le fonds Invesco Funds SICAV - Invesco Asia Opportunities Equity Fund E Accumulation EUR (LU0115143082) est plus fortement pondéré sur les pays asiatiques émergents (74% de l’actif) que celui de Pictet (63%). Il investit notamment dans des petites et moyennes entreprises dont la capitalisation boursière est inférieure à 1 milliard d’USD.

Mais surtout, il cible d’autres secteurs d’activités. Principalement les services de communication (34%), la consommation cyclique (30%) et la technologie (14%). La technologie, c’est le premier secteur visé par le fonds de Pictet (25%). Le fonds d’Invesco est noté 4 étoiles, pour un risque moyen à 3 et 5 ans. Sa performance annuelle moyenne ressort à 6,73% sur 10 ans et à 7,07% sur 3 ans (et 18,61% ces six derniers mois).

L’ASEANL’ASEAN est l’Association des Nations de l’Asie du Sud-Est. C’est une organisation politique, économique et culturelle créée en août 1967 à Bangkok (Thaïlande). Elle regroupe 10 États-membres : l’Indonésie, la Malaisie, Singapour, la Thaïlande, les Philippines, Brunei, le Vietnam, le Laos, la Birmanie et le Cambodge. L’ASEAN est considéré comme le 5ème bloc économique mondial, derrière l’Union européenne, les Etats-Unis, la Chine et le Japon.

Ci-dessous, nous vous présentons deux fonds value pour investir sur une rotation géographique

dans les prochains mois, au profit du Sud-Est asiatique.

Créé en septembre 2009, le fonds JPMorgan Funds - ASEAN Equity Fund A (acc) - EUR (LU0441852612) dédie 71% de son actif aux pays émergents de l’ASEAN, contre 29% aux pays développés de la zone. Le fonds vise principalement des entreprises des services financiers (35%), de communication (12%) et dans l’immobilier (12%).

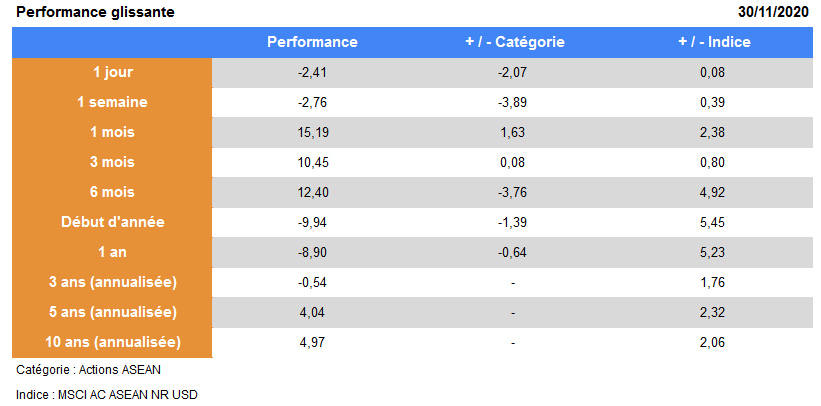

Les performances* du fonds :

Source : Morningstar

Sur 10 ans, le fonds affiche une performance annuelle de près de 5% en moyenne. Contre -0,54% sur trois ans et près de -10% depuis le début de l’année, mais une performance de 12,40% notable sur les six derniers mois. L’ASEAN profite du rebond asiatique de ces derniers mois. Ce support nous semble idéal pour tabler sur une accélération de cette tendance.

Le fonds est noté 4 étoiles par MorningStar. Son risque est inférieur à la moyenne sur trois, pour une volatilité moyenne de 17,26% sur la période.

Les deux gérants du fonds ont rejoint JPMorgan en 2010 et en 2019.

Une alternative pour investir sur l’ASEAN

Le fonds Fidelity Funds - ASEAN Fund A-DIST-USD (LU0048573645) est une alternative intéressante pour investir sur l’ASEAN. Ses caractéristiques et ses allocations géographiques et sectorielles sont assez proches de celles du précédent fonds. Noté 3 étoiles par MorningStar pour un risque moyen sur tous les horizons d’investissement. Sur 10 ans, la performance annuelle du fonds ressort à 3,42% et est nulle sur trois ans (-0,02%). Sur six mois, elle est de 14,47%.

Tous les fonds d’investissement mentionnés dans cet article sont accessibles dès 25€, grâce à M Retraite Vie : l’assurance vie idéale pour investir sur des fonds en limitant la fiscalité, sans frais de versement ni de courtage.

M Retraite Vie est accessible à tous puisque le versement initial à l’ouverture du contrat est de seulement 100€. Les versements programmés (facultatifs) sont possibles dès 25€ par mois et les versements complémentaires dès 50€. L’investissement minimal par fonds est de 25€, permettant une grande diversification aux investisseurs actifs via M Retraite Vie.

INVESTIR EN GESTION LIBRE DANS LES MEILLEURES CONDITIONSAvec M Retraite Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, zone euro, Asie, États-Unis, Chine, Suisse, Inde, Singapour, Allemagne, Brésil etc…

Vous pouvez également sélectionner des fonds d’investissement socialement responsable (ou “ISR”) uniquement investis dans le secteur des énergies renouvelables, de l’eau, des infrastructures et technologies plus propres … 65 fonds labellisés ISR sont éligibles à M Retraite Vie.

M Retraite Vie donne également la possibilité d’investir sur deux fonds en euros, à capital garanti et qui sont historiquement performants dans la durée. Ils allient ainsi sécurité et rentabilité pour vos placements. En 2019, Suravenir Rendement offrait un rendement net de 1,60%**, contre 2,40%** pour Suravenir Opportunités.

Plus de 750 fonds* pour dynamiser vos placements dans le cadre de la gestion libre mais aussi 13 SCPI, 5 OPCI et 3 SCI sont disponibles dans le contrat pour diversifier dans l’immobilier votre investissement.

Une tarification ultra-compétitive est appliquée : aucun frais, de dossier, d’entrée, d’arbitrage ou sur vos versements, n’est rattaché à ce produit. Seuls des frais annuels de gestion (0,60%) s’appliquent.

Le versement initial minimal pour souscrire au contrat est de 100€.

Récompensé par la presse de nombreuses fois en 2017, 2018, 2019 et 2020 notre contrat d’assurance-vie a également été récemment plébiscité par le journal économique Investir.

Avec M Retraite Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

>> Je souhaite recevoir une information complémentaire pour investir en gestion libre

Communication non contractuelle à caractère publicitaire.

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supportse, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.

* Taux de revalorisation du fonds en euros Suravenir Opportunités au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 50 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

** Taux de revalorisation du fonds en euros Suravenir Rendement au sein du contrat M Retraite Vie, net de frais annuels de gestion, hors prélèvements fiscaux et sociaux et hors frais éventuels au titre de la garantie décès. Les rendements passés ne préjugent pas des rendements futurs. Pour y accéder, chaque versement doit comporter au minimum 30 % en Unités de Compte, lesquelles comportent un risque de perte en capital et sont soumises aux fluctuations des marchés financiers à la hausse comme à la baisse.

M Retraite Vie est un contrat d'assurance vie individuel de type multisupport. Il est géré par Suravenir. Société Anonyme à directoire et conseil de surveillance au capital entièrement libéré de 1 045 000 000 euros. Société mixte régie par le code des assurances SIREN 330 033 127 RCS BREST. Siège social : 232, rue Général Paulet BP 103 – 29 802 BREST CEDEX 9. Société soumise au contrôle de l'Autorité de Contrôle Prudentiel et de Résolution (ACPR) (4 Place de Budapest - CS 92459 - 75436 PARIS CEDEX 9).

Il est distribué par MeilleurPlacement SAS, Société par Actions Simplifiée au capital de 100 000 euros, enregistrée au RCS de Rennes sous le n° 494162233, immatriculé à l’Orias sous le n° 07 031 613 en qualité de Courtier et Mandataire d’intermédiaire en Opérations de banque et services de paiement, Courtier en assurance et Conseiller en Investissements Financiers (adhérent CNCIF n° D011939). Siège social : 95 rue d'Amsterdam - 75008 Paris.